Présent depuis quelques années sur le marché des placements financiers, le plan épargne retraite (PER) est issu d’une refonte ambitieuse de l’épargne retraite en France qui était jugée trop complexe et peu attractive par une grande majorité de Français.

Aujourd’hui, les résultats de cette refonte sont un succès et démontrent l’attractivité de ce placement.

Selon les derniers chiffres communiqués, les encours constitués sur les PER représentent plus de 95 milliards d’euros et plus de 10 millions de Français ont été séduits par ce placement.

Cependant êtes-vous sûr de tout connaître du PER ?

La volonté du gouvernement était de regrouper en un seul placement l’ensemble de l’épargne retraite, mais le résultat est-il si facile à appréhender ?

Dans cet article, nous détaillerons les principales caractéristiques du PER, ses avantages, ses inconvénients, mais aussi l’intérêt de l’intégrer au sein d’une stratégie patrimoniale.

Qu’est-ce qu’un PER ?

Le PER est un produit d’épargne retraite à long terme qui permet d’obtenir, à partir de l’âge de la retraite, un capital ou/et une rente.

Il s’agit d’un contrat qui permet de bénéficier d’une retraite par capitalisation ; c’est donc un moyen de se constituer une retraite complémentaire sans être soumis aux aléas du système légal de retraite par répartition.

Les versements volontaires effectués sur le PER sont déductibles de vos revenus imposables.

Il existe deux types de PER :

- Le PER assurance qui peut être souscrit sous la forme d’un contrat d’assurance collective auprès d’une compagnie d’assurance, d’une mutuelle, d’une union ou d’une institution de prévoyance.

- Le PER compte-titres qui peut être souscrit sous la forme d’un compte-titres auprès d’un établissement de crédit, d’une entreprise d’investissement ou d’un établissement habilité pour les activités de conservation ou d’administration d’instruments financiers.

Certaines règles légales diffèrent entre ces deux PER c’est notamment le cas en matière d’impôt sur la fortune immobilière (IFI) et en cas de décès du titulaire du plan.

Mais la principale différence repose sur les supports d’investissements disponibles au sein du contrat ; sur un PER compte-titres, il est possible d’investir sur des titres vifs côtés ou non cotés, ce qui n’est pas le cas avec un PER assurance.

Actuellement, la plupart des contrats disponibles sont des PER assurance qui ont été commercialisés dès la création du PER en 2019.

Mais quelques PER compte-titres commencent petit à petit à apparaître sur le marché.

Dans tous les cas, qu’il s’agisse d’un PER assurance ou d’un PER compte-titres, les caractéristiques principales restent les mêmes.

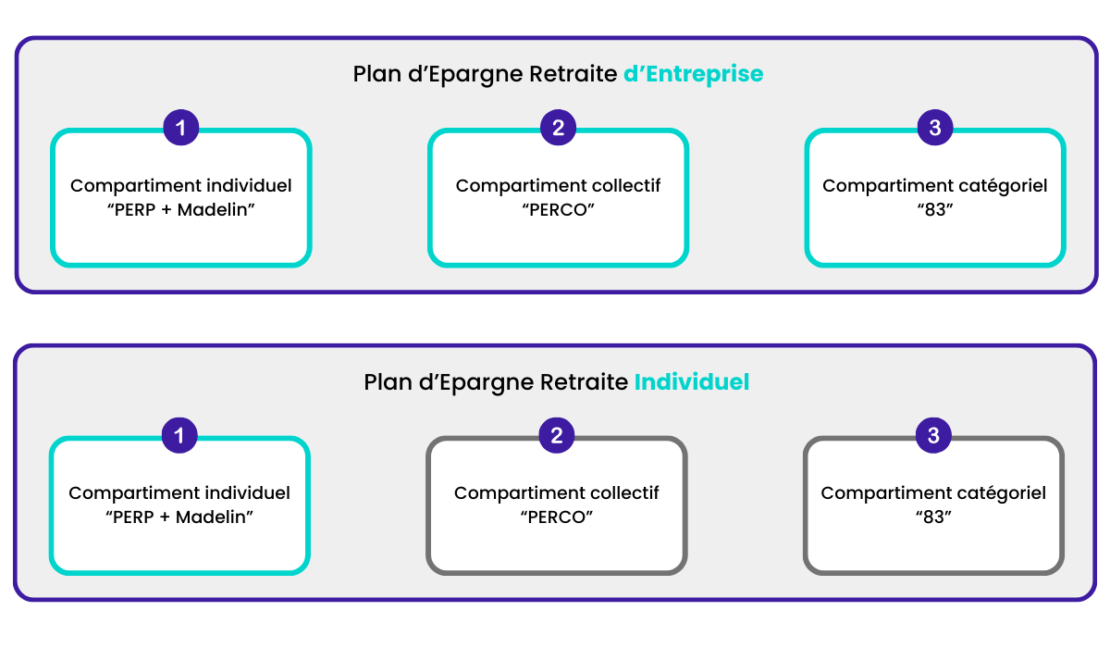

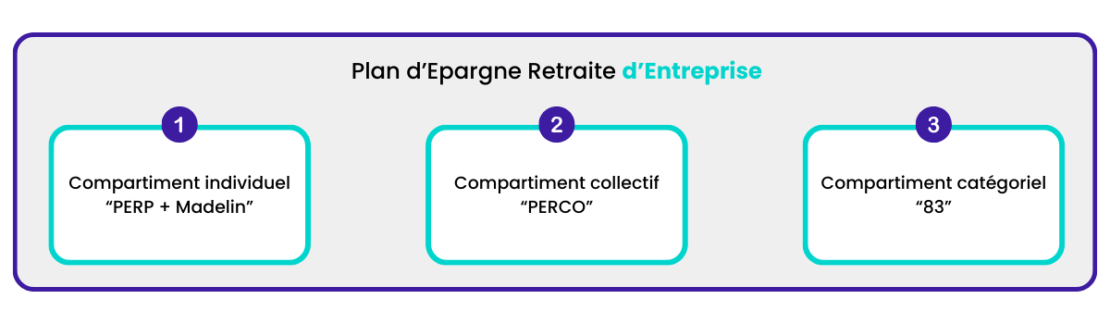

Les différentes catégories de PER

Le PER est une enveloppe unique qui peut être souscrite soit à titre individuel, soit par le biais d’une entreprise.

Il existe trois catégories de PER :

- Un PER individuel

- Deux PER entreprise

Le PER individuel et les PER entreprise sont obligatoirement composés de trois compartiments :

- Le compartiment individuel ;

- Le compartiment collectif ;

- Le compartiment catégoriel ;

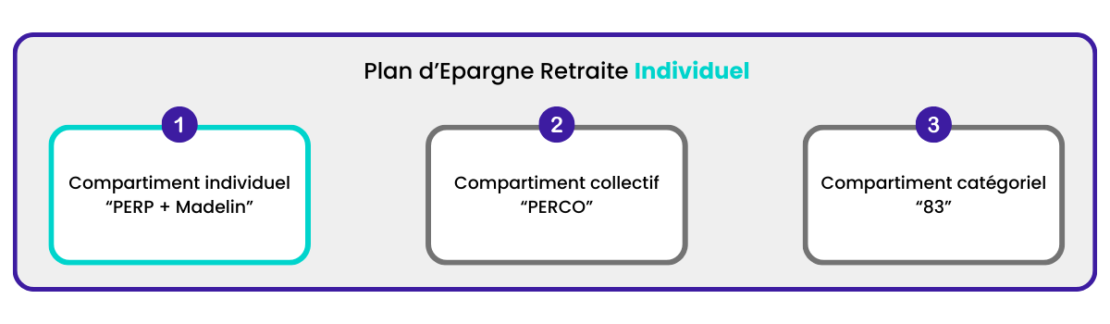

Cependant les trois compartiments ne sont pas nécessairement actifs dans les différentes enveloppes.

Dans le cas d’un PER individuel, seul le compartiment 1 (compartiment individuel) est actif, vous pouvez effectuer des versements.

Les compartiments 2 et 3 (Compartiment collectif et catégoriel) sont passifs, c’est-à-dire qu’ils sont uniquement alimentés par le biais de transfert d’anciens contrats retraite.

A l’inverse, dans des PER entreprise, les trois compartiments sont actifs et peuvent être alimentés par de nouveaux versements ou via des transferts.

Le PERin

Le PER individuel, appelé aussi PERin est un contrat souscrit à titre privé, à caractère individuel et facultatif.

Le PER individuel remplace les anciens contrats PERP, Madelin retraite ainsi que les PREFON et le COREM présents au sein de la fonction publique.

Ce placement permet d’effectuer des versements volontaires, qui sont au choix du souscripteur déductible ou non du revenu imposable.

Vous avez la possibilité de transférer sur ce PER individuel tous vos anciens contrats retraite, mais aussi vos anciens contrats collectifs de type Article 83 ou PERCO notamment si vous avez quitté l’entreprise dans laquelle vous les aviez ouverts.

Le PER Entreprise : PERCol et le PERObl

Le PER entreprise se divise en deux sous catégories :

- Le PER collectif ;

- Le PER obligatoire ;

Le PER collectif

Le PER collectif est un contrat ouvert par l’employeur au profit de ses salariés.

Vous ne pouvez pas à titre individuel ouvrir ce type de placement.

Ce placement remplace les anciens PERCO.

Le PER collectif est ouvert pour l’ensemble des salariés de la société.

Cependant, il est possible de prévoir certaines restrictions comme notamment une condition d’ancienneté qui ne peut pas excéder trois mois.

Le PER collectif peut être alimenté de plusieurs manières :

- Le compartiment 1 : permets d’effectuer des versements volontaires que vous pouvez déduire ou non de vos revenus imposables.

- Le compartiment 2 (compartiment lié à l’épargne salariale) : vous pouvez y affecter votre participation, votre intéressement ainsi que vos droits liés aux comptes épargne temps (CET), tout en bénéficiant de conditions fiscales avantageuses à la sortie.

De plus, selon les règles propres à chaque contrat, l’employeur peut abonder chacun de vos versements dans la limite de certains plafonds légaux.

Pour faire simple, si vous versez 1 € sur votre PER collectif, votre employeur peut ajouter jusqu’à 3 € de plus sur votre contrat.

Il s’agit d’une excellente opération, car avec un seul versement volontaire, vous pouvez bénéficier de la déduction sur vos revenus imposables et en plus percevoir l’abondement de la part de votre employeur.

Cet avantage n’existait pas dans les anciens contrats PERCO.

Vous avez aussi la possibilité de transférer sur un PER collectif vos anciens contrats PERCO et article 83, notamment si vous n’êtes plus dans la même entreprise.

Les anciens salariés d’une entreprise peuvent continuer à effectuer des versements volontaires sur leurs contrats ; ils ne bénéficient toutefois pas des versements complémentaires de la société et doivent supporter les frais de gestion liés au contrat.

Sachez que dans les entreprises dont l’effectif est entre 1 et 250 salariés, les dirigeants, mais aussi les conjoints collaborateurs ou associés peuvent aussi bénéficier du PER collectif.

Cette solution peut s’avérer extrêmement efficace pour préparer la retraite d’un dirigeant.

Le PER obligatoire

Le PER obligatoire remplace l’ancien PER entreprise (PERE) appelé aussi Article 83.

L’ouverture du PER obligatoire est à l’initiative de l’employeur. Il peut être destiné à l’ensemble des salariés ou à certaines catégories d’entre eux (cadres, etc.)

Dès lors que vous entrez dans la catégorie définie, vous avez l’obligation d’adhérer au PER obligatoire.

Dans le cadre de ce placement, c’est essentiel le compartiment 3 du PER qui sera utilisé.

Votre employeur peut alimenter votre contrat par le biais de versements obligatoires.

Selon les accords d’entreprise, le salarié peut aussi être contraint d’effectuer des versements obligatoires sur son contrat.

Les versements obligatoires réalisés par le salarié sont cependant déductibles de son revenu imposable.

Sachez que le compartiment 3 du PER qui est alimenté par ces versements obligatoires ne peut bénéficier que d’une sortie en rente au départ à la retraite. Il n’est pas possible de sortir en capital.

Cette précision vaut pour le PER obligatoire mais aussi pour le PER collectif et individuel sur lesquels vous auriez pu transférer d’anciens contrats Article 83.

Notre article vise essentiellement le PER individuel accessible à tous.

Comprendre le mécanisme de défiscalisation des versements sur le PER

Comme pour les anciens contrats retraite, les versements effectués sur votre PER peuvent être déductibles de vos revenus imposables dans la limite de certains plafonds.

Selon votre situation, deux plafonds différents et cumulatifs peuvent s’appliquer :

- Le plafond de droit commun : applicable à tous les contribuables ;

- Le plafond destiné aux travailleurs non salariés ;

Les versements volontaires et le plafond de droit commun

La déduction des versements effectués sur votre contrat est applicable à l’ensemble des contribuables :

- Salariés,

- Indépendants,

- Inactifs,

- Retraités.

Il faut cependant préciser que cette déductibilité n’est pas sans limite.

Il existe un plafond de déduction annuel pour tous les contribuables.

Les versements effectués au-delà de ce plafond ne pourront pas être déductibles de vos revenus imposables.

Tous les contribuables bénéficient du même plafond de déduction qui représente la plus élevée des deux limites suivantes :

- 10 % des revenus d’activité professionnelle de N-1 nets de frais, revenus retenus dans la limite de 8 PASS de N-1 ;

- 10 % du PASS de N-1 ;

Exemple : Monsieur Dupont est salarié. Il déclare un salaire net fiscal de 60 000 € par an.

Après abattement pour frais professionnels, son salaire net imposable est de 54 000 €.

Le plafond de déduction pour les cotisations retraites est le montant le plus fort entre :

- 10% des revenus professionnels de N-1 : soit 5 400 € ;

- 10% du PASS de N-1 : soit 4 399 € ;

Son plafond de déduction pour les versements réalisés en 2024 est donc de 5 400 €.

Plusieurs avantages peuvent venir se cumuler à cette règle de base.

Premièrement, les plafonds de déduction non utilisés sur une année sont reportables sur les 3 années suivantes.

Exemple : Si Monsieur Dupont n’a jamais effectué de versement sur un contrat retraite. Il peut donc bénéficier des plafonds des trois années antérieures, soit 2023, 2022 et 2021.

En imaginant que Monsieur Dupont a toujours eu le même salaire alors il peut bénéficier d’un plafond total de 21 600 € (5 400 € *4) sur l’année 2024.

Deuxièmement, les couples mariés ou liés par un PACS peuvent, sur option, mutualiser leurs plafonds de déduction.

Cette solution peut être particulièrement intéressante si l’un des membres du couple a des revenus plus élevés et a déjà consommé ses propres plafonds.

Exemple : Monsieur Dupont a consommé l’intégralité de ses plafonds sur l’année 2024. Il souhaite cependant réaliser un autre versement sur son PER en 2024.

Madame Dupont, épouse de Monsieur Dupont, déclare depuis plusieurs années un revenu de 25 000 € et n’a jamais utilisé ses plafonds retraites.

Elle a donc un plafond non utilisé de 16 741 €. Sur option sur sa déclaration d’impôt, Monsieur Dupont peut utiliser les plafonds de Madame pour effectuer un versement sur son contrat.

A titre indicatif, vous pouvez trouver vos plafonds de déduction sur la dernière page de votre avis d’imposition.

Attention : la plupart des plafonds retraite sont erronés car ils sont calculés selon les informations indiquées dans la déclaration d’impôt. Cependant, peu de contribuables savent que des éléments tels que les abondements sur un PERCO ou une partie des cotisations cotisations Madelin/PER doivent être déclarés à titre indicatif car ils viennent diminuer le plafond de déduction disponible.

Les versements volontaires et le plafond pour les travailleurs non salariés

Les travailleurs non salariés bénéficient de deux plafonds de déduction différents :

- Le plafond de droit commun précédemment évoqué qui permet de déduire les versements du revenu global ;

- Le plafond destiné aux TNS qui permet de déduire les versements des revenus catégoriels (BNC, BIC, BA,etc.)

Avec le plafond des TNS, vous pouvez imputer vos versements de votre revenu catégoriel dans la limite du plus élevé des deux plafonds suivants :

- 10% de l’année imposable dans la limite de 8 fois le PASS + 15% des bénéfices imposables compris entre 1 et 8 fois le PASS ;

- 10% du Plafond annuel de la sécurité sociale (PASS) ;

Exemple : Monsieur Dupont, chef d’entreprise, a réalisé un bénéfice de 100 000 € en 2024.

Le plafond de déduction pour les cotisations retraites est le montant le plus fort entre :

- 10% du bénéfice imposable : soit 10 000 € ;

- 10% de l’année imposable dans la limite de 8 fois le PASS + 15% des bénéfices imposables compris entre 1 et 8 fois le PASS : soit 18 045 €

Son plafond de déduction pour les versements réalisés sur les revenus catégoriels en 2024 est donc de 18 045 €.

Pour chaque versement, vous pouvez choisir si vous souhaitez utiliser le plafond de droit commun ou le plafond des TNS.

Selon votre situation, l’imputation sur le revenu catégoriel ou global peut s’avérer plus intéressante, elle a notamment une importance en matière de revenu fiscal de référence, mais aussi au niveau de la gestion des plafonds.

En effet, il est important de préciser que les deux plafonds restent intimement liés.

Les versements sur les revenus catégoriels qui excèdent la quote-part de 15% des bénéfices imposables, doivent venir en déduction du plafond de droit commun de l’année suivante.

Nous vous invitons donc à faire appel à un de nos experts en gestion de patrimoine pour vous aiguiller sur la solution la plus pertinente de votre situation.

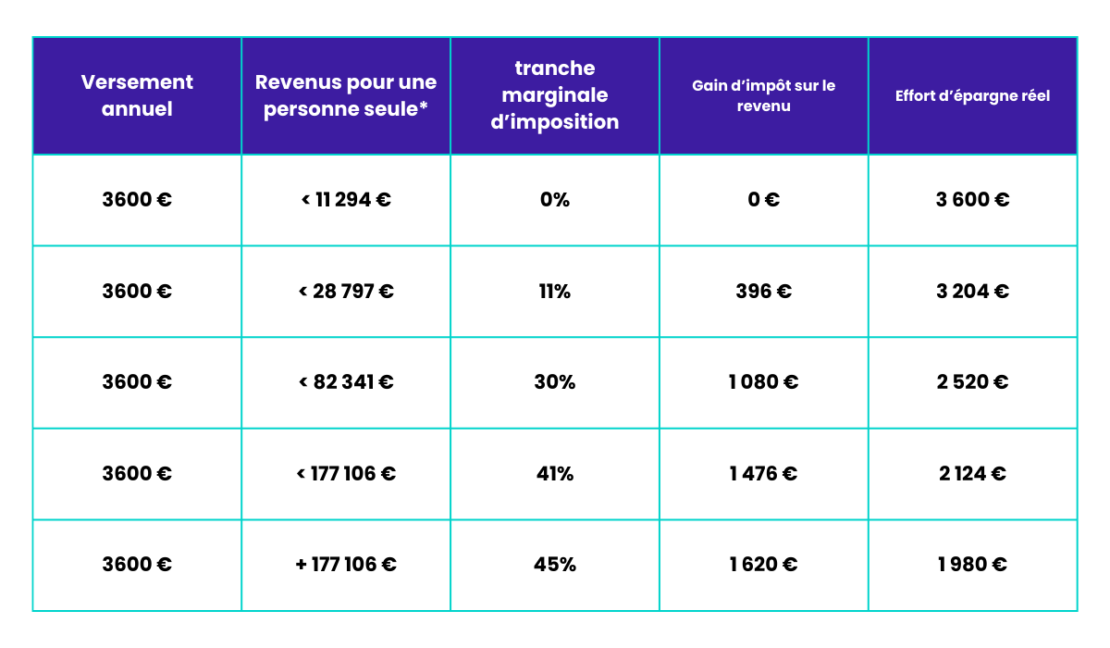

Les taux de défiscalisation du Plan Epargne Retraite

Les versements volontaires effectués sur votre PER peuvent être déduits de vos revenus imposables.

Mais est-ce vraiment intéressant ?

La réponse dépend notamment de votre tranche marginale d’imposition ; plus celle-ci est importante, plus le gain fiscal lié à la déduction le sera aussi.

Le taux marginal d’imposition représente le taux d’imposition qui s’applique à la tranche la plus élevée de vos revenus.

Il permet notamment d’évaluer l’incidence que peut avoir une augmentation de vos revenus sur le montant de votre impôt.

Mais aussi de déterminer le gain dont vous pouvez bénéficier grâce à une déduction d’impôt tel que le PER.

Voici l’impact de la tranche marginale d’imposition sur le gain fiscal :

Les différents modes de sortie du PER

Le PER est un placement qui est bloqué jusqu’à la retraite du souscripteur.

Il s’agit d’une épargne non disponible durant votre vie active ; il n’est donc pas judicieux de verser l’intégralité de ses liquidités sur ce placement.

La sortie d’un PER s’effectue au plus tôt :

- à la date de liquidation de la pension dans un régime obligatoire d’assurance vieillesse ;

- OU à l’âge légal de départ en retraite, soit entre 62 ans et 64 ans à compter de 2030.

Cependant, la Loi autorise certains cas particuliers où il est possible de demander une sortie anticipée sur le PER.

Dans le cas d’une clôture du PER au moment de la retraite, vous avez la possibilité de sortir votre épargne du PER en rente ou en capital.

Les cas de sorties anticipées

Des cas de sortie anticipée sont prévus par la Loi. Pour la plupart, il s’agit de situations d’urgence telles que :

- Décès du conjoint ou du partenaire de PACS du titulaire du plan,

- Invalidité (au sens des 2° et 3° de l’article L.341-4 du Css) du titulaire du plan, de ses enfants, de son conjoint ou de son partenaire de PACS,

- Situation de surendettement du titulaire du plan (au sens de l’article L. 711-1 du code de la consommation),

- Expiration des droits à chômage du titulaire du plan,

- Révocation ou non renouvellement du mandat d’administration, de membre du directoire ou de membre du conseil de surveillance sans liquidation de retraite ,

- Cessation de l’activité non salariée suite à un jugement de liquidation judiciaire ou toute situation justifiant la sortie anticipée selon le président du tribunal de commerce,

Il est aussi possible de sortir votre épargne par anticipation lors de l’acquisition de votre résidence principale. Il n’est pas nécessaire d’être primo-accédant pour bénéficier de cette sortie par anticipation.

De plus, elle s’applique pour l’acquisition d’une résidence principale, mais pas pour des travaux de rénovation ou de réaménagement dans un logement ancien.

Depuis la Loi de finance pour 2024, les PER ouverts par des mineurs avant le 1er janvier 2024 peuvent faire l’objet d’un déblocage anticipé.

La sortie en capital

La sortie en capital est une des grandes nouveautés du PER.

A l’inverse, les anciens contrats retraite prévoyaient une sortie totale en rente ou une sortie en capital limitée à 20%.

Les sommes peuvent être versées en capital, en une fois ou en plusieurs fois (de manière fractionnée).

Le fractionnement permet d’étaler la perception des capitaux et donc de limiter l’imposition.

Attention, la durée du fractionnement peut être limitée contractuellement.

Il est donc important de bien analyser le contrat sur lequel vous souhaitez investir afin de vous laisser la plus grande marge de manœuvre possible au moment de la sortie.

De plus, la sortie en capital n’est pas possible lorsque le titulaire a opté expressément et irrévocablement pour une sortie en rente viagère lors de la souscription.

La sortie en rente

La rente viagère est une somme d’argent définie à l’avance et versée chaque mois ou chaque trimestre à un bénéficiaire jusqu’à son décès.

La sortie en rente viagère suppose d’aliéner définitivement le capital ; le capital ne peut ni être récupéré, ni être transmis aux héritiers.

Pour limiter le risque, il est possible de prévoir contractuellement des options sur le versement de la rente telles que :

- La réversion de la rente au profit du conjoint ou tout autre bénéficiaire désigné ;

- La rente avec annuités garanties qui permet le versement de la rente pendant une durée déterminée, malgré le décès prématuré du titulaire du plan durant cette période ;

Analyser correctement les conditions générales et particulières du contrat est extrêmement important, car tous les contrats ne prévoient pas les mêmes choix de rentes et de modalités de calcul.

Quelle est la fiscalité en cas de sortie ?

Quel que soit le PER, c’est le mode d’alimentation du plan à l’entrée qui détermine la fiscalité à la sortie.

En effet, selon que les versements ont été déduits ou non, la fiscalité à la sortie ne sera pas la même.

Voici un tableau récapitulatif de la fiscalité du PER :

| Mode d’alimentation | Sortie en rente viagère | Sortie en capital | |

|---|---|---|---|

| Sommes issues des versements volontaires | Sans option à l’entrée (déduits à l’entrée) |

|

|

| Avec option (renonciation à déduction à l’entrée) | Sur une fraction de la rente : IR et 17,2 % de prélèvements sociaux sur une fraction de la rente selon l’âge du titulaire au jour de l’entrée en jouissance de la rente (40 % si le titulaire a entre 60 et 69 ans au jour de l’entrée en jouissance de la rente) |

|

|

Les pièges à éviter avant de souscrire à un PER

Le PER présente bien des avantages, cependant il est important d’être vigilant et de ne pas tomber dans certains pièges.

La défiscalisation à l’entrée se paye à la sortie

Le PER offre la possibilité de déduire les versements et donc diminuer votre fiscalité.

Il s’agit cependant d’une option, il est tout à fait possible de réaliser des versements non déductibles.

Pour chaque versement réalisé sur votre contrat, vous devez choisir sur le bulletin de versement si vous optez pour la déduction ou non.

La déductibilité des versements est une “carotte fiscale”, l’objectif est de pousser les contribuables à constituer une épargne pour la retraite grâce à l’avantage fiscal.

Cependant, le gain fiscal se paye à la sortie.

En effet, la fiscalité de sortie pour les versements déductibles est plus importante que celle pour les versements non déductibles.

N’allez cependant pas croire que le PER est un mauvais placement, dans de nombreuses situations il reste avantageux :

- Votre tranche marginale d’imposition est généralement moins importante au moment de la retraite. De ce fait, vous serez taxé à moindre coût face à la déduction acquise à l’entrée ;

- Vous avez la possibilité de fractionner la sortie du capital sur plusieurs années, ce qui limite la progressivité de l’impôt ;

- Il ne faut pas oublier que le PER est d’un contrat qui capitalise dans le temps : entre le gain fiscal et la capitalisation, vous êtes souvent gagnant ;

Ne pas dépasser la limite du plafond de déduction d’impôt

Le PER génère une déduction d’impôt égale au montant des versements dans la limite d’un certain plafond.

Au-delà de ce plafond, les versements ne procurent aucun avantage fiscal. Ils sont capitalisés au fil du temps, mais sans avoir été déduits à l’entrée.

Toutefois,ces versements bien que ne générant aucun gain fiscal ne sont pas assimilés à des versements non déductibles.

Le seul fait de ne pas avoir matériellement déduit les versements ne permet pas de considérer qu’il y a eu renonciation à la déduction : il est nécessaire de matérialiser une renonciation expresse auprès du gestionnaire du plan.

En d’autres termes, vous ne pouvez pas déduire les versements, mais vous ne pourrez pas non plus bénéficier de la fiscalité avantageuse des versements non déductibles à la sortie.

Le PER est un placement long terme

Le PER est un contrat bloqué jusqu’à la retraite, il est donc important de ne pas mettre toute son épargne sur ce type de placement.

Certes il existe des cas de sorties anticipées mais qui restent limitées et pour la plupart peu enviables…

Il est possible de sortir l’épargne pour acquérir votre résidence principale mais les conditions sont strictes.

Le PER est un placement qui a pour objectif de vous constituer une épargne pour la retraite.

Mais l’idéal est de le coupler avec un placement disponible à tout moment tel que l’assurance-vie.

Ainsi, en cas de besoin, vous pourrez toujours effectuer des rachats sur le contrat d’assurance-vie.

Souscrire à un PER

Le PER est un placement qui peut s’avérer extrêmement intéressant, mais qui peut ouvrir un PER ?

Pour personne physique majeure

Le PER individuel peut être souscrit par toute personne physique majeure.

Il n’y a pas d’autres restrictions en termes :

- D’âge maximum pour le souscripteur : Par principe, il n’y a pas d’âge limite pour investir sur un contrat PER. Cependant, il est important de vérifier les conditions générales et particulières de chaque contrat, les compagnies peuvent contractuellement prévoir un âge maximal de souscription et de versements.

- D’activité : toute personne qu’elle soit salariée, travailleur non salarié (TNS), retraité ou étudiant peut ouvrir un PER.

Cependant, la déduction sur le revenu catégoriel est réservée aux TNS et aux exploitants agricoles (lire notre article sur le PER et TNS).

- De durée minimum d’épargne : tant que le souscripteur respecte les conditions de déblocage du PER, la durée de souscription, mais aussi le montant des versements effectués importe peu.

Pour un mineur

La Loi de finances pour 2024 est venue limiter l’accès au PER pour mineurs.

À partir du 1er janvier 2024, les enfants mineurs ne peuvent plus ouvrir de PER individuel.

Pour les contrats PER ouverts avant cette date par un mineur, il n’est plus possible de réaliser des versements volontaires et donc de les déduire jusqu’à leurs 18 ans.

Pour compenser cette interdiction, sachez que les PER ouverts par des mineurs avant le 1er janvier 2024 peuvent faire l’objet d’un déblocage anticipé, s’ils en font la demande avant leur 18 ans.

Pour un non résident

Il n’existe pas de restriction liée à la résidence fiscale pour l’ouverture d’un PER.

Le PER peut parfaitement être souscrit par un résident fiscal d’un autre pays.

Cependant, la déduction des versements sur le revenu global est réservée aux résidents fiscaux de France.

Le PER pour non résident est donc assimilable à un simple contrat de capitalisation bloqué jusqu’à la retraite.

Dans cette situation, il peut être pertinent de privilégier la souscription d’un contrat d’assurance-vie qui offre une épargne disponible à tout moment.

La Loi offre cependant un avantage non négligeable pour les personnes non domiciliées en France au cours des 3 années civiles précédant leur installation en France.

Comme ils ne disposent pas de revenus imposables en France sur ces 3 dernières années, ils ne bénéficient, en principe, d’aucun plafond de déduction pour leur première année.

Par exception, ces anciens non-résidents bénéficient de deux dérogations pour la détermination du plafond applicable aux versements réalisés la 1ère année de leur domiciliation en France :

- Le plafond de déduction est calculé à partir des revenus de l’année même de leur domiciliation en France (année N) et non pas à partir de ceux de l’année précédente (année N-1).

- un plafond de déduction complémentaire, égal au triple du plafond de déduction indiqué ci-dessus

Ainsi, au titre de la première année de leur domiciliation, ils bénéficient de 4 plafonds cumulables (comme les autres résidents français).

Exemple : Monsieur Dupont revient s’installer en France après 5 années d’expatriation au Canada. Ces salaires pour l’année 2024 sont de 70 000 €.

Le plafond de Monsieur Dupont sur l’année 2024 sera de 6 300 €.

Il bénéficie en plus d’un plafond supplémentaire égal au triple du plafond 2024 : 18 900 €

Ainsi il peut bénéficier d’un plafond total de 25 200 € pour l’année de son retour en France.

Transférer les anciens contrats PERP ou Madelin : une bonne idée ?

Depuis la création du plan épargne retraite, il n’est plus possible de souscrire d’anciens contrats retraite tels que le Perp ou le Madelin.

Les contrats déjà existants restent évidemment actifs, ils ne sont pas clôturés.

Vous pouvez toujours effectuer des versements complémentaires et bénéficier du gain fiscal à l’entrée.

Sachez qu’il est aussi possible de transférer ces anciens contrats sur un nouveau contrat PER.

Selon votre situation, mais aussi les caractéristiques de votre ancien contrat retraite, le transfert peut s’avérer être plus ou moins avantageux.

Nous évoquerons ici les éléments principaux, mais nous vous invitons à consulter les articles suivants pour mieux déterminer l’intérêt d’une telle opération :

Le PER bénéficie d’éléments qui peuvent s’avérer attractifs face aux anciens contrats retraite, tels que :

- La possibilité de sortie 100% en capital ;

- Des cas de sortie anticipée plus nombreux ;

- Une plus grande liberté dans vos versements ;

- Une offre financière plus importante ;

Cependant, il convient d’être vigilant, car tous les transferts ne sont pas forcément judicieux.

Les contrats Madelin ou Perp peuvent aussi présenter des caractéristiques très intéressantes qu’il serait dommage de perdre sans s’en rendre compte, telles qu’une sortie en capital à une fiscalité moindre ou des tables de mortalités et taux techniques garantis.

De plus, sachez que des frais de transfert peuvent s’appliquer et selon les contrats ils sont plus ou moins importants.

Selon votre situation, vos objectifs, mais aussi les frais de transfert, il peut être plus opportun de conserver votre ancien contrat ou de différer le transfert de quelques mois ou années.

L’objectif du PER dans votre organisation patrimoniale

Comme évoqué tout au long de notre article, les avantages du PER sont nombreux, ce qui en fait un placement facilement indispensable dans une stratégie patrimoniale.

Le PER permet en un seul placement de répondre à plusieurs objectifs tels que la diminution de votre pression fiscale tout en constituant une épargne pour la retraite.

D’un point de vue fiscal, le PER permet de diminuer votre impôt sur le revenu en imputant sur votre revenu global le montant des versements réalisés dans la limite de votre plafond retraite.

L’économie d’impôt varie en fonction de votre tranche marginale d’imposition; plus votre TMI est élevé, plus le gain fiscal le sera aussi.

Le PER est donc un placement plus pertinent pour les contribuables avec une TMI importante.

Exemple : Monsieur Dupont a une tranche marginale d’imposition de 41%.

Il réalise un versement de 10 000 € sur son PER. Le gain fiscal est donc de 4 100 €.

A l’inverse, si Monsieur Dupont avait un TMI de 11%, l’économie générée ne serait que de 1 100 €.

De plus, sachez que pour accroître l’intérêt de l’opération, il est possible de réemployer l’économie d’impôt réalisée sur votre PER.

La diminution de votre impôt sur le revenu n’est pas le seul intérêt fiscal du PER.

Les versements réalisés sur votre PER sont des charges qui permettent aussi de réduire votre taux de prélèvement à la source.

Les retenues à la source et acomptes sont calculés sur les revenus de N-2 ( de janvier à août) et N-1 (de septembre à décembre).

Exemple : les versements PER réalisés en 2024 viendront diminuer le taux de prélèvement à la source applicable entre septembre 2025 et août 2026.

Il est aussi possible d’utiliser cette stratégie en année N.

En effet, en réalisant un versement maintenant, le contribuable peut signaler un changement de situation liée à une baisse de revenu.

Le taux de prélèvement à la source est immédiatement modifié en tenant compte de la baisse des revenus liée au versement PER.

Toutefois, cette stratégie de demande de modulation à la baisse n’est possible que si l’écart entre le montant de prélèvement actuel et celui modifié est au moins de 5%.

Vous l’aurez compris rien que d’un point de vue fiscal le PER présente des qualités non négligeables qui, bien utilisées, peuvent accroître votre capacité d’épargne mensuelle.

Mais l’objectif premier du PER reste la constitution d’une épargne pour la retraite grâce aux versements réguliers réalisés par le contribuable et aux intérêts composés qui en découlent.

A ce moment-là, le contrat reste relativement souple, car vous pourrez adapter la sortie de votre contrat en fonction de votre situation personnelle, de vos besoins et de votre fiscalité.

Il est parfaitement possible d’envisager une sortie en rente viagère, tout comme une sortie en capital en une ou plusieurs fois.

En d’autres termes, une grande souplesse qui permet de s’adapter au fil du temps.

De plus, sachez aussi qu’un contrat PER n’a pas nécessairement besoin d’être liquidé.

Si le besoin de revenu complémentaire n’est pas une nécessité, il est aussi possible d’envisager le PER comme un outil de transmission.

C’est un excellent outil qui plus est !

Tout comme le contrat d’assurance-vie, le PER est transmissible hors succession au bénéficiaire désigné avec une fiscalité avantageuse.

Le PER répond à de nombreux objectifs et hypothèses d’utilisation.

Il s’agit d’un contrat polyvalent et souple qui permet de définir une stratégie à l’instant T mais aussi de la moduler dans le temps.

Cependant, il ne faut pas oublier que le PER reste un contrat bloqué et malgré toutes ses qualités, il ne faut pas tout miser sur un seul et même produit.

Nos conseils pour bien choisir un PER

Depuis sa création en 2019, de nombreux acteurs se sont lancés dans le juteux marché du PER

Assureurs, banquiers, sites internet, etc. les propositions de PER ne cessent de s’accroître, mais toutes ne se valent pas.

Pourtant, le choix d’un contrat de qualité est la base pour développer une stratégie sur le long terme.

Le PER est un contrat qui présente de multiples solutions patrimoniales.

Il est donc important de réaliser un comparatif PER et d’analyser les différentes caractéristiques de chaque contrat et de ne pas s’arrêter sur le montant des frais de souscription…

Le conseiller en gestion de patrimoine est justement présent pour analyser ces différents contrats et trouver le plus pertinent dans votre situation.

Parmi les critères à prendre en compte, il y a notamment :

- L’indépendance de l’association par via laquelle vous souscrivez le PER ;

- Les critères de gestion au sein des contrats : le PER peut proposer plusieurs types de gestion telle que la gestion libre, la gestion pilotée ou la gestion à horizon retraite ;

- Les supports d’investissement : un contrat de qualité s’assimile à l’offre financière disponible sur celui-ci. (OPCVM, actifs immobiliers, ETF, produits structurés, etc.)

- Les frais : Souvent considérés comme l’unique critère à prendre en compte… Les frais ont évidemment une conséquence sur les performances de votre contrat. Mais ne vous arrêtez pas aux frais de souscription, des frais à 0% cachent souvent d’autres frais plus importants ailleurs.

- Les critères liés à la sortie du contrat : ne l’oubliez pas l’objectif initial du contrat PER est de constituer une épargne pour la retraite. Bien analyser les différents aspects des contrats est donc primordial.

En conclusion, pensez à bien analyser les différents contrats avant de vous lancer.

Un contrat très bien marketé n’est pas forcément le meilleur.

L’accompagnement d’un conseiller en gestion de patrimoine pour le choix d’un contrat PER mais plus globalement pour le conseil et la mise en place d’une stratégie patrimoniale est vivement conseillé.