Le PERin: tout savoir sur ce contrat pour préparer votre retraite

Le

PER

Pensez-vous toujours que votre pension de retraite sera suffisante pour financer votre train de vie ?

Le calcul est simple : le montant de votre retraite sera calculé sur une fraction de vos revenus, on comprend donc assez rapidement qu’une diminution est inévitable.

Mais bien souvent, on se rend compte que cette pension est bien en deçà de ce qu’on estimait, et qu’elle risque de ne pas être suffisante pour profiter pleinement de ses beaux jours.

D’ailleurs, si vous ne l’avez pas déjà fait, nous vous invitons à réaliser une simulation retraite sur le site info-retraite.fr.

Vous aurez déjà une bonne idée de ce qui vous attend une fois à la retraite.

Une fois cela fait, alors le plan d’épargne retraite peut entrer en jeu.

Dans cet article, vous allez découvrir cette solution dans ses moindres détails et comment elle peut compléter remarquablement la structure de votre patrimoine.

Qu’est-ce que le PERin ?

Unifier et simplifier, tel était l’objectif de la loi Pacte lors de la création de cette nouvelle solution d’épargne.

Pourquoi ?

Pour favoriser une épargne retraite alors moribonde, qui peinait à trouver son public, liée notamment à une multiplicité des solutions existantes sur le marché qui complexifiait la compréhension pour les particuliers : PERP, Madelin, article 83, …

La loi a ainsi mis en place un nouveau dispositif d’épargne avec un socle de dispositions communes afin de pouvoir réunir au sein d’une même enveloppe l’ensemble des produits existants.

Solution unique, différenciante, accessible, et outrageusement efficace pour développer son patrimoine.

Rappelons d’ores et déjà les nombreux atouts de ce dispositif :

- Aucune contrainte de versement (ponctuels, réguliers, …)

- Aucune condition d’activité professionnelle (même retraité, le PER peut avoir du sens)

- Aucune durée minimum d’épargne

- Aucune limite d’âge maximum (hormis les mineurs)

- Aucune condition de résidence fiscale (même si l’intérêt reste moindre pour un non-résident)

- Possibilité de détenir autant de PER que l’on souhaite

- Davantage de cas de déblocages anticipés

- Possibilité de sortir en rente et/ou en capital pour l’épargne constituée à titre volontaire

A la fin de cet article, le plan d’épargne retraite n’aura plus aucun secret pour vous.

Comment fonctionne le PERin ?

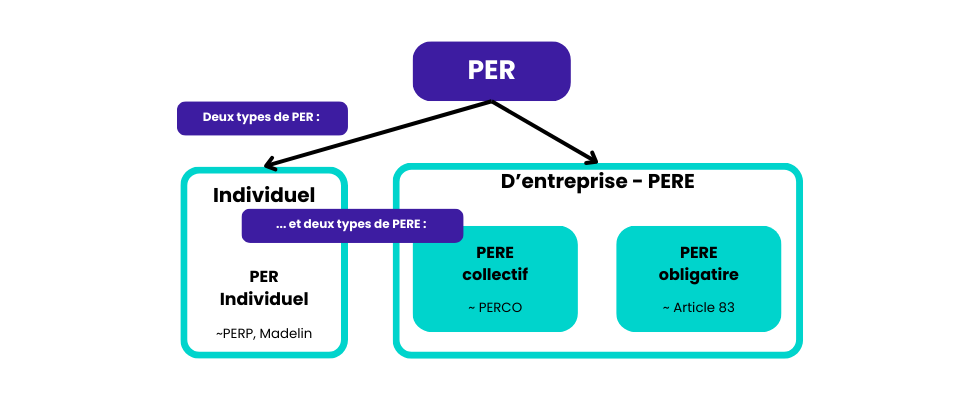

Dans les faits, le PER comprend :

- un volet individuel : le PER individuel (ou PERIN) souscrit individuellement et alimenté par les versements volontaires du titulaire, qui succède aux anciens contrats PERP et Madelin ;

- un volet entreprise : avec deux catégories de PER d’entreprise (PERE) souscrits par l’intermédiaire de l’employeur et alimentés notamment par l’intéressement, la participation ou les abondements de l’employeur ;

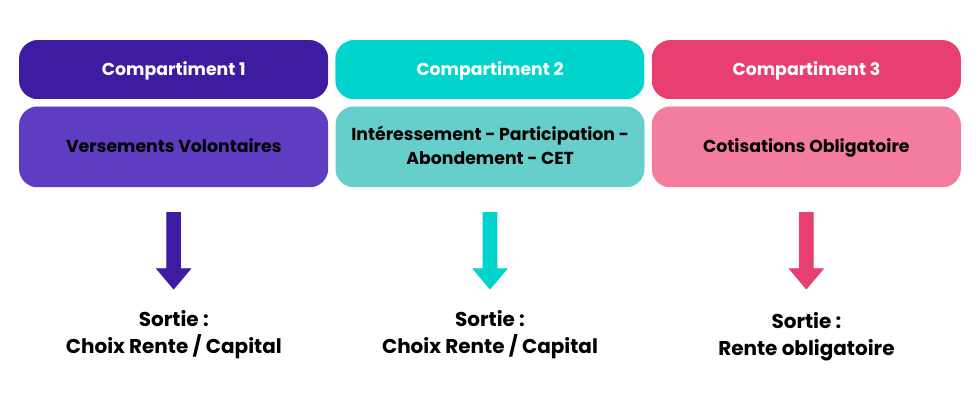

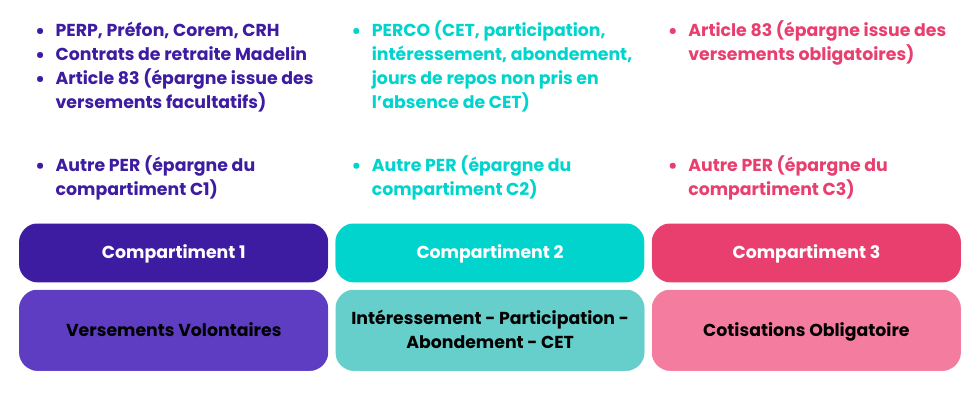

Chaque PER comporte obligatoirement trois compartiments :

Dans cet article, nous nous concentrerons sur le PER individuel (c’est-à-dire non ouvert dans le cadre de l’entreprise) : le successeur des PERP et Madelin.

Tableau comparatif rapide des produits d’épargne retraite

| PER individuel | PERP | Madelin | |

|---|---|---|---|

| Déductibilité des versements volontaires | Oui | Oui | Oui |

| Portabilité | Totale | Limitée | Limitée |

| Sortie anticipée en cas d’accident de la vie | Oui | Oui | Oui |

| Sortie anticipée pour achat de la résidence principale | Oui | Non | Non |

| Sortie à la retraite | Liberté de choix : rente ou capital | Sortie en rente (ou capital max. 20%) | Sortie en rente |

Versement sur un PERin

Un PER, selon son type, doit être en capacité d’accueillir des versements volontaires, d’épargne salariale et/ou des versements obligatoires.

Comme on l’a vu plus haut, un PER comporte obligatoirement trois compartiments.

Avec un PER individuel, dans la situation la plus classique, vous allez réaliser des versements volontaires dans le compartiment 1.

En effet, les versements volontaires ne sont pas autorisés sur les compartiments 2 et 3 du PERin.

Néanmoins, ces deux derniers compartiments peuvent recevoir une épargne déjà constituée :

- sur les anciens produits de retraite concernés ;

- sur les nouveaux PER, selon le compartiment correspondant.

Pourquoi faire cela ?

Afin de réunir au sein d’un même et seul produit, l’ensemble de l’épargne retraite que vous avez pu constituer par ailleurs.

Pour résumer, les sources de versements sur votre PER individuel seraient les suivants :

Les modes de gestion de votre contrat

Le PER peut être ouvert auprès d’une banque ou d’un assureur.

Dans le premier cas, le PER donnera lieu à l’ouverture d’un compte-titres qui sera géré par un établissement financier.

De l’autre côté, inspiré du modèle de l’assurance-vie, le PER ouvert sous forme de contrat d’assurance peut prévoir des garanties complémentaires, notamment en cas de décès

Toutefois, dans la majorité des cas, vous serez face à un PER assurance.

Quelques rares établissements proposent un PER bancaire qui repose sur un compte-titres.

Pour comprendre rapidement les différences, voici un comparatif rapide entre ces deux possibilités :

| PER Assurance | PER Bancaire | |

|---|---|---|

| Accès aux Fonds en euros | Oui | Non |

| Supports d’investissement | Unité de compte | FCP/FCPE |

| Fonds de garantie | Fonds de garantie Assurance : 70000 | Garantie compte des dépôts : 100000 |

| Fiscalité en cas de décès | Article 990 1 et 757 B du CGI | Article 777 du CGI |

| Abattements fiscaux en cas de décès | Oui | Non |

| Désignation de bénéficiaires | Oui | Non |

| Diversification des supports | Possible | Possible |

Défiscalisation des versements, explication du mécanisme

Le Plan d’épargne retraite individuel vous permet de bénéficier d’un effet de levier fiscal.

En effet, chaque versement réalisé viendra diminuer votre revenu imposable et par conséquent votre impôt final.

C’est le même fonctionnement que le versement d’une pension alimentaire sur le plan fiscal.

Si vous êtes à l’aise avec la notion de tranche marginale d’imposition, alors vous avez compris que plus vous êtes imposés dans des tranches importantes, plus le levier lié à la déduction sera efficace.

En effet, la tranche marginale d’imposition ou TMI, c’est le taux d’imposition qui s’applique à la tranche la plus élevée de vos revenus. Celui-ci s’étend de 0% à 45%.

En d’autres termes, pour un contribuable qui verse 1000 € sur son PERin :

| Tranche marginale d’imposition | Economie d’impôt | Effort d’épargne réel |

|---|---|---|

| 0% | 0 € | 1000 € |

| 11% | 110 € | 890 € |

| 30% | 300 € | 700 € |

| 41% | 410 € | 590 € |

| 45% | 450 € | 550 € |

Attention, encore faut-il avoir bien pensé à cocher la case vous permettant de déduire les versements !

Et oui, pour chaque versement, vous devez indiquer sur le bulletin de versement, si vous souhaitez déduire ou non les cotisations de votre revenu imposable.

Quelques points d’attention à rappeler toutefois :

- Gardez également à l’esprit que les versements permettent de réduire l’impôt sur le revenu, mais cela n’a pas d’impact sur les prélèvements sociaux.

- Même si vous n’avez pas de contrainte de versement sur votre contrat, il existe un plafond de déductibilité. Il n’est ainsi pas possible de déduire de façon illimité ses versements. Le plafond de déduction de droit commun est fonction de vos revenus professionnels. Il s’affiche à la fin de votre avis d’imposition.

- Bon à savoir pour les travailleurs non salariés, vous pouvez également bénéficier d’un plafond supplémentaire, qui est dit “catégoriel” car les cotisations viennent alors diminuer directement votre rémunération et non votre revenu global (c’est le même principe que pour les anciens contrats Madelin).

Fiscalité du PERin à la sortie

Déjà, qu’entend t-on par sortie ?

Nous n’évoquerons pas ici les cas de déblocages anticipés.

Les sommes affectées sur un PER sont par principe bloquées jusqu’à l’échéance du plan, à savoir la date de la liquidation de votre pension de retraite ou au plus tôt à l’âge légal de départ à la retraite.

En ce sens, à l’échéance du contrat, les sommes issues des versements volontaires et des versements issus de l’épargne salariale sont liquidées, au choix du titulaire :

- par le versement d’un capital, libéré en une fois ou de manière fractionnée (sauf option expresse ou irrévocable pour la liquidation des droits en rente viagère à l’ouverture du plan) ;

- sous la forme d’une rente viagère (stipulée réversible, le cas échéant) ;

- ou un mix de ces deux solutions : pour partie en capital et pour l’autre sous la forme d’une rente viagère.

| Versements déduits à l’entrée | |

|---|---|

| SORTIE EN CAPITAL | SORTIE EN RENTE |

| Sur les versements réalisés : barème progressif de l’IR* Sur les produits réalisés : PFU** : fiscalité 30% ou option globale pour le barème progressif de l’IR | Barème progressif de l’IR après abattement de 10 %. Imposition aux PS sur une fraction de leur montant déterminée d’après l’âge à la date du premier versement : entre 60 et 69 ans = 40%. |

*IR : impôt sur le revenu

**PFU : prélèvement forfaitaire unique

Lire notre article complet sur la fiscalité du PER.

PERin : les erreur à éviter

Dans les prochains paragraphes, nous allons voir ensemble comment éviter les erreurs courantes lorsque vous mettez en place un plan épargne retraite individuel.

En faire un investissement à court terme

Dans le plan épargne retraite, il y a bien entendu le mot “retraite”.

En effet, les fonds sont bloqués pendant toute la phase d’épargne.

Pas question de les récupérer.

Si vous souhaitez pouvoir disposer des fonds en tout temps, alors l’enveloppe du PER peut ne pas être adaptée pour vous.

Par ailleurs, le levier principal du PER est lié à l’économie d’impôt réalisée.

Compte tenu de la fiscalité moins attractive à la sortie, pour pouvoir faire fructifier et valoriser cette économie d’impôt, il va falloir du temps.

Toutefois, sachez qu’il existe quelques cas de déblocages anticipés qui peuvent vous permettre de récupérer les sommes investies sur votre PER :

- Décès du conjoint ou du partenaire de PACS

- Invalidité du titulaire, de ses enfants, de son conjoint ou de son partenaire de PACS,

- Situation de surendettement du titulaire du plan

- Expiration des droits à chômage du titulaire du plan

- Cessation de l’activité non salarié suite à un jugement de liquidation judiciaire

- Acquisition de la résidence principale

Négliger votre TMI (Tranche Marginale d’Imposition)

L’avantage fiscal est fonction de la TMI du contribuable : plus le contribuable (ou son foyer fiscal) est imposé plus le gain sera important.

Mais surtout pour un même effort d’épargne, la base de capitalisation ne sera pas la même, à long terme, l’impact peut être important.

Par exemple, pour un effort d’épargne réel (économie d’impôt inclus) de 1 000 €, vous allez pouvoir capitaliser sur une base plus importante selon votre tranche marginale d’imposition :

| Tranche marginale d’imposition | Versement | Economie d’impôt | Effort d’épargne réel |

|---|---|---|---|

| 0% | 1000 € | 0 € | 1000 € |

| 11% | 1124 € | 124 € | 1000 € |

| 30% | 1429 € | 429 € | 1000 € |

| 41% | 1695 € | 695 € | 1000 € |

| 45% | 1818 € | 818 € | 1000 € |

Avec un rendement attendu de 4%/an, la performance au terme peut-être exponentielle dans la durée :

| Tranche marginale d’imposition | 5 ans | 10 ans | 15 ans | 20 ans |

|---|---|---|---|---|

| 0% | 22% | 48% | 80% | 119% |

| 11% | 37% | 66% | 102% | 146% |

| 30% | 74% | 111% | 157% | 213% |

| 41% | 106% | 151% | 205% | 271% |

| 45% | 121% | 169% | 227% | 298% |

Ne pas anticiper la fiscalité à la sortie

En cas de sortie en capital (hypothèse des versements volontaires)

- le cumul des primes versées est taxé au barème progressif de l’impôt sur le revenu (sans abattement de 10 %) mais sans prélèvements sociaux.

Cependant, si le contribuable renonce à la déduction au moment du versement, le cumul des primes est exonéré d’impôt sur le revenu. - les intérêts acquis pendant la phase d’épargne sont taxés au PFU (ou sur option globale au barème progressif de l’impôt sur le revenu) et aux prélèvements sociaux à 17,2 %.

Reprenons notre tableau précédent pour déterminer ensemble l’impact de la fiscalité sur votre performance finale en supposant une sortie à une tranche marginale d’imposition de 30% :

| Tranche marginale d’imposition | 5 ans | 10 ans | 15 ans | 20 ans |

|---|---|---|---|---|

| 0% | -15% | 4% | 26% | 53% |

| 11% | -4% | 16% | 42% | 72% |

| 30% | 22% | 48% | 80% | 119% |

| 41% | 44% | 76% | 114% | 160% |

| 45% | 55% | 88% | 129% | 179% |

Croire que le PERin et similaire à l’assurance-vie

D’un point de vue purement patrimonial, choisir entre un versement en assurance-vie et un versement déductible sur un PER n’a pas vraiment de sens.

L’un offre la possibilité de récupérer son épargne à tout moment, alors que l’autre ne le permet qu’au moment de votre départ en retraite.

En fait, l’assurance-vie et le PER sont des outils complémentaires.

L’assurance-vie permet de disposer d’une épargne de précaution accessible à tout moment, alors que le PER permet de bénéficier d’avantages fiscaux à l’entrée, ce qui peut générer des revenus nets d’impôts plus élevés à terme.

Pour les contribuables avec une tranche marginale d’imposition de 30 % ou plus, le PER peut ainsi offrir un meilleur rendement grâce aux déductions fiscales à l’entrée, malgré une fiscalité plus élevée à la sortie.

Par ailleurs, si votre objectif est également successoral, le PER peut s’avérer plus pertinent que l’assurance-vie, car en cas de décès, les prélèvements sociaux ne sont en principe pas dus sur les intérêts générés, ce qui n’est pas le cas de l’assurance-vie.

Encore une fois, il s’agit d’outils avec des caractéristiques propres, il n’est pas question de les opposer, mais plutôt de les utiliser de façon complémentaire en fonction de vos objectifs.

Ne pas investir l’économie d’impôt réalisée

Comme on l’a vu, au moment de la sortie, les versements réalisés seront soumis au barème progressif.

Si ces sommes n’ont pas été réinvesties alors vous avez ni plus ni moins fait que reporter l’impôt, si cette déduction du revenu imposable n’est pas capitalisée.

La différence peut être importante sur le long terme, par exemple, pour une personne dont la tranche marginale d’imposition est de 41%, voici l’écart généré :

| Horizon | 5 | 10 | 15 | 20 |

| Sans réinvestissement | 1 217 € | 1 480 € | 1 801 € | 2 191 € |

| Avec réinvestissement | 2 062 € | 2 509 € | 3 052 € | 3 714 € |

| Ecart | 845 € | 1 029 € | 1 252 € | 1 523 € |

Comme vous l’aurez compris tout au long de cet article, le PER individuel peut répondre à plusieurs problématiques et se révèle être un atout majeur dans une stratégie patrimoniale bien pensée.

Le rôle du PER individuel dans votre stratégie patrimoniale

Comme vous l’aurez compris tout au long de cet article, le PER individuel peut répondre à plusieurs problématiques et se révèle être un atout majeur dans une stratégie patrimoniale bien pensée.

Tout d’abord, il permet de constituer un capital pour la retraite, offrant ainsi un complément de revenus non négligeable, en vous permettant ainsi de profiter d’un effet de levier grâce à la déduction des versements de votre revenu imposable.

Pour les travailleurs indépendants, l’effet peut être renforcé avec la possibilité de bénéficier d’un plafond de déduction spécifique.

Par ailleurs, il peut également constituer un excellent outil de protection pour le conjoint en cas de décès.

Enfin, cerise sur le gâteau, pour ceux qui perçoivent des revenus exceptionnels (plus-values de cession, indemnité de “pas de porte”, …), la combinaison du plan épargne retraite et du mécanisme particulier dit du système du quotient permet de booster les avantages fiscaux.

L’impact fiscal du versement peut dépasser largement votre tranche marginale d’imposition.

En somme, le PER individuel est un instrument polyvalent et efficace pour la gestion et l’optimisation de votre patrimoine.