Découvrez les avantages du PER pour préparer votre retraite

Le

PER

Vous souhaitez connaître les avantages qu’offre le PER (Plan Epargne Retraite) ?

Vous le savez sûrement, mais il est très probable qu’une baisse de vos revenus survienne lors de votre départ à la retraite et impute une partie de votre pouvoir d’achat.

La mise en place d’un Plan Epargne Retraite peut être une excellente solution pour pallier cette perte de revenu.

La préparation de votre retraite doit s’anticiper et il est préférable d’avoir un horizon d’investissement à long terme pour limiter le coût d’acquisition de votre palliatif de revenus, quelle que soit la stratégie envisagée.

Dans cet article, nous allons nous concentrer sur les caractéristiques et avantages du PER pour préparer votre retraite.

Pour la préparation de votre retraite

Vous souhaitez percevoir des revenus complémentaires durant votre retraite ?

Alors la mise en place d’un produit dédié lors de votre vie active est l’assurance de percevoir des revenus futurs complémentaires quand votre activité cessera.

Par le passé, la plupart des produits de préparation à la retraite proposaient uniquement une sortie en rente viagère.

Pour rappel, les rentes viagères vous permettent de percevoir une somme d’argent définie tous les mois par votre contrat, jusqu’à la fin de votre vie.

Cependant, cette solution de sortie n’est pas très populaire en France, à tort ou à raison.

L’un des avantages du PER est sa souplesse au moment de la liquidation du contrat.

Au moment de la retraite, vous avez le choix entre :

- une sortie en capital

- ou une sortie en rente selon les options de rentes proposées par la compagnie auprès de laquelle vous avez mis en place le PER

Chaque solution présente des avantages et des inconvénients (régularité des revenus, fiscalité, etc…)

Il est possible auprès de certains assureurs de “mixer” les deux solutions en mettant en place des rachats partiels réguliers sur votre PER.

Cette solution présente les avantages d’une rente (revenus réguliers) en optimisant la fiscalité à la sortie (l’un des inconvénients d’une sortie en capital). Bref, c’est le beurre et l’argent du beurre !

Le PER vous permet donc de vous constituer une retraite complémentaire le plus tôt possible, avec des modes de sortie plus souples que sur les anciens contrats retraite (PERP, contrat madelin, etc..)

Par ailleurs, le PER est une enveloppe de capitalisation comme l’assurance-vie ou le contrat de capitalisation. Cela signifie que le PER vous permet d’accroître année après année votre épargne grâce aux intérêts composés !

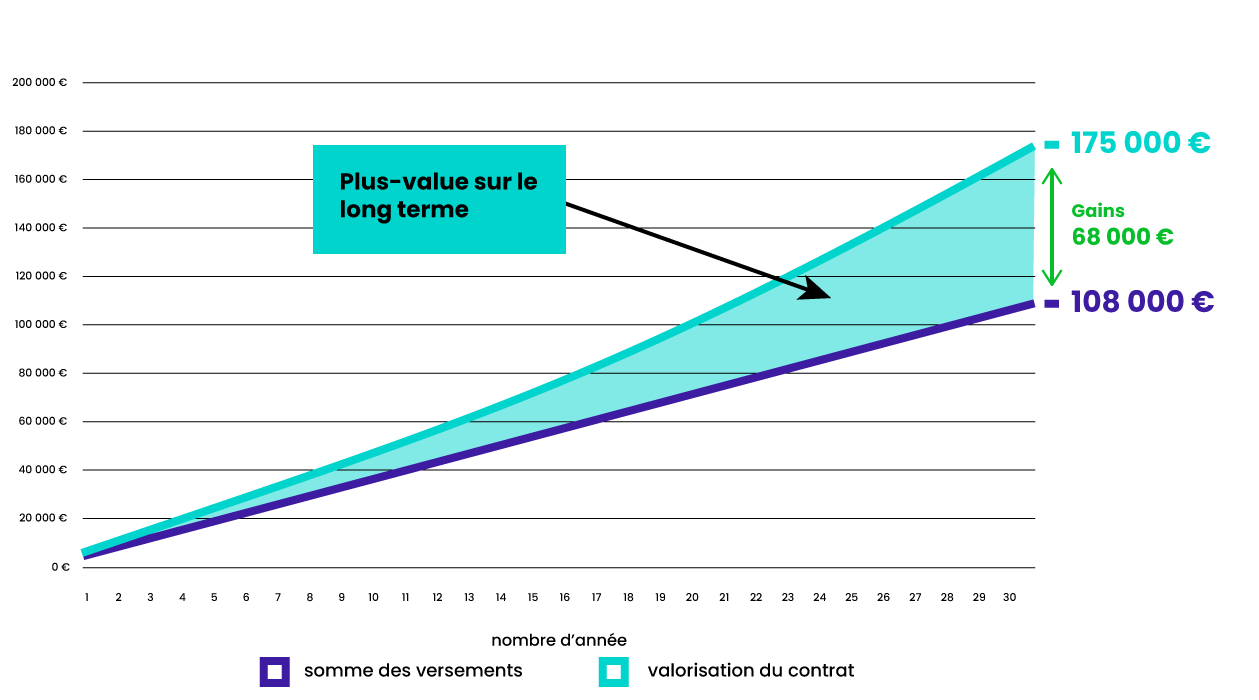

Prenons un exemple :

Monsieur Dupont est à 30 ans de la retraite et a actuellement une Tranche Marginale d’Imposition (TMI) à 41 %.

Son conseiller en gestion de patrimoine lui a conseillé de réaliser des versements mensuels de 300 € jusqu’à sa retraite.

A terme, il aura versé un capital de 108 000 € et dans une hypothèse de rendement à 3,00 % par an, son plan d’épargne retraite sera valorisé à environ 175 000 €.

Soit une plus-value de 68 000 €.

De plus, pendant toute la durée de capitalisation, Monsieur Dupont va réaliser une économie d’impôt de l’ordre de 1476 € par an.

Soit un total de 44 280 € d’économie d’impôt.

Au moment de la retraite, monsieur Dupont pourra liquider son PER (clôture du PER) et récupérer ses fonds :

- Sous forme de rentes viagères

- Sous forme de capital

- Soit un mélange des deux

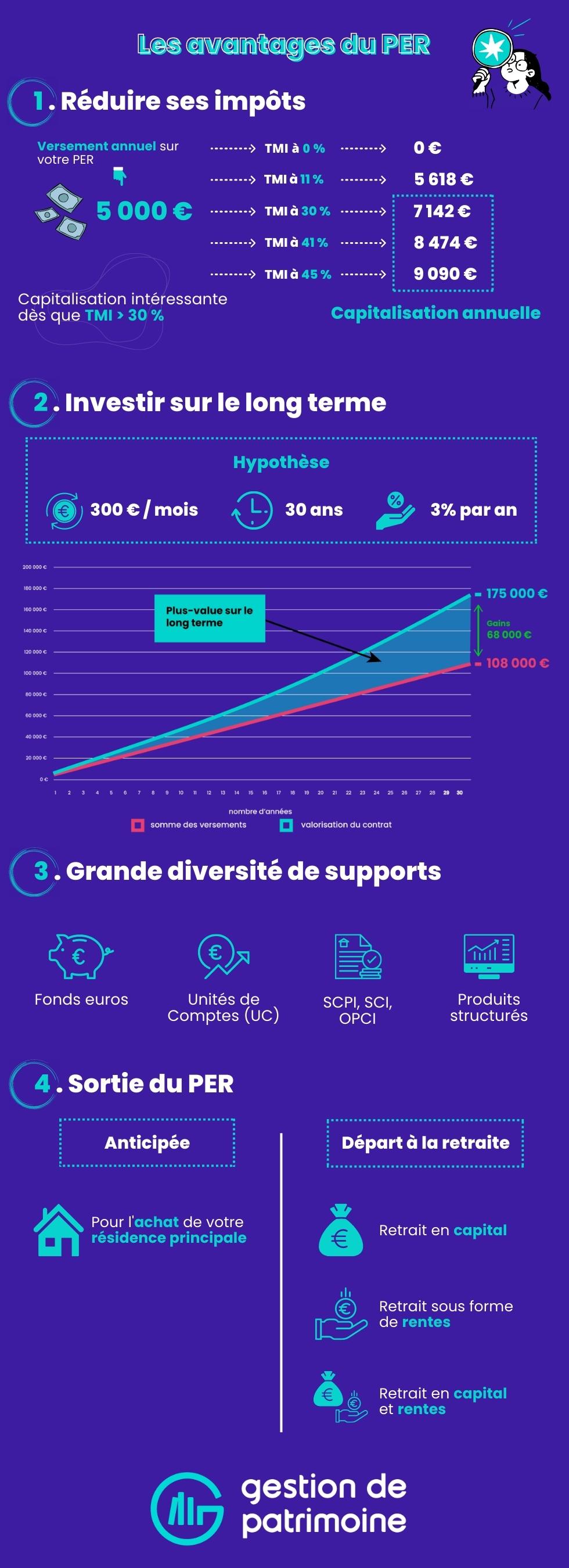

Pour réduire vos impôts

La réduction de vos impôts est toujours au cœur de vos préoccupations.

La souscription d’un PER peut-être particulièrement indiquée lorsque, durant votre activité professionnelle, vos revenus sont importants et donc votre impôt sur le revenu est important.

Réduire votre pression fiscale est un objectif prioritaire dans votre stratégie patrimoniale.

L’ouverture d’un PER est une excellente solution pour diminuer votre impôt sur le revenu.

Plus vos revenus imposables sont conséquents, plus le PER est un outil de défiscalisation pertinent.

Il fait sens dès lors que votre Tranche Marginale d’Imposition (TMI) et supérieure ou égale à 30%. En deçà, on estime qu’il y a des leviers plus intéressants. N’hésitez pas à nous contacter pour en savoir plus !

Les versements effectués sur un PER sont déductibles (sur option) de votre base imposable, dans la limite d’un certain plafond annuel.

Ce plafond est égal au montant le plus élevé entre :

- 10 % du PASS N-1

- 10 % des revenus d’activité professionnelle de N-1 dans la limite de 8 PASS de N-1.

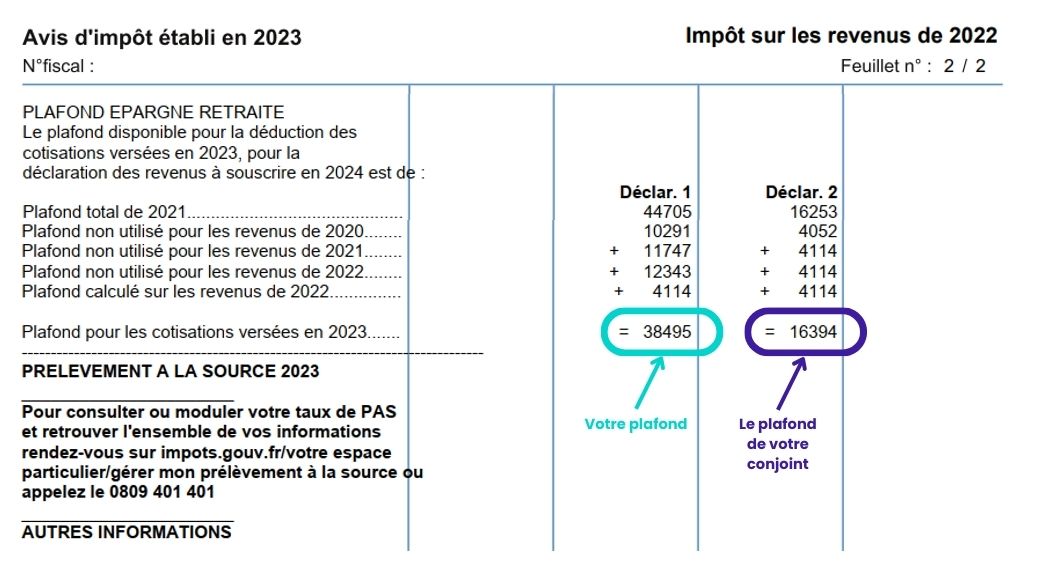

De plus, sachez que vous avez la possibilité d’utiliser votre plafond de l’année en cours, mais aussi les plafonds non consommés des trois dernières années.

Par ailleurs, vous avez la possibilité de mutualiser les plafonds entre époux, c’est notamment intéressant lorsque vous avez déjà consommé l’intégralité de votre propre plafond et que vous souhaitez continuer d’alimenter votre PER.

Bon à savoir : le montant de votre plafond de déduction est indiqué à la fin de votre avis d’impôt.

Découvrez l’impact de la tranche marginale d’imposition (TMI) sur votre gain fiscal :

| Versement annuel | Revenus pour une personne seule* | Tranche marginale d’imposition | Gain d’impôt sur le revenu | Effort d’épargne réel |

|---|---|---|---|---|

| 3 600 € | < 10 777 € | 0 % | 0 € | 3 600 € |

| 3 600 € | < 27 479 € | 11 % | 396 € | 3 204 € |

| 3 600 € | < 78 571 € | 30 % | 1 080 € | 2 520 € |

| 3 600 € | < 168 995 € | 41% | 1 476 € | 2 124 € |

| 3 600 € | > 168 995 € | 45% | 1 620 € | 1 980 € |

* Ce montant est à multiplier par votre nombre de parts fiscales.

L’un des avantages principaux de cette solution est donc d’alléger votre pression fiscale, pour en savoir plus à ce sujet n’hésitez pas à la lire notre article sur la fiscalité du PER.

Vous pouvez aussi et surtout remployer l’économie générée pour accélérer la construction de votre patrimoine financier ou immobilier.

Sachez que si vous êtes non-résident fiscal français, vous ne pouvez pas bénéficier de la déduction d’impôt du PER.

Les avantages et inconvénients

Il est maintenant temps de vous faire un point quant aux avantages et aux inconvénients que propose ce dispositif.

Avantages

- Une sortie flexible : en capital ou en rente.

- Une fiscalité avantageuse avec la déduction des versements volontaires (limite légale).

- Pas de fiscalité sur les gains produits durant la vie du contrat.

- Une portabilité totale de vos anciens contrats (PERP, Madelin, PREFON, etc) vers le nouveau PER.

- La nouvelle forme est adaptée à votre mode de vie avec une possibilité de déblocage anticipé des fonds pour l’achat de votre résidence principale, un accident, une situation de surendettement ou d’invalidité, le décès du conjoint ou partenaire de pacs, la cessation de votre activité suite à un jugement de liquidation ou à l’expiration de vos droits au chômage.

- La personnalisation de la gestion du contrat : elle peut être à horizon, pilotée ou libre. Elle peut convenir à tous les profils et être investie par répartition en fonds en euros et en unités de compte.

- La possibilité de désigner un ou plusieurs bénéficiaires en cas de décès.

- Pas de versement annuel minimum obligatoire si vous êtes travailleur non salarié.

Inconvénients

- L’indisponibilité du contrat jusqu’à la retraite (sauf cas de déblocage anticipé précité).

- Une fiscalité plus ou moins avantageuse au moment de la retraite selon le choix de sortie et la déduction ou non des versements.

- Une fiscalité sur la succession moins avantageuse que d’autres produits d’épargne si maintien après 70 ans.

Chaque situation étant unique, nous vous invitons à prendre contact avec l’un de nos experts patrimoniaux, qui sera à même d’intégrer ou non ce produit d’épargne dans votre stratégie patrimoniale globale. Pour cela, découvrez nos offres de bilan patrimonial.

Les avantages du PER en infographie