Qu’est-ce que le contrat de capitalisation ?

Le

Le contrat de capitalisation, un placement financier à découvrir

Le contrat de capitalisation est un produit d’épargne vous permettant d’investir sur des supports financiers divers et variés.

Ce type de placement signifie un engagement à moyen / long terme et présente de nombreux avantages.

Définition du contrat de capitalisation

Bien qu’il lui ressemble, le contrat de capitalisation n’est pas un contrat d’assurance-vie puisqu’il ne repose aucunement sur la couverture d’un risque : en d’autres termes, il ne dépend pas, en tant que souscripteur, de votre durée de vie !

En revanche, le contrat de capitalisation est un produit d’épargne à moyen / long terme.

Il vous permet de capitaliser, comme son nom l’indique, une somme d’argent qui pourra être versée sur différents types de supports.

Ce type de contrat présente un avantage fiscal considérable puisque les intérêts perçus lors de retraits bénéficient d’un régime de faveur.

De plus, les contrats de capitalisation ne font pas partie de votre base imposable à l’Impôt sur la Fortune Immobilière (IFI).

Cependant, la fraction représentative des biens et droits réels immobiliers détenus au sein du contrat doit être déclarée (parts de SCPI ou OPCI par exemple).

Le contrat de capitalisation peut être matérialisé par un titre que l’on appelle bon de capitalisation.

Ce dernier est obligatoirement nominatif.

En revanche, les bons au porteur, qui étaient anonymes, ont été supprimés.

Les fonds placés génèrent des intérêts tout au long de la vie du contrat qui, quant à lui, peut être monosupport ou multisupport.

En effet, vous pouvez investir le bon :

- Sur un support en euros, dont le capital est garanti, mais offrant de faibles rendements ;

- Sur d’autres supports tels que des unités de compte, des obligations, des actions, des parts d’OPCVM…

En cours de contrat, vous avez la possibilité de retirer tout ou partie de ses fonds, et ce à tout moment.

À son terme, ces fonds vous seront reversés soit sous forme de capital représentant le montant investi majoré des intérêts perçus, soit sous forme de rente viagère.

En matière de transmission, à votre décès, à l’inverse de l’assurance-vie, le contrat de capitalisation ne se dénoue pas : il sera traité comme n’importe quel autre actif du patrimoine, il fait partie de votre masse successorale.

Les héritiers pourront alors faire le choix de racheter le contrat ou de le maintenir et bénéficieront de l’antériorité fiscale de celui-ci.

Pourquoi souscrire à un contrat de capitalisation ?

L’attractivité des rendements

Dans un premier temps, afin de favoriser l’attractivité des rendements, vous devez vous assurer que votre contrat ou futur contrat bénéficie d’une bonne gestion, de diverses options et qu’il soit adapté à votre profil d’investisseur.

Le contrat de capitalisation bénéficie, comme le contrat d’assurance-vie, d’une architecture moderne dite « ouverte » : la sélection des actifs, basée sur votre profil d’investisseur, offre un panel considérable de supports.

D’autant plus que des options de gestion permettent de gérer plus efficacement le risque des investissements : gestion libre, gestion profilée ou gestion sous mandat.

Ces contrats de capitalisation peuvent être « haut de gamme ».

Cela veut notamment dire que, outre les placements effectués en fonction du profil de chacun, ces contrats offrent des services : nos Conseillers en Gestion de Patrimoine sont présents pour accompagner vos demandes patrimoniales et trouver des solutions aux problématiques que vous rencontrez.

Le contenu des produits et les performances de chacun sont analysés de manière précise par le biais d’un suivi personnalisé.

L’attractivité fiscale

La fiscalité des rachats de contrats de capitalisation est également attractive.

Elle est la même que celle des contrats d’assurance-vie.

Le régime fiscal dépend de la date des versements des primes sur les contrats.

Les produits afférents à des versements antérieurs au 27 septembre 2017 sont imposés au prélèvement forfaitaire libératoire de 35 %, 15 % ou 7,5 % si les retraits sont respectivement effectués dans les 4 ans, 8 ans ou après les 8 ans du contrat.

En revanche, les produits des primes versées à compter du 27 septembre 2017 font l’objet de règles d’impositions complexes. Trois situations sont à distinguer :

- Si le total des primes nettes que vous avez versées est inférieur à 150 000 € : le taux d’imposition de ces produits est de 12,8 % ou 7,5 % en fonction de l’antériorité des versements des primes + les prélèvements sociaux (PS) à 17,2 %.

- Si le total des primes nettes versées est supérieur à 150 000 € et que le contrat a moins de 8 ans : le taux d’imposition est de 12,8 % + prélèvements sociaux à 17,2 %.

- Si le total des primes nettes versées est supérieur à 150 000 € et que le contrat a plus de 8 ans : le taux d’imposition est de 7,5 % + prélèvements sociaux à 17,2 % pour la fraction des produits afférents aux primes n’excédant pas 150 000 € et versées à compter du 27 septembre 2017, et de 12,8 % + prélèvements sociaux à 17,2 % pour celles versées au-delà.

Toutefois, vous avez la possibilité d’opter pour l’imposition selon le barème progressif de l’impôt sur le revenu (IR).

Il s’agit d’une option globale qui concerne l’ensemble des revenus de capitaux mobiliers perçus dans l’année d’imposition.

Cette alternative peut s’avérer avantageuse si vous avez une tranche marginale d’imposition assez faible.

La fiscalité du contrat de capitalisation est ainsi très attractive.

De plus, les rachats effectués après 8 ans bénéficient des abattements suivants :

- 4 600 € pour une personne seule ;

- 9.600 € pour un couple.

| Rachat ou arrivée à terme | Primes versées avant le 27/09/2017 | Primes versées à partir du 27/09/2017 | |

|---|---|---|---|

| Encours net des produits | |||

| < 150 000 € | > 150 000 € | ||

| Avant 4 ans | 35 % + 17,2 % | 12,8 % + 17,2 % sur l’ensemble des produits | |

| Entre 4 et 8 ans | 15 % + 17,2 % | ||

| Après 8 ans < 4.600 € ou 9.200 € | 17,2 % | 17,2 % | 17,2 % ou 12,8 % + 17,2 % sur les produits attachés à la part des primes > à 150.000 € |

| Après 8 ans > 4.600 € ou 9.200 € | 7,5 % + 17,2 % | 7,5 % + 17,2 % | |

Comment ouvrir un contrat de capitalisation ?

Tout d’abord, vous devez verser une prime à l’ouverture du contrat, mais vous pourrez également verser des primes tout le long de la vie de ce même contrat.

Pour accéder à des contrats dits « haut de gamme », la prime d’entrée doit parfois être assez importante pour que les organismes en question débloquent ce type de contrat.

Pour exemple, le contrat haut de gamme « Intencial Archipel Capi » est ouvert à partir de 5 000 €.

Toutefois, des frais d’entrée, de gestion et de suivi sont à prendre en considération lors de la souscription d’un contrat de capitalisation, surtout pour certains contrats « haut de gamme » qui peuvent vous offrir de nombreux avantages en matière de gestion.

À compter de l’acceptation du contrat, vous disposez d’un délai de 30 jours pour exercer votre faculté de renonciation.

Nos Conseillers en Gestion de Patrimoine se tiennent à votre disposition pour vous aiguiller vers le contrat de capitalisation qui sera le plus adapté à votre situation.

Il vous assistera dans la souscription du contrat qui satisfera vos intérêts.

Quelles sont les différences entre un contrat de capitalisation et une assurance-vie ?

Souvent confondus à tort, les contrats d’assurance-vie et de capitalisation se ressemblent mais comportent des nuances qui peuvent faire la différence dans une stratégie patrimoniale.

Ils sont sur une base réglementaire identique : le Code des assurances, aux articles L132-1 et suivants.

Ils sont composés des mêmes véhicules d’investissement.

Ils ont également les mêmes garanties en capital et le délai de renonciation pour ces deux contrats est le même : 30 jours.

En revanche, un contrat de capitalisation peut être souscrit par une personne morale tandis que l’assurance-vie est réservée aux personnes physiques.

La différence majeure entre ces deux contrats est la question de votre succession : en effet, le contrat de capitalisation se transmet alors que le contrat d’assurance-vie se dénoue.

C’est une différence majeure car le contrat de capitalisation permet, en effet, à vos héritiers de recueillir le contrat en succession tout en conservant son antériorité fiscale.

En d’autres termes, le contrat continuera à produire ses effets après votre décès et vos héritiers bénéficieront de l’avantage fiscal de ce contrat souscrit il y a plusieurs années par vous-même.

En revanche, puisqu’il fait partie de l’actif successoral, le contrat est soumis aux droits de mutation à titre gratuit (droit de succession) pour sa valeur au jour de votre décès (valeur vénale).

À votre décès, les droits sont alors calculés sur la valeur du contrat au jour du décès et selon le lien de parenté avec le bénéficiaire après application des abattements fiscaux.

Comme énoncé précédemment, contrairement à l’assurance-vie, le contrat de capitalisation peut être transmis par donation, tout en bénéficiant des abattements fiscaux.

La donation peut se faire en pleine propriété ou en démembrement avec réserve d’usufruit.

Le donateur conservera la perception des revenus.

La donation du contrat de capitalisation

L’un des grands avantages du contrat de capitalisation, contrairement au contrat d’assurance-vie, est la possibilité d’effectuer une donation du contrat.

Pour rappel, la donation vous permet d’anticiper votre succession et de transmettre tout ou partie de votre patrimoine à vos enfants ou autres personnes de votre choix.

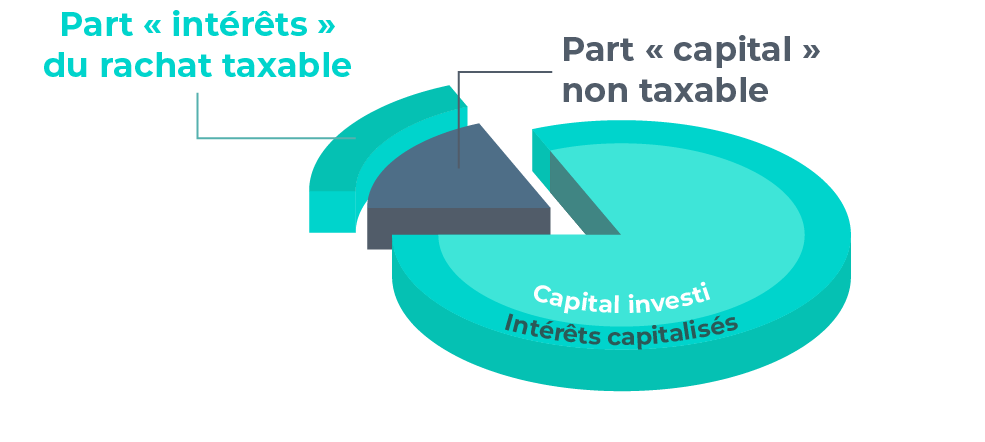

Le contrat de capitalisation, au moment de la donation, sera soumis à une seule fiscalité : les droits de mutation à titre gratuit.

Point important, le montant qui sera transmis lors de la donation sera sa valeur nominale et non pas la valeur réelle du contrat.

La valeur nominale du contrat est la valeur des versements effectués sans les intérêts.

À l’inverse, si le contrat de capitalisation est transmis lors de la succession, il intègre la masse successorale (le montant de votre succession) pour sa valeur vénale au jour du décès (valeur des versements majorée des intérêts).

Par ailleurs, si vous faites le choix d’effectuer une donation à vos enfants, sachez que vous disposez d’un abattement sur la valeur des donations à hauteur de 100 000 € par parent et par enfant.

Ce montant commun en cas de décès est renouvelable tous les 15 ans.

Ce qui vous permet d’anticiper votre succession et de commencer à transmettre votre patrimoine en cours de vie.

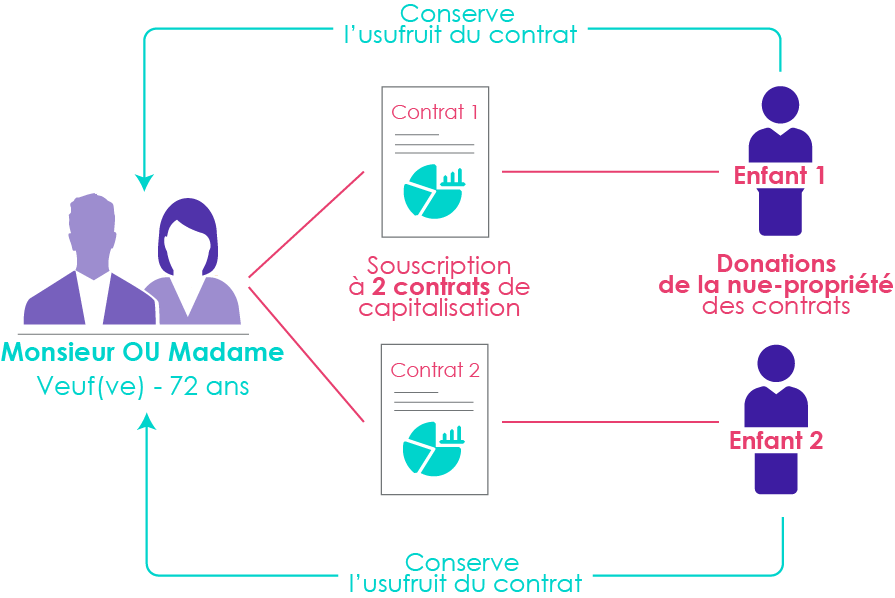

À noter, le contrat peut également être transmis avec « réserve d’usufruit ».

Vous allez donc transmettre aux donataires (enfants ou autres), la nue-propriété du contrat et vous conserver l’usufruit de celui-ci.

C’est ce que l’on appelle le démembrement de propriété.

Cette solution vous permet alors de diminuer les droits à payer au moment de la donation, de transmettre le contrat et de continuer à effectuer des rachats sur les intérêts du contrat.

Exemple :

Imaginons une situation où vous avez 72 ans et deux enfants.

Vous investissez 200 000 € sur deux contrats de capitalisation.

Vous effectuez alors la donation de la nue-propriété de chacun des contrats à vos deux enfants.

Vous allez donc conserver l’usufruit de ces contrats.

Afin de calculer la fiscalité de cette donation, il faut évaluer la valeur de cette donation, à savoir la valeur de la nue-propriété.

Le Code général des impôts précise que la nue-propriété est évaluée selon l’âge de l’usufruit.

Pour un usufruitier de 72 ans, l’usufruit est évalué à 30 %, l’assiette fiscale de la donation sera donc de 70 % de la valeur nominale des contrats.

En chiffre au moment de la donation :

| Contrat de capitalisation (pleine propriété) | 200 000 € par enfant |

|---|---|

| Base des droits de donation (nue-propriété du contrat de capitalisation = 70 %) | 140 000 € par enfant |

| Abattement en ligne directe | 100 000 € par enfant |

| Assiette des droits de donation | 40 000 € par enfant |

| Droits de succession à 20 % | 6 200 € par enfant |

Après la donation, vous avez donc la possibilité d’effectuer des retraits réguliers sur ce contrat.

À votre décès, l’usufruit s’éteint et vos enfants se retrouveront alors pleins propriétaires.

Ils pourront alors effectuer un rachat de leur contrat de capitalisation, bénéficieront de l’antériorité fiscale du contrat mais pourront également faire perdurer celui-ci.

| Valeur du contrat de capitalisation au jour du décès (après déduction des rachats partiels réguliers) | 200 000 € par enfant |

|---|---|

| Base des droits de succession | 0 € (l’usufruit rejoint la nue-propriété sans taxation) |

| Droits de donation, payés par le donateur (6 200 €) | 6 200 € par enfant |

| Imposition des rachats effectués par les enfants (prélèvement forfaitaire unique à 12,8 % sur les intérêts du contrat) (*) | 3 000 € par enfant (hypothèse retenue sur 10 000 € d’intérêts générés après la donation en nue-propriété) |

| Capital décès net perçu | 190 800 € par enfant (200 000 – 6 200 – 3 000) |

| Fiscalité au décès si rien n’est fait (20% avec abattement de 100 000 €) | 20 000 € par enfant |

| Gain procuré par la solution en cas de rachat par les enfants | 13 800 € par enfant |

(*) Seuls les intérêts générés avant la donation en nue-propriété : les intérêts générés après la donation en nue-propriété ne sont pas à priori purgés.

Si la fiscalité lors d’un rachat par les enfants est importante, ils pourront le faire progressivement.

Dans ce cas, si le contrat a plus de 8 ans, l’abattement annuel de 4 600 € ou 9 200 € permettrait de limiter l’imposition.

En conclusion, les deux enfants s’enrichissent de 375 600 € au total, soit un gain de 27 600 € si rien n’avait été effectué.

Et pour les entreprises ?

Par ailleurs, si vous êtes chef d’entreprise, une personne morale peut également souscrire un contrat de capitalisation.

Cela permettra à votre entreprise :

- De dynamiser sa trésorerie ;

- D’accéder aux performances d’un portefeuille de valeurs mobilières, immobilières et alternatives à travers les OPCVM ;

- De bénéficier d’une fiscalité différée.

Certains points sont différents par rapport aux personnes physiques, on vous dit tout dans cet article : le contrat de capitalisation pour les personnes morales

Quel contrat choisir ?

Afin de choisir votre contrat de capitalisation, il convient de définir des critères de sélection prioritaires en fonction des objectifs poursuivis.

La sélection varie d’une personne à l’autre :

- Des fonds euros qui garantissent le capital ;

- Des supports financiers variés pour la diversification et la performance ;

- Des options de gestion disponibles ;

- Des contrats plus ou moins chers en frais

- Etc.

Il existe des contrats de capitalisation spécifiques « haut de gamme » sur mesure accessibles à partir d’un certain montant investi.

Ces contrats permettent d’avoir accès à des options supplémentaires.

Le principal avantage est le nombre de supports auxquels ils donnent accès.

Ces possibilités de gestion permettent ainsi de favoriser le rendement de vos contrats.

Il sera alors possible d’investir sur les supports classiques tels que :

- Des parts de SCPI ;

- Des parts d’OPCI ;

- Des actions ;

- Des obligations ;

- Des SICAV / OPCVM ;

- Des fonds datés ;

- Des fonds ISR ;

- Des produits structurés (EMTN…) ;

- Etc.

Ces contrats vous offrent un grand nombre de supports, pas seulement au niveau des classes d’actifs, mais aussi au niveau des zones géographiques d’investissement.

Avantages et inconvénients d’un contrat de capitalisation

Avantages

- Constituer une épargne disponible : placement financier rentable avec diversification des supports

- Diversifier votre patrimoine grâce à une gestion simplifiée et diversifiée

- Sécuriser votre capital si investissement en fonds euros

- Optimiser votre succession avec les donations

- Optimisation fiscale : la fiscalité des rachats est attractive

- Adapté aux personnes morales

Inconvénients

- Pas de clause bénéficiaire lors du décès (contrairement à un contrat d’assurance-vie)

- Fiscalité classique lors du décès ou lors de donations : droits de mutation à titre gratuit

- Frais qui peuvent être importants pour souscrire un contrat « haut de gamme »