Investissement en SCPI : aborder l’immobilier différemment

Le

scpi

Investir dans une SCPI, c’est avant tout investir dans l’immobilier. La particularité de cet investissement est qu’il s’effectue par l’intermédiaire d’une société de gestion spécialisée.

En comparaison avec un investissement immobilier classique, cette singularité influe sur de nombreuses facettes, à savoir :

- Les modalités de gestion du patrimoine immobilier

- Les modalités de perception des loyers

- Les secteurs d’investissement immobilier accessibles

- Les risques supportés par l’investisseur

- Les opportunités de plus-value

- Les frais applicables

- Le montant de l’investissement

- Le financement de l’investissement

- …

Fonctionnement des SCPI

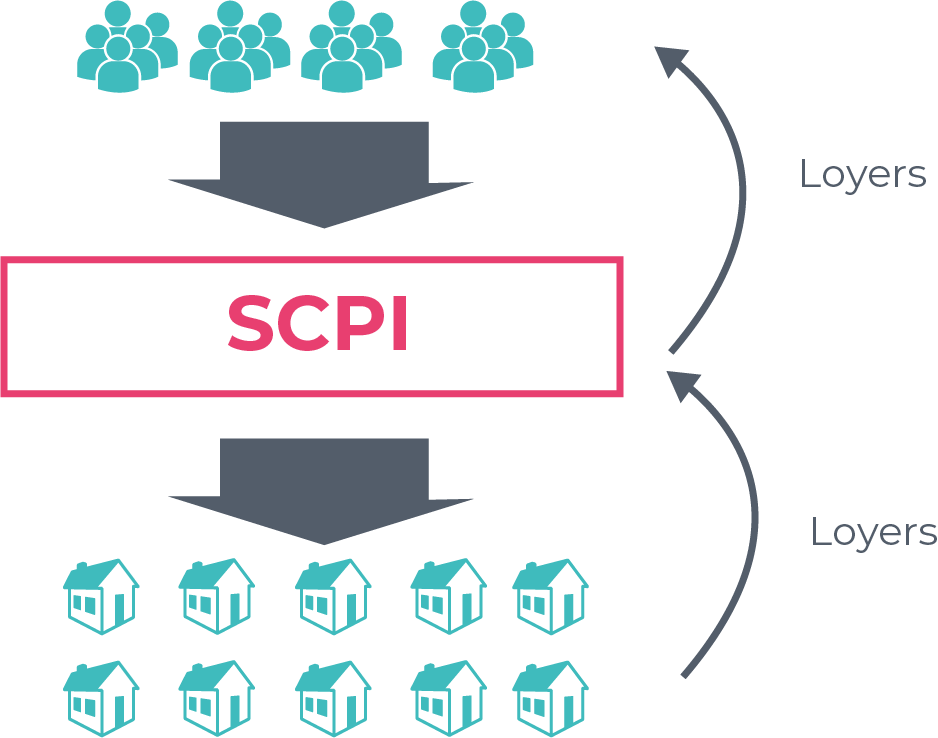

Du point de vue de l’investisseur, le fonctionnement d’une SCPI est extrêmement simple : il achète des parts de la SCPI et perçoit des loyers chaque trimestre.

Plus précisément, l’investisseur acquiert des parts de la SCPI. Les sommes investies par l’ensemble des investisseurs sont ensuite investies par la SCPI dans des actifs immobiliers (immeubles, bureaux, locaux commerciaux…).

La SCPI perçoit alors des loyers versés par les locataires de ces immeubles qu’elle reverse aux investisseurs.

La vie d’une SCPI se compose de six principales étapes :

- 1 – La création de la SCPI

La création d’une SCPI découle de l’initiative d’une société de gestion, professionnel de l’immobilier. La SCPI créée prend la forme d’une société civile.

- 2 – Collecte de fonds auprès des investisseurs

La société de gestion utilise la SCPI pour collecter des fonds auprès des investisseurs privés. Elle met en place un cahier des charges plus ou moins précis afin d’attirer un maximum d’investisseurs.

- 3 – Investissement

Avec les fonds collectés, et en fonction de son cahier des charges, la SCPI va acquérir des actifs immobiliers.

- 4 – Mise en location

La société de gestion s’occupe ensuite de mettre en location les immeubles acquis. Cette mise en location permet à la SCPI de dégager des loyers.

- 5 – Distribution des loyers

Les loyers perçus sont redistribués trimestriellement aux investisseurs.

- 6 – Gestion

Au cours de la vie de la SCPI, la société de gestion s’occupe de remplacer les locataires qui quittent les lots de la SCPI, de revendre les lots les moins rentables, de profiter des opportunités du marché…

Structure du marché des SCPI

La capitalisation moyenne d’une SCPI au 31 décembre 2020 était de 71,40 milliards d’euros sachant qu’au 31 décembre 2019 elle était de 65,37 milliards d’euros.

Le marché est composé de 206 SCPI gérées par 38 sociétés de gestion différentes. Il est divisé entre différents secteurs et différentes zones géographiques :

| Secteur d’investissement | Répartition du marché |

|---|---|

| Bureaux | 63,40 % |

| Commerces | 19,40 % |

| Locaux d’activité | 1,7 % |

| Entrepôts | 1,1 % |

| Habitations | 0,30 % |

| Hôtels | 2,20 % |

| Résidences diverses | 6,1 % |

| Santé | 4,9 % |

| Secteur géographique | Répartition du marché |

|---|---|

| Région parisienne | 38,40 % |

| Province | 26,7 % |

| Paris | 20,10 % |

| Etranger | 14,80 % |

Capital fixe/capital variable

Sur le marché des SCPI, il existe :

- Des SCPI à capital fixe :

Le capital est fixé dans les statuts. Au-delà de la constitution du fonds, il n’est possible de souscrire des parts qu’à l’occasion d’une augmentation de capital décidée par la société de gestion, dans le respect de certaines conditions.

Autrement, il est également possible d’acquérir des titres de SCPI auprès d’un associé cédant sur un marché « secondaire ».

- Des SCPI à capital variable

La souscription se fait à tout moment, dans la limite d’un plafond de capital, qui est déterminé dans les statuts. De la même manière, un associé peut céder ses parts.

La SCPI s’en portera alors acquéreur, pour les proposer à la vente à un nouvel investisseur ou aux associés en place.

Ici, il n’y a pas de marché secondaire sur lequel les associés peuvent vendre leurs parts directement à de nouveaux souscripteurs.

Les avantages

- Simplicité de gestion : la gestion (location, achat, vente, entretien, distribution des loyers…) est entièrement réalisée par la société de gestion.

- Gestion professionnelle : le fait que la gestion soit entièrement à la charge de la société de gestion permet de garantir une expertise et un professionnalisme dans sa réalisation. Cette expertise permet à certaines SCPI d’aller chercher de la performance en investissant sur des actifs immobiliers situés à l’étranger.

- Diversification : les SCPI collectent des millions d’euros auprès de millions d’investisseurs. Le pouvoir d’achat de ces sociétés est donc incomparable à celui d’un particulier. Cette surface financière permet aux SCPI d’investir dans des bureaux, des commerces, afin d’aller chercher des rendements intéressants.

- Rendement : il varie d’une SCPI à l’autre, mais nous pouvons généralement espérer obtenir une rentabilité nette de frais comprise entre 4,5 % et 6 %.

- Investissement accessible : au contraire de l’investissement immobilier classique, l’achat de parts de SCPI est accessible à tous les budgets. En effet, la valeur des parts oscille généralement autour de 5 000 €. Un investisseur peut donc acquérir 1 part pour 5 000 € tout comme 100 parts pour 500 000 €.

- Financement à crédit : il est possible de financer l’acquisition de ces parts par un emprunt immobilier.

- Mutualisation du risque : la SCPI détient de nombreux lots. Ainsi, le risque de vacance est mutualisé entre l’ensemble des biens de la SCPI et donc entre l’ensemble des investisseurs. Autrement dit, le rendement servi par la SCPI varie légèrement d’une année sur l’autre, mais l’investisseur est assuré d’obtenir des loyers régulièrement.

Les inconvénients

- Fiscalité SCPI : la fiscalité qui s’applique aux revenus tirés des SCPI est la même que celle qui s’applique aux revenus immobiliers classiques, aussi bien pour les loyers que pour les plus-values.

- Absence de pouvoir de décision : l’ensemble de la gestion est assurée par la société de gestion. L’investisseur n’a donc pas son mot à dire sur les choix réalisés.

- Frais : les frais d’acquisition des parts de SCPI sont importants, aux alentours de 10 %. Ces frais ne viennent cependant pas impacter les rendements annuels annoncés plus tôt dans cet article. Ces frais s’expliquent, entre autres, par l’importance des frais inhérents à l’immobilier (frais notariés notamment).

- Durée de l’investissement : pour qu’un investissement SCPI soit rentable, il est nécessaire de conserver ses parts sur une longue durée, comme pour n’importe quel investissement immobilier, afin d’amortir les frais inhérents aux SCPI.

- Revalorisation : la valeur des parts de SCPI évolue dans le temps. Néanmoins, ce type d’investissement ne permet pas de réaliser des plus-values aussi importantes qu’avec certains investissements immobiliers situés dans des secteurs en devenir, ou lorsque vous achetez, par exemple, un bien nécessitant de gros travaux de revalorisation.

Performance financière des SCPI

La performance globale d’une SCPI est l’addition des revenus générés et de la plus ou moins-values constatée.

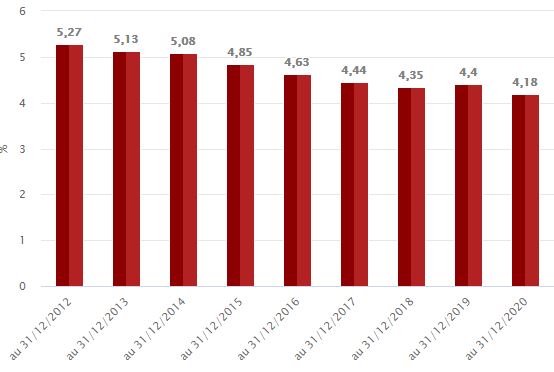

Taux de distribution des SCPI

Le graphique suivant permet d’apprécier l’évolution des taux de distribution moyens des SCPI sur ces 8 dernières années. Les taux de distribution indiqués sont nets de frais de gestion et calculés sur la valeur d’émission de la part, frais inclus.

Nous constatons que ce rendement, bien qu’en baisse, reste attractif, notamment si nous le comparons aux investissements locatifs classiques.

Ces rendements sont déjà nets de frais. Pour le comparer à un investissement immobilier traditionnel, pensez à soustraire de votre loyer perçu toutes les charges afférentes : taxe foncière, frais de gestion, etc.

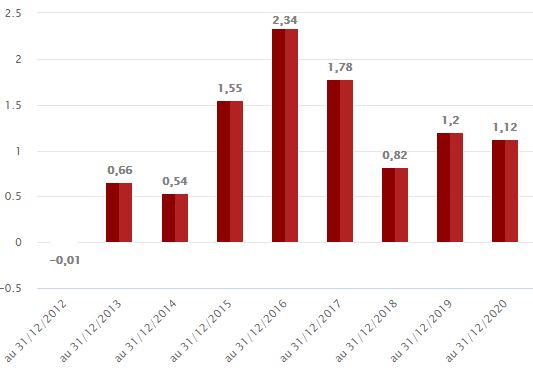

Valorisation des parts d’une SCPI

On peut remarquer des fluctuations assez importantes des prix de parts de SCPI entre 2012 et 2020 ; notamment la hausse la plus importante en 2016. Cependant, nous constatons une baisse non négligeable depuis 2017.

Performance globale

Comme vous pouvez le constater, les performances sont très intéressantes, quelle que soit la durée de détention.

| Catégorie | TRI 5 ans | TRI 10 ans | TRI 15 ans | TRI 20 ans |

|---|---|---|---|---|

| SCPI bureaux | 5,27 % | 8,42 % | 8,88 % | 5,48 % |

| SCPI commerces | 8,10 % | 10,32 % | 10,65 % | 7,87 % |

| SCPI spécialisées | 6,41 % | 7,69 % | 7,04 % | 2,52 % |

| SCPI diversifiées | 7,13 % | 10,32 % | 10,42 % | 5,52 % |

| SCPI Immobilier d’entreprise | 6,33 % | 9,24 % | 9,59 % | 5,97 % |

Focus sur les frais inhérents à la SCPI

1) Frais d’acquisition

Compris dans le coût de la part, les frais d’acquisition sont d’à peu près 10 %. Les droits d’enregistrement ne sont dus que pour l’acquisition des parts sur le marché secondaire (concerne donc les SCPI à capital fixe).

2) Frais de gestion

Les frais de gestion couvrent les commissions de la société de gestion (location, études, achats, ventes…). Ils sont appliqués annuellement sur un pourcentage des revenus locatifs qui sont versés nets.

À qui s’adresse cet investissement ?

Comme tout investissement, les SCPI doivent s’appréhender avec un objectif et une stratégie patrimoniale précise. Alors, à quels objectifs peut répondre ce type d’investissement ? Et quel type de SCPI pour quel objectif ?

- Obtenir des revenus complémentaires

Investir dans des SCPI peut être intéressant afin d’obtenir des revenus complémentaires et augmenter son pouvoir d’achat immédiat. Si tel est l’objectif de l’investisseur, l’idéal est généralement d’acheter des parts de SCPI de rendement performantes sans effectuer d’emprunt immobilier, mais attention à la fiscalité associée !

- Développer son patrimoine

Si l’objectif de l’investisseur est de développer son patrimoine, il peut là aussi s’orienter vers les SCPI. L’une des stratégies envisagées peut être d’investir dans des SCPI patrimoniales et réaliser cette acquisition au travers d’un emprunt afin de bénéficier de l’effet de levier du crédit et d’optimiser le rendement interne de l’opération.

- Diversifier son patrimoine

Les SCPI peuvent également entrer dans le cadre d’une diversification patrimoniale afin d’obtenir de la performance tout en limitant les risques pris.

- Réduire sa pression fiscale

Les SCPI peuvent aussi servir à réduire l’impôt sur le revenu des investisseurs. C’est le cas des SCPI de déficit foncier, des SCPI Pinel et des SCPI Malraux. L’idée est de diminuer les charges fiscales supportées par l’investisseur. Attention, le rendement des SCPI fiscales est nettement inférieur au rendement des SCPI dites classiques.

Les SCPI peuvent également entrer dans une stratégie retraite. Dans ce cadre, l’acquisition de la nue-propriété de parts de SCPI de rendement apparait souvent être une solution particulièrement attractive. Ce procédé permet d’acquérir des parts à moindre coût et de décaler dans le temps la perception de revenus de 5, 10 ou 15 ans.

- Équilibrer son contrat d’assurance-vie

Les parts de SCPI peuvent également s’acquérir par le biais d’un contrat d’assurance-vie. Cette option peut être intéressante dans le cadre d’une stratégie d’investissement ou dans l’optique d’optimiser la fiscalité applicable aux loyers perçus.

Le crédit immobilier pour les SCPI

Historiquement, les banques traditionnelles étaient réticentes à financer des SCPI. Depuis quelque temps, certaines sociétés de gestion ont mis en place des partenariats avec des organismes de crédit. Ainsi, les conditions de financement sont actuellement intéressantes, notamment grâce au marché actuel.

L’intérêt de financer par le crédit des parts de SCPI est double :

- Il permet à l’investisseur d’optimiser l’utilisation de sa capacité d’épargne sans toucher à son capital disponible

- Il permet de bénéficier de l’effet de levier du crédit, car les taux d’emprunt sont inférieurs aux taux de distribution pratiqués par les SCPI. Cette opération permet donc d’augmenter le taux de rentabilité interne de l’investissement.

Durée de placement

L’immobilier reste, par nature, un investissement sur le long terme. D’autant que certains dispositifs fiscaux requièrent une durée minimale de détention. Ainsi, plusieurs raisons motivent la conservation des parts de SCPI :

- Miser sur la valorisation des immeubles

- Amortir le coût de la souscription

- Absorber les fluctuations du marché de l’immobilier

- Résister à l’inflation

Lorsqu’elle représente un complément de revenus (par exemple, pour votre pension de retraite), la seule contrainte de temps correspondra à la durée de vie de la SCPI. Il est observé qu’en moyenne ces titres sont conservés jusqu’à 20 ans par les souscripteurs et leurs ayants droit. Ce succès tient au confort procuré par leur régularité et leur rendement.

Les SCPI en assurance-vie

Certains contrats d’assurance-vie haut de gamme offrent la possibilité de détenir des parts de SCPI à l’intérieur de ces derniers.

Le principal intérêt de ce mode de détention est fiscal. En effet, en détenant ses parts de SCPI au sein d’un contrat d’assurance-vie, l’investisseur ne perçoit pas les revenus issus de son investissement, les loyers versés sont soit :

- Systématiquement utilisés pour réinvestir dans les parts de SCPI

- Réinvestis sur d’autres supports (unités de compte, fonds euro)

Cette stratégie peut donc s’avérer intéressante pour les investisseurs qui, plus que de percevoir des revenus complémentaires, souhaitent développer leur patrimoine.

Investir dans des SCPI au travers d’une assurance-vie peut néanmoins perdre de son intérêt pour plusieurs raisons :

- Certaines compagnies ne reversent pas 100 % des loyers versés par la SCPI, ce qui diminue la rentabilité de l’investissement

- En plus des frais de gestion de la SCPI, les revenus perçus sont soumis aux frais de gestion du contrat d’assurance-vie fixés par la compagnie d’assurance

- Les contrats d’assurance-vie ne permettent pas d’accéder aux SCPI fiscales

- L’offre est bien plus limitée que pour les SCPI en direct

- Il n’est pas possible de financer les SCPI en assurance-vie par un emprunt