Définition de la SCPI

Une SCPI – société civile de placement immobilier – également appelée « pierre-papier », est une société d’investissement collective permettant à plusieurs investisseurs d’effectuer un investissement immobilier sur des fractions de plusieurs biens immobiliers.

La SCPI a pour objet d’acquérir et gérer un patrimoine immobilier. Elle est constituée de plusieurs associés qui détiennent chacun un nombre de parts défini.

Il existe plusieurs catégories de SCPI, répondant à plusieurs objectifs :

- Les SCPI de rendement, qui détiennent des immeubles à usage commercial, ayant une rentabilité supérieure à l’immobilier d’habitation. Leur objectif est principalement la redistribution de revenu ;

- Les SCPI de capitalisation, ayant pour objectif de valoriser le capital investi sur le long terme et de réaliser une plus-value lorsque l’investisseur va revendre ses parts ;

- Les SCPI fiscales, qui détiennent de l’immobilier à usage d’habitation, donnent accès à des dispositifs de défiscalisations immobilières offrant la possibilité de réduire vos impôts tels que le Pinel ou le Malraux. La réduction d’impôt s’applique l’année de souscription, sans délai de mise en location.

Chaque catégorie de SCPI correspond à un profil. Elles vous offrent une mutualisation de vos investissements immobiliers et plus généralement de vos actifs, tout en accédant à une rentabilité parfois plus avantageuse que l’immobilier en direct.

L’investissement en SCPI reste très attractif car il offre accès à différents leviers comme le crédit ou le démembrement.

Fini les contraintes de gestion ! Vous n’avez plus à rédiger une annonce pour chercher des locataires, établir le bail de location, vous inquiétez de la période d’occupation de votre bien afin d’éviter les vacances locatives, la SCPI s’en charge.

Comment fonctionne une SCPI ?

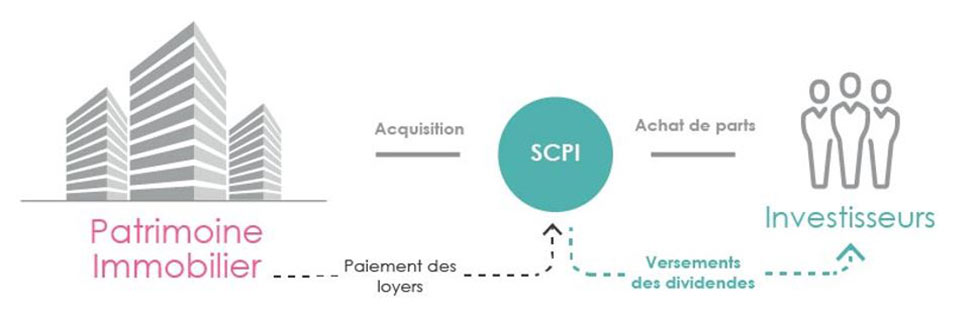

Une SCPI est formée par un groupe de fondateurs qui constitue le capital de base et qui va collecter les fonds nécessaires, via la souscription aux parts, auprès de différents investisseurs jusqu’à atteindre le capital cible de la société, prévu dans les statuts.

La SCPI peut-être à capital fixe ou à capital variable.

L’acquisition des parts par l’investisseur peut se faire sur le marché primaire (souscriptions lors de la création ou de l’augmentation du capital social), ou sur le marché secondaire (uniquement pour les SCPI à capital fixe).

La SCPI détient le patrimoine immobilier qui la compose, et c’est elle qui perçoit les loyers. Les investisseurs sont partis prenante au fonctionnement d’une SCPI car une partie des revenus perçus par la SCPI leur est reversée, après paiement des charges locatives et frais de fonctionnement.

SCPI à capital fixe et capital variable, quelle différence ?

Comme son nom l’indique, une SCPI à capital fixe doit conserver un capital et dispose d’un plafond de capital prévu dans ses statuts. A la création de la SCPI, elle accroît progressivement son capital jusqu’à atteindre ce plafond, elle est alors qualifiée de « fermée ».

Une SCPI à capital variable peut émettre ou racheter des parts à tout moment. Ses statuts prévoient simplement un capital plancher et plafond.

La différence majeure réside en la présence d’un marché secondaire.

En effet, pour les sociétés à capital variable, il n’existe pas de marchés secondaires car la SCPI peut racheter les parts et faire varier son capital en conséquence contrairement à la SCPI à capital fixe.

Cette dernière a à sa disposition un marché secondaire sur lequel pourront être proposées les parts pouvant être vendues.

Comment sont gérées les SCPI ?

Plusieurs entités seront amenées à intervenir dans la vie de la SCPI, mais la société de gestion est le maillon principal de cette gestion.

Elle est désignée par les statuts ou par l’assemblée générale ; son agrément par l’autorité des marchés financiers (AMF) est nécessaire.

L’AMF assure le contrôle du respect des engagements pris dans le dossier de demande d’agrément.

L’objectif principal de la société de gestion est de gérer le patrimoine de la SCPI, c’est-à-dire qu’elle doit s’assurer de la location et du bon entretien du patrimoine immobilier de la société.

Elle doit agir dans l’intérêt exclusif des souscripteurs, et sa rémunération correspond à une commission sur le montant de souscription, lors de l’augmentation de capital ou sur les loyers perçus par la SCPI.

La société de gestion est assistée :

- d’un conseil de surveillance pour assister la société de gestion ;

- d’un commissariat aux comptes qui doit certifier et vérifier les comptes annuels et les informations transmises aux associés ;

- d’un expert immobilier. Ce dernier va évaluer le patrimoine immobilier de la SCPI afin de constater l’évolution de la valeur d’une part et appliquer sa revalorisation. Ces données serviront notamment pour fixer les prix de souscription et la valeur de retrait mais également, pour l’investisseur particulier, la valeur à indiquer lors de la déclaration de l’impôt sur la fortune immobilière. L’expert immobilier, organe indépendant de la SCPI, réalise cette évaluation annuellement.

Quels biens peut-on acheter avec les SCPI ?

Les SCPI de rendement vous donnent accès à un patrimoine immobilier essentiellement composé à usage commercial, ce qui vous offre une diversification sur la nature de vos investissements immobiliers.

Il existe des SCPI thématiques dans le domaine de la santé par exemple, mais les SCPI investissent par secteur comme notamment l’hôtellerie, les bureaux, la logistique (entrepôts) et les commerces. D’un point de vue géographique, les biens sont situés majoritairement en France, mais peuvent également se situer dans la zone euro.

Pour les SCPI soumis à des régimes fiscaux de faveur (Malraux, Pinel…), les contraintes des lois de défiscalisation font que l’investissement est limité à des immeubles d’habitation ou résidences situés en France.

Peut-on acheter des parts de SCPI dans un contrat d’assurance-vie ?

L’investissement en SCPI via un contrat d’assurance-vie est de plus en plus populaire et particulièrement avec la baisse des fonds euros ces dernières années.

En effet, les unités de compte SCPI se présentent comme une alternative au fonds euro, permettant de dynamiser un contrat d’assurance-vie avec une perspective de rendement annuel plus élevée que le fonds euro, tout en ayant une exposition maîtrisée au risque.

Les dividendes peuvent directement être réinvestis dans le contrat, tout dépend de l’assureur et de la SCPI. Il conviendra de vérifier les conditions préalablement avant la souscription.

Il est possible et il peut être avantageux, de conjuguer investissement en SCPI et assurance-vie. En effet, en tant qu’actif détenu au sein d’un contrat d’assurance-vie, c’est le régime fiscal de l’assurance-vie qui s’applique.

Les SCPI dites fiscales

Une SCPI dite fiscale offre un accès à l’immobilier de défiscalisation aux investisseurs ne disposant pas de fonds suffisant pour un immobilier en direct notamment.

Cet investissement est accessible avec un ticket d’entrée relativement faible en comparaison aux biens en direct, mais garantit les mêmes avantages que le dispositif en direct.

Les contraintes d’engagement de location sont similaires à un immobilier en direct. Pour autant, l’engagement de conservation des parts par le contribuable est obligatoirement supérieur à la durée de l’engagement de location pris par la SCPI car il débute dès la souscription, alors que la société n’est pas encore propriétaire des immeubles qu’elle devra restaurer puis s’engager à louer.Les immeubles détenus par des SCPI fiscales sont des biens d’habitation situés en France.

En dehors des dispositifs de défiscalisation, les SCPI fiscales intègrent également le déficit foncier.

Elles comportent une part de foncier et de travaux qui permet de générer un déficit foncier afin que le contribuable obtienne une économie d’impôt.

Investir en SCPI : en cash ou à crédit ?

Comme nous l’avons vu, les SCPI présentes une grande souplesse concernant les modalités d’acquisition.

Pour le financement, c’est la même chose !

Rien n’est plus simple que d’investir en SCPI : c’est un des supports d’investissement avec le plus de choix possibles pour l’acquisition.

En effet, ce support est ouvert à trois modalités de financement :

- Au comptant : vous disposez d’un capital correspondant au prix d’acquisition et pouvez l’investir immédiatement. Vous n’avez pas d’effort de trésorerie à faire pour l’acquisition, il s’agira de l’allocation d’une somme à ce produit d’investissement ;

- A crédit : vous n’avez pas de capital immédiatement disponible mais vous pouvez emprunter et bénéficier du levier de l’emprunt. Les intérêts d’emprunt sont déductibles des revenus fonciers pour le financement de parts en pleine-propriété, ce qui viendra diminuer votre effort d’épargne pour l’acquisition ;

- En épargne programmée : vous ne pouvez plus emprunter mais vous disposez d’une capacité d’épargne régulière. Vous pouvez alors acquérir progressivement des parts de SCPI, en épargnant selon une périodicité donnée qui peut être mensuelle, trimestrielle, ou annuelle et variable entre les SCPI. Attention, toutes les SCPI ne proposent pas ce mode d’acquisition.

Chaque solution présente des avantages, la souplesse d’investissement permet de répondre aux besoins de nombre d’investisseurs, en fonction des moyens dont vous disposez.

Comment choisir une SCPI ?

L’offre d’investissement en SCPI est multiple et il peut vous sembler délicat de vous y retrouver.

Plusieurs critères sont à étudier avant d’investir en SCPI.

Le premier élément à étudier, et non des moindres, est le mode d’acquisition des parts de SCPI. Il conviendra de déterminer en amont le support le plus judicieux pour votre situation, si c’est en direct, via un contrat d’assurance-vie ou une société.

Ensuite, vient le rendement. Le rendement correspond aux revenus que vous allez percevoir chaque année, et versés généralement trimestriellement.

Mais le rendement est une donnée qui ne peut pas être traitée indépendamment des frais. En effet, les frais d’entrée auront une incidence sur la valorisation de vos parts et les frais de gestion viendront impacter votre rentabilité nette.

Enfin, il conviendra de se pencher sur la qualité de la société de gestion et de la SCPI, en regardant notamment les performances passées, même si elles ne présagent pas des performances futures. Elles peuvent être un indicateur de qualité et de santé de l’investissement.

Enfin, d’autres critères relatifs à la bonne santé financière sont à prendre en compte tels que le taux d’occupation financier, le montant des réserves, etc. Nous vous proposons notre sélection de meilleures SCPI et vous pouvez nous contacter afin de solliciter notre expertise et mesurer l’adéquation de l’investissement avec votre situation.

Comment acheter ses parts de SCPI ?

Plusieurs canaux de distribution sont proposés pour l’achat de parts de SCPI.

Tout d’abord, seul, directement auprès des sociétés de gestion, vous aurez ainsi accès à une gamme de SCPI proposée par le gestionnaire, à destination directe de clients particuliers.

Ensuite, auprès de distributeurs comme une banque, qui vous proposeront des SCPI émises par leurs sociétés de gestion propres.

Malgré leur accessibilité, ces deux solutions présentent un inconvénient notable : ces plateformes ne proposent à la souscription que des SCPI issues de leurs sociétés de gestion, ce qui ne garantit pas un investissement diversifiant, si l’ensemble de votre portefeuille est composé de SCPI d’une même société de gestion.

Il vous est également possible de souscrire en ligne, sur des plateformes dédiées qui vous proposent un choix plus ou moins important de SCPI sans limiter le choix à une société de gestion.

Enfin, nous vous recommandons de vous rapprocher d’un CGP (conseiller en gestion de patrimoine) qui, en plus de vous proposer un large choix de SCPI, vous apportera son expertise pour comparer la qualité des produits et choisir les SCPI qui vous correspondent le mieux.

Vous bénéficierez d’une information claire et de conseils personnalisés pour composer le portefeuille de SCPI qui correspond à votre situation et vos objectifs.

Quel est le rendement moyen d’une SCPI ?

Les SCPI ne disposent pas d’une garantie de revenus générés ni d’un taux de rendement minimum.

Ainsi, plusieurs facteurs entrent en considération pour déterminer le rendement d’une SCPI. Tout d’abord, concernant les biens immobiliers détenus, l’importance du parc immobilier, la qualité mais également la répartition géographique et sectorielle sont des facteurs qui permettent de diversifier les sources de revenus et ainsi d’apporter plus de sécurité dans l’investissement.

Ces éléments permettent d’envisager des perspectives de rendement plus élevées.

Il conviendra également de prendre en considération la santé financière de la SCPI et notamment la provision de liquidités par la SCPI pour le financement futur de travaux, afin que ceux-ci n’impactent pas ou peu le rendement servi au fil du temps.

Les SCPI de rendement, qui ont vocation d’être une source de revenus complémentaires réguliers, ont des perspectives de rendement plus élevées que les autres SCPI.

Même si toutes les SCPI sont différentes, les rendements espérés sont compris en moyenne de 4 à 5 % pour les SCPI de rendement, car leur objectif est la recherche de revenus réguliers que les associés perçoivent trimestriellement.

Ainsi, toutes les SCPI ne se valent pas, et il faut également rappeler que le rendement n’est qu’un des critères à analyser pour une SCPI.

Le montant des frais pratiqués ainsi que la nature des investissements sont des éléments à prendre en compte.

Quelle est la fiscalité d’une scpi ?

Les parts de SCPI ne disposent pas d’un régime fiscal propre et distinct, la fiscalité des SCPI est identique à celle d’un immeuble détenu en direct.

En effet, les SCPI relèvent des revenus fonciers, comme l’immobilier locatif donné en location nue.

Les revenus sont ainsi ajoutés à votre base taxable de revenus fonciers, en bénéficiant également de l’imputation d’un déficit foncier existant.

Le revenu imposable reste soumis à votre tranche marginale d’imposition et aux prélèvements sociaux, comme un bien loué nu et détenu en direct.

Attention toutefois, certaines SCPI sont basées à l’étranger et sont soumises à la fiscalité appliquée au pays.

De plus, comme il s’agit d’un investissement immobilier, les parts de SCPI entrent dans l’assiette d’imposition à l’Impôt sur la Fortune Immobilière (IFI).

Comment déclarer vos parts de SCPI ?

Les revenus issus de vos parts de SCPI seront à déclarer sur votre déclaration de revenus annuelle, sur la déclaration 2044 pour la part de revenus locatifs et, en présence d’un revenu financier (dividende), il faudra les déclarer sur la déclaration 2042.

En dehors de l’impôt sur le revenu, pour les contribuables soumis à l’impôt sur la fortune immobilière, il conviendra de déclarer vos parts de SCPI lors de la souscription de votre déclaration IFI.

Les parts détenues en direct sont à déclarer mais également celles détenues par le biais d’un contrat d’assurance-vie par exemple, mais que pour la quote-part de support immobilier dans le contrat.

Doit-on déclarer les plus-values de cessions de parts ?

Si les investisseurs souhaitent vendre leurs parts, il y a une possibilité selon laquelle le prix de vente est supérieur au prix d’achat, et ainsi une plus-value sera constatée.

Comme pour les biens immobiliers, si vous réalisez une plus-value lors de la revente, celle-ci sera à payer au moment de la cession et déclarer au moment de votre déclaration de revenu N+1.

Vous pouvez bénéficier de l’abattement pour durée de détention. Attention, l’exonération pour les ventes inférieures à 15 000 € ne s’appliquent pas.

Enfin, si la SCPI procède à la cession d’un ou plusieurs biens, chaque associé devra en déclarer une partie, déterminée en fonction du nombre de parts détenues, même s’il n’a cédé aucune part de la SCPI.

Le montant potentiel de la plus-value sera imposé à un taux forfaitaire et aux prélèvements sociaux.

SCPI : avantages et inconvénients ?

Les SCPI présentent de nombreux avantages et s’imposent comme une alternative à la location en direct.

L’investissement en parts de SCPI est plus souple et plus accessible qu’un investissement en direct.

Le ticket d’entrée est largement inférieur que pour un bien immobilier, et vous pouvez acquérir progressivement des parts grâce à l’investissement programmé.

Investir en SCPI vous permet de mutualiser les risques, grâce aux nombreux biens détenus par chaque SCPI. Ces biens peuvent également être répartis sur différents secteurs géographiques et d’activité afin de proposer un investissement diversifié et ainsi protégé.

Acheter des parts de SCPI, c’est vous offrir l’accès à l’immobilier d’entreprises comme des locaux commerciaux, ce qui répond à un besoin de diversification mais aussi de rendement potentiellement plus élevé que de l’immobilier résidentiel.

Toutefois, comme chaque investissement, les SCPI ont également des inconvénients.

Tout d’abord, en tant qu’investissement immobilier, il s’agit d’un investissement dans le temps, et donc sur le long terme. La durée d’investissement d’une SCPI est de minimum 10 ans.

Les SCPI disposent de délai de jouissance, avant lequel l’acquéreur ne reçoit pas le loyer correspondant au nombre de parts acquises, qui ne lui sera versé que passé ce délai.

Cette solution d’investissement n’offre aucune garantie tant sur le capital investi ni sur le rendement. Le rendement affiché par les parts est celui servi les périodes précédentes, et les performances passées ne présagent pas les performances futures.

Le régime fiscal des parts de SCPI ne présente aucun dispositif de faveur par rapport à l’immobilier en direct : les revenus relèvent des revenus fonciers, avec imposition au barème progressif de l’impôt sur le revenu et aux prélèvements sociaux. Le détenteur devra déclarer la valeur de ses parts à l’impôt sur la fortune immobilière, qu’elles soient détenues en direct ou via un contrat d’assurance-vie.

Enfin, les SCPI restent un investissement soumis aux fluctuations du marché immobilier, qui peut influencer à la hausse, mais également à la baisse, la valorisation des parts acquises.

A lire aussi

- SCPI Pinel : Bien comprendre avant d’investir

- Quelles sont les SCPI de défiscalisation ?

- SCPI : Notre avis de cgp pour investir sans risque

- Qu’est-ce qu’une SCPI de déficit foncier ?

- Investir dans l’ancien avec une SCPI Malraux

- Le démembrement temporaire des parts de SCPI

- OPCI : Investisseurs ne passez pas à côté de cet investissement immobilier

- Comment déclarer vos parts de SCPI soumises à l’IFI ?