Ouvrir un PER (Plan Epargne Retraite) : quand, comment et pour qui ?

Le

PER

Le Plan Epargne Retraite (PER) est un dispositif d’épargne mis en place pour se constituer un capital en vue de la retraite, tout en bénéficiant d’avantages fiscaux pour son titulaire.

Dans cet article, nous allons vous expliquer :

- Pourquoi il est intéressant d’ouvrir et d’épargner sur un PER,

- Les meilleures périodes pour le faire,

- Les montants minimums nécessaires,

- Les intérêts de cet outil pour les mineurs et les expatriés.

Pour quelles raisons faut-il ouvrir un PER ?

Le système de retraite français est un système dit par “répartition” qui repose notamment sur un équilibre entre cotisants et retraités.

Les changements démographiques et l’évolution des carrières professionnelles dans notre société mettent en péril la pérennité de ce système.

Pour anticiper la baisse de vos revenus qui sera inéluctable lors du départ en retraite, peu importe votre statut professionnel, il est essentiel d’anticiper une retraite par capitalisation personnelle et de vous constituer un complément de revenus futurs, notamment au travers d’un Plan d’Épargne Retraite.

Dans le cadre d’un audit personnalisé, nécessaire pour adapter votre stratégie PER à votre profil investisseur, il est essentiel de prendre en compte divers aspects tels que :

- le niveau de revenus souhaité à la retraite,

- les solutions complémentaires déjà mises en place

- l’effort d’épargne mobilisable pour atteindre l’objectif.

Bon à savoir : Une simulation du rendement potentiel de l’épargne sur un horizon déterminé peut être effectuée afin d’estimer le capital accumulé à la retraite et d’optimiser les choix d’investissement pour atteindre vos objectifs en tant qu’investisseur.

Un conseiller en gestion de patrimoine pourra vous aider à vous poser les bonnes questions en ce sens.

Le PER offre une grande souplesse dans le choix des supports d’investissement et permet de moduler les versements en fonction de votre capacité d’épargne.

Il n’y a plus de contrainte de versement comme cela pouvait être le cas avant.

La seule contrainte est celle que vous devez vous imposer pour atteindre vos objectifs.

Les avantages fiscaux liés aux versements sur le PER permettent de diminuer votre impôt sur le revenu, ce qui rend cette enveloppe particulièrement attractive pour les personnes fortement fiscalisées.

Plus exactement, il s’agit d’un dispositif par l’intermédiaire duquel les primes versées viennent en déduction de votre revenu imposable (et non directement en réduction de votre impôt comme pourraient l’être les investissements de type Pinel ou Girardin Industriel).

Par conséquent, si vous êtes imposé dans une tranche marginale d’imposition basse (0 ou 11%), le PER n’est probablement pas adapté à votre situation, car le gain fiscal engendré sera faible.

En revanche, si vous êtes imposé dans une tranche marginale d’imposition élevée (30%, 41% ou 45%) l’intérêt sera d’autant plus grand.

Pour profiter pleinement et faire fructifier cet avantage fiscal, il pourrait alors être judicieux de réinvestir cette économie d’impôts.

De cette façon vous pourrez vous générer un capital conséquent sur le long terme en maximisant l’effet des intérêts composés.

En contrepartie de cet effet fiscal favorable, les sommes sont bloquées jusqu’au jour de la liquidation de votre contrat, soit généralement au moment de votre départ en retraite.

Il existe néanmoins des cas de déblocage anticipé qui vous permettront de récupérer votre capital de façon prématurée.

Parmi les possibilités de déblocage, vous pourrez retrouver notamment :

- le décès du conjoint ou du partenaire de PACS,

- l’invalidité du titulaire du plan, de ses enfants, de son conjoint ou de son partenaire de PACS,

- situation de surendettement,

- expiration des droits à chômage,

- acquisition de la résidence principale, …

Sachez que selon l’organisme avec lequel vous allez souscrire un PER, il est possible que l’on vous présente soit un PER compte-titres (appelés aussi PER bancaires) soit un PER assurance. Les premiers sont cependant assez peu répandus.

Les différences de caractéristiques entre le PER bancaire et le PER assurance peuvent influer sur l’intérêt du contrat envisagé, il convient donc d’y apporter un regard attentif.

Enfin, le PER présente également un intérêt en termes de transmission de patrimoine.

En cas de décès, le traitement fiscal se rapproche de l’assurance-vie avec la particularité qu’il faut raisonner ici non pas selon la date du versement des primes, mais en fonction de l’âge du souscripteur au moment du décès : est-il décédé avant ou après ses 70 ans ?

S’il décède avant ses 70 ans, les sommes transmises sont taxées selon les règles précisées à l’article 990 I du Code Général des Impôts (CGI).

Les bénéficiaires vont pouvoir bénéficier d’un abattement de 152 500 € sur le capital (ou la rente) qu’ils auront récupérés, le surplus étant soumis à taxation (20% jusqu’à 700 000 € et 31,25% au-delà).

En cas de décès après 70 ans, les sommes transmises sont taxables après application d’un abattement de 30 500 €, puis taxation aux droits de succession selon le lien de parenté entre le bénéficiaire et le défunt (article 757 B du CGI).

L’assiette de taxation doit intégrer les intérêts générés (contrairement à l’assurance-vie qui ne tient compte que du cumul des primes versées à l’exclusion des intérêts).

Toutefois, le PER présente un avantage dans ces deux configurations : les intérêts latents ne sont pas taxables aux prélèvements sociaux contrairement à l’assurance-vie !

Par ailleurs, sachez que le conjoint ou partenaire de PACS, et les frères et sœurs dans certains cas, sont exonérés du prélèvement prévu par ces deux articles 990 I et 757 B du CGI. Ils ne supportent ainsi aucun droit.

Ainsi, le PER permet non seulement de se constituer un revenu complémentaire pour la retraite, mais également de protéger ses proches en cas de disparition prématurée.

En somme, le PER se présente comme un véritable outil clé dans la construction d’une stratégie retraite, mais aussi d’une stratégie patrimoniale au global.

Quel est le meilleur moment pour ouvrir un PER ?

Le plan d’épargne retraite est ouvert à tous, indépendamment de l’âge (y compris les mineurs), de la profession (actif, étudiant, chômeur, retraité, etc.) ou de la résidence fiscale (français ou étranger).

Toutefois, ce placement s’avère particulièrement pertinent pour les personnes actives, résidant en France et ayant une tranche marginale d’imposition (TMI) de 30, 41 ou 45 %.

Plus la TMI du contribuable (ou de son foyer fiscal) est élevée, plus l’avantage fiscal lié à la déductibilité des cotisations est important.

Par exemple, pour un versement de 1000 euros sur son plan épargne retraite, un contribuable réalise une économie d’impôt de 410 € s’il est imposé dans une tranche à 41%, et 300 € s’il est imposé dans la tranche à 30%.

Il n’existe pas de moment idéal pour ouvrir un PER, l’avantage fiscal est le même que vous décidiez de verser sur un contrat en début ou fin d’année.

Néanmoins, pour vous assurer de bénéficier pleinement de la déduction fiscale et réaliser le versement le plus juste possible, il est essentiel de comprendre comment est calculé le plafond de déduction chaque année.

Ce plafond est basé sur 10% de vos revenus professionnels de l’année précédente.

Ainsi, les versements effectués en 2025 sont déductibles dans la limite de 10 % de vos revenus professionnels perçus en 2024, avec un plafond minimal de 4 637 € et un plafond maximal de 37 094 €.

Prenons un exemple : en 2024, vous avez perçu un salaire de 50 000 €. Après application de la déduction forfaitaire de 10 % au titre des frais professionnels, votre revenu professionnel imposable s’élève à 45 000 €. Le plafond de déduction applicable en 2025 sera donc de 4 637 €, puisque 10 % de votre revenu imposable (soit 4 500 €) est inférieur au minimum légal de 4 637 €. En conséquence, si vous versez ce montant en 2025, vous pourrez bénéficier d’une économie d’impôt de 1 391 €, si vous êtes imposé dans la tranche marginale de 30 %.

En synthèse, vous pouvez réaliser un versement sur votre plan épargne retraite à n’importe quel moment de l’année, l’avantage fiscal reste identique.

Mais pour déterminer combien verser au maximum pour bénéficier de la déduction, on peut distinguer deux moments dans l’année :

- Soit vous avez reçu votre avis d’imposition sur vos revenus de l’année antérieure, et dans ce cas vous pouvez vous référez directement au montant indiqué à la fin de votre avis à la ligne “Plafond pour les cotisations versées en … “

- Soit vous n’avez pas encore reçu votre avis d’imposition sur vos revenus de l’année antérieure, et dans cette situation, il faudra réaliser une estimation du montant de vos revenus professionnels à déclarer

Point d’attention : soyez vigilant, car l’administration fiscale ne certifie pas les montants affichés sur votre avis d’imposition, ils dépendent uniquement de votre déclaration et donc de votre propre responsabilité. Accordez donc une attention particulière aux informations déclarées.

Concernant les travailleurs indépendants ou non salariés (entrepreneurs individuels ou gérants majoritaires de SARL), sachez que vous disposez de deux types de plafonds :

- L’un déductible du revenu global (celui mentionné ci-avant)

- L’autre déductible du revenu catégoriel (BIC, BNC, BA ou rémunération de gérance article 62).

Combinés, ces deux plafonds de déductions peuvent constituer un levier complémentaire non négligeable pour préparer votre retraite.

Est-ce intéressant d’ouvrir un PER ?

Le PER est un produit d’épargne qui présente plusieurs avantages, vous pouvez :

- Vous constituer un capital ou une rente pour votre retraite,

- Bénéficier d’un avantage fiscal pour diminuer votre impôt sur le revenu,

- Transmettre les sommes épargnées avec un traitement fiscal avantageux en cas de décès

En comparaison avec d’autres placements comme l’assurance-vie, le PER offre des avantages spécifiques.

Bien que l’assurance-vie permette de garder une épargne de précaution disponible à tout moment, le PER permet de générer un capital plus important à la sortie si l’avantage fiscal à l’entrée est réinvesti.

Ainsi, l’assurance-vie et l’épargne retraite sont complémentaires.

Le PER présente également des atouts non négligeables par rapport aux anciens contrats d’épargne retraite, tels que les contrats Madelin ou le Plan d’épargne retraite populaire (PERP).

Contrairement au contrat Madelin, réservé aux indépendants et nécessitant des versements minimums annuels obligatoires, le PER n’oblige pas à verser un montant minimum chaque année.

De plus, le PER permet de récupérer 100% de l’épargne en capital, contrairement au PERP qui n’autorise une sortie en capital qu’à hauteur de 20 % de la valeur du contrat.

Le PER peut aussi s’avérer particulièrement intéressant pour les travailleurs indépendants, car comme nous l’avons mentionné plus haut, ils bénéficient d’un plafond de déduction du revenu global et d’un plafond de déduction du revenu catégoriel.

Une véritable stratégie de versement peut alors être mise en place pour profiter des avantages fiscaux et optimiser ainsi la constitution d’un capital pour la retraite.

Il est généralement recommandé de privilégier le plafond de déduction du revenu catégoriel, car celui-ci offre un plafond de versement supplémentaire pour augmenter l’efficacité de vos versements.

Bon à savoir : les versements effectués sur un PER, qu’ils soient déduits du revenu global ou des revenus catégoriels, permettent aussi de réduire votre taux du prélèvement à la source.

Quel est le montant minimum pour ouvrir un PER ?

Le montant minimum requis pour ouvrir un PER varie en fonction des établissements financiers ou compagnies d’assurance proposant ce produit d’épargne.

Il est important de noter que chaque établissement peut fixer ses propres conditions pour l’ouverture d’un PER, y compris le montant minimum de versement initial.

Généralement, le montant minimum requis pour ouvrir un PER se situe entre 100 et 1 000 euros, mais il est possible de trouver des offres avec des seuils d’entrée plus faibles ou plus élevés.

Il est essentiel de comparer les offres de différents établissements pour trouver le PER qui correspond le mieux à vos besoins et à votre situation financière.

Outre le montant minimum de versement initial, d’autres critères sont à prendre en compte lors de l’ouverture d’un PER, tels que les frais de gestion, les options d’investissement et l’univers d’investissement proposé par la compagnie.

Puis-je ouvrir un PER à mes enfants ?

Depuis le 1er janvier 2024, il n’est plus possible d’ouvrir un PER individuel pour un enfant mineur. La loi de finances pour 2024 a mis fin à cette possibilité qui permettait de constituer une épargne pour l’enfant tout en bénéficiant d’avantages fiscaux pour le foyer.

Pour les PER qui ont été ouverts au nom d’un mineur avant cette date, ils ne peuvent plus être alimentés par de nouveaux versements volontaires. L’épargne déjà constituée reste cependant acquise.

La loi de finances pour 2024 a introduit une nouveauté importante : le titulaire du plan, s’il est âgé de moins de 18 ans, peut désormais demander le déblocage anticipé de la totalité de son épargne à tout moment. Autrement, les fonds restent bloqués jusqu’à la retraite du titulaire ou pour l’acquisition de sa résidence principale.

Les expatriés peuvent-ils ouvrir un PER ?

Si vous êtes expatriés, vous avez également la possibilité d’ouvrir un PER, indépendamment de votre résidence fiscale.

Attention toutefois, la déduction des versements au titre du revenu global est uniquement réservée aux résidents fiscaux français.

En tant que non-résident, vous ne pourrez donc pas déduire les versements de votre revenu global.

En conséquence, vos versements ne vous génèrent aucun avantage fiscal à l’entrée, et en contrepartie, aucune fiscalité à la sortie (hormis sur les éventuelles plus-values).

Le PER sert ainsi principalement aux non-résidents de placement de capitalisation, à l’instar d’un contrat d’assurance-vie ou de capitalisation.

Mais attention, quand bien même vous ne bénéficiez pas de l’avantage fiscal du PER, il est impératif d’informer le gestionnaire du plan de cette absence de déduction au moment de votre versement pour bénéficier de l’exonération à la sortie. Il faut ainsi penser à cocher la case correspondante dans le bordereau qui vous sera fourni.

Si vous êtes expatrié et que vous envisagez de revenir vivre en France, ouvrir un PER peut s’avérer particulièrement intéressant.

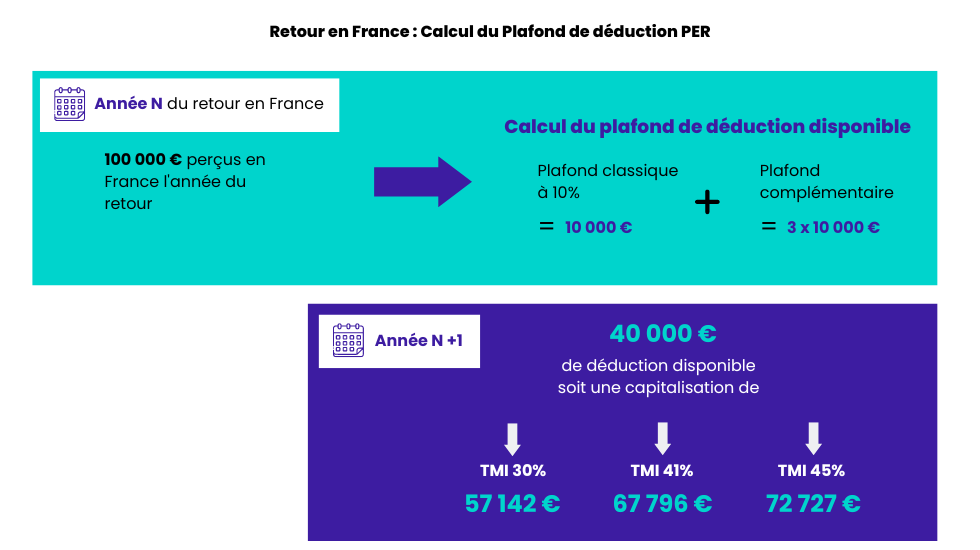

En effet, vous l’avez compris maintenant, le plafond de déduction est calculé sur vos revenus professionnels de l’année N-1.

Or, si vous revenez vivre en France, vous n’avez donc perçu aucun revenu professionnel l’année précédente, vos plafonds de déduction sont en principe nuls.

Mais par exception, vous pouvez bénéficier l’année de votre domiciliation en France :

- D’un plafond calculé sur les revenus perçus l’année même de votre retour en France (sur l’année N et non N-1)

- Et d’un plafond complémentaire, égal au triple du plafond de déduction calculé ci-dessus.

Vous pourrez ainsi bénéficier de 4 plafonds cumulables.

Par exemple, pour un non-résident revenant en France avec un salaire net imposable (après abattement pour frais professionnels) de 100 000 euros l’année de son retour, il pourra verser 40 000 euros sur son PER (10% de 100 000 € = 10 000 € pour l’année du retour auquel s’ajoutent trois fois le montant du plafond annuel, soit 10 000 € * 3 = 30 000 €), qui seront déductibles de ses revenus de l’année de son retour en France.

Cette dérogation ne s’applique que l’année même de votre retour, les années suivantes, votre plafond de déduction sera calculé classiquement, sur vos revenus d’activité de l’année N-1.

La fenêtre d’opportunité est donc réduite, il serait dommage de ne pas profiter de cet avantage.

En conclusion, le Plan Épargne Retraite est un outil indispensable pour préparer sereinement votre avenir financier.

En anticipant les défis du système de retraite français et en vous constituant un complément de revenus, le PER vous offre une tranquillité d’esprit inestimable.

Grâce à sa souplesse, ses avantages fiscaux, et ses possibilités d’investissement diversifiées, vous pourrez adapter votre stratégie d’épargne à vos besoins et à votre situation personnelle.

Votre retraite se prépare dès maintenant et le PER peut constituer un véritable allié dans cette perspective.

N’hésitez pas à vous rapprocher d’un conseiller en gestion de patrimoine qui pourra vous accompagner dans le choix et la gestion de votre contrat.

Questions fréquentes

Comment choisir le meilleur PER en fonction de ma situation personnelle ?

Le choix d’un PER adapté dépend de votre profil d’investisseur, votre horizon de placement et votre tranche marginale d’imposition. Comparez les offres selon les frais (entrée, gestion, arbitrage) et la diversité des supports d’investissement. Un conseiller en gestion de patrimoine peut vous aider à identifier le PER le plus adapté à vos objectifs et à votre situation fiscale.

Quelles sont les différences entre un PER bancaire et un PER assurance ?

Le PER assurance, plus courant, offre une garantie en cas de décès, l’accès à des fonds en euros sécurisés et une fiscalité avantageuse en transmission. Le PER bancaire propose généralement des frais moins élevés et une gamme plus large de supports d’investissement. La principale différence concerne la transmission : le PER assurance permet de désigner librement des bénéficiaires, tandis que le PER bancaire entre dans la succession classique.

Comment récupérer mon épargne à la retraite et quelle sera la fiscalité applicable ?

À la retraite, vous pouvez opter pour une sortie en capital, en rente viagère ou combiner les deux. Pour une sortie en capital, les versements sont soumis au barème de l’impôt sur le revenu et les plus-values au PFU de 30%. Pour une rente, l’imposition est partielle selon votre âge (40% imposable entre 60 et 69 ans). Anticipez cette décision en fonction de votre situation fiscale future.