Pourquoi investir dans le Girardin industriel en 2025 ?

Le

Réduction d’impôt, quel mécanisme de défiscalisation IR choisir ?

Vous avez toujours rêvé de voir écrit sur votre avis d’imposition : 0 € d’impôt sur le revenu !

En investissant avec le Girardin industriel, vous obtenez une réduction d’impôt plus importante que votre montant investi.

Si, par exemple, vous payez 100 € !

Vous défiscalisez 130 €, si le taux en vigueur est de 30 %.

Si cela vous intrigue, dans cet article nous vous expliquons tout de la loi Girardin industriel et de son montage peu connu.

Ce mécanisme de défiscalisation vous permet à vous, investisseur, de bénéficier de réductions d’impôts importantes, pouvant aller jusqu’à annuler totalement votre impôt sur le revenu.

Le plafond de réduction annuel maximum peut atteindre jusqu’à environ 50 000 €.

Qu’est-ce que le Girardin industriel en 2025 ?

Le Girardin industriel donne droit à des avantages fiscaux conséquents lorsque vous investissez dans du matériel productif et que vous le louez à des professionnels pour une durée minimum de 5 ans.

La loi Girardin du 21 juillet 2003 accorde une réduction d’impôt sur le revenu aux contribuables français réalisant un investissement productif en outre-mer dans le cadre d’une entreprise exerçant une activité agricole, industrielle, commerciale ou artisanale éligible à ce dispositif fiscal (article 199 undecies B du CGI).

Voici des exemples de matériel productif dans lesquels vous allez investir :

- canaux d’irrigation

- chauffe-eau solaire

- camions

Cette loi a été mise en place pour aider les entreprises des Dom-Tom à financer du matériel afin de compenser les surcoûts liés aux transports et à l’éloignement géographique.

Si vous souhaitez défiscaliser en utilisant le dispositif du Girardin industriel, vous allez réaliser un apport dans une ou plusieurs sociétés pour bénéficier de l’avantage de la mutualisation et ainsi ne pas mettre tous vos œufs dans le même panier.

Chaque société, grâce à votre apport et à un crédit bancaire, va acheter du matériel qu’elle va donner en location à un exploitant situé dans un territoire outre-mer éligible.

Votre réduction d’impôt va être calculée sur le montant total de l’investissement.

Le taux de réduction appliqué varie en fonction de certains paramètres comme :

- le lieu d’investissement

- la nature de l’investissement

- le taux de rétrocession au locataire

Ce taux, cumulé à une base plus large que votre simple apport (votre apport + crédit de la société) va vous permettre d’obtenir une réduction d’impôt supérieure à votre investissement.

En contrepartie, l’investisseur (vous), ou la société dans laquelle vous avez investi, s’engage à conserver le bien et à le maintenir en exploitation pendant au moins 5 ans.

De même, vous devez conserver les parts de la société dans laquelle vous avez investi pendant une durée de 5 ans.

Au terme des 5 années de détention, les sociétés feront l’objet d’une liquidation, et le matériel sera vendu au locataire généralement pour 1 € symbolique.

Les sommes investies en Girardin Industriel ne donnent lieu à aucun versement quelconque de revenus ou de dividendes.

Elles sont à fonds perdus.

Dès lors, l’unique bénéfice de l’opération sera votre réduction d’impôts obtenue, imputable intégralement sur l’impôt dû au titre des revenus de l’année de souscription.

Pourquoi est-ce une opération dite one-shot ?

Le Girardin Industriel est une solution one-shot car, contrairement aux dispositifs de défiscalisation immobilière les plus connus, qui accordent une réduction d’impôt étalée dans le temps, le Girardin vous permet de profiter de cette réduction dès l’année suivante.

Vous pouvez renouveler l’opération tous les ans en choisissant le montant de réduction d’impôt souhaité.

Vous pouvez aussi réaliser cette opération au cas par cas en fonction de vos besoins pour gommer par exemple des revenus exceptionnels, une prime ou autre.

Il n’y a pas plus souple et adaptable comme dispositif de réduction d’impôt.

De plus, si une année N-1, vous avez réalisé une souscription d’un montant ouvrant droit à une réduction d’impôt supérieure à votre impôt en année N, vous pouvez reporter la réduction d’impôt non utilisée à l’année suivante.

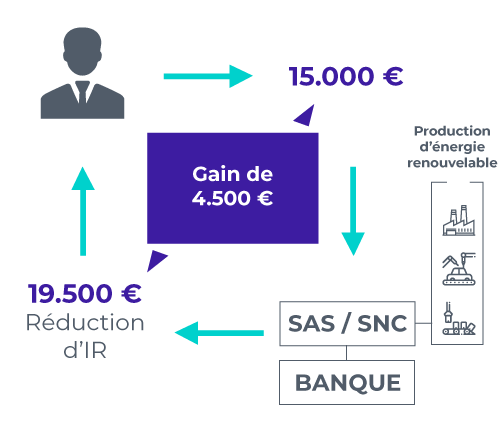

Exemple concret d’un investissement en Girardin industriel

Pour mieux comprendre le mécanisme, imaginons que vous payez 20.000 € d’impôt sur le revenu par an.

Vous souhaitez investir 15.000 € pour réduire vos impôts.

Supposons que les projets qui vous sont proposés offrent toutes les garanties nécessaires et une rentabilité de 30% (taux contractuel).

En investissant 15.000 € en année N, vous allez être l’associé de plusieurs sociétés et alors bénéficier d’une réduction d’impôt de 19.500 € qui vous sera attribuée l’année suivante (en août ou en septembre).

Profitez de cet avantage unique qui vous permet d’obtenir une réduction d’impôt plus importante que votre apport.

Pour réaliser cet investissement, il est important d’être accompagné par un expert.

Déclaration d’impôt sur le revenu et Girardin industriel

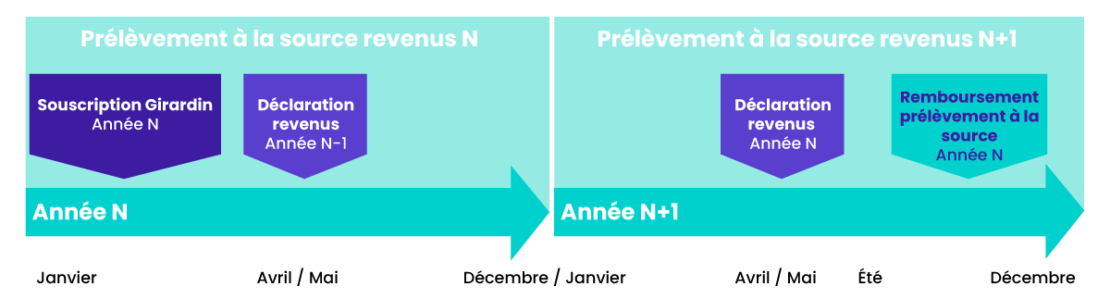

Comme chaque année, votre déclaration d’impôt sur les revenus perçus en année N sera remplie en année N+1 et devra mentionner cet investissement.

Vous bénéficierez donc, à la fin de l’été N+1, du remboursement de votre réduction d’impôt soit 19.500 €.

Quels sont les risques pour le contribuable qui met en place cette opération ?

Le Girardin industriel est simple pour l’investisseur et extrêmement rentable (certaines opérations permettant un gain allant jusqu’à 30% en 1 an) mais il n’est pas sans risque.

Le risque n°1 de ce dispositif est la remise en cause de la réduction d’impôt si les conditions d’octroi ne sont pas respectées sur les 5 ans.

Ainsi, les principaux cas de reprise de l’avantage fiscal sont :

- la notion de conservation du bien ou des parts de la société

- la cessation de la mise en location par la défaillance des locataires notamment

- le changement d’affectation de l’investissement

En amont, il est important de vérifier différents points :

- le dossier est-il soumis à agrément ou dispensé de l’obtention de l’agrément, selon un seuil défini par l’administration ?

- le secteur économique du projet financé est-il éligible ?

- concernant la société faisant appel au crédit bancaire pour financer les matériels, quelle est la responsabilité des associés ? Une clause de non-recours contre les associés est-elle présente ?

- quelle est l’assurance du monteur de l’opération ?

- quelle est la forme de la société ? Attention à celle dont la responsabilité des associés est indéfinie et solidaire.

L’oeil patrimonial de gestiondepatrimoine.com

Préférez des solutions qui vous proposent d’investir dans plusieurs sociétés.

Le risque que l’ensemble des sociétés fassent défaut ou que l’ensemble du matériel ne soit pas utilisé est donc lissé.

Cela permettra de limiter une remise en cause de 100 % de votre investissement.

C’est ce que l’on appelle la mutualisation des risques.

Prélèvement à la source et Girardin industriel : comment ça fonctionne ?

Le taux de prélèvement à la source ne tient pas compte de vos réductions et crédits d’impôt, ce qui nécessite un effort de trésorerie.

Par ailleurs, il ne vous est pas possible de moduler votre taux en raison de vos réductions et crédits d’impôt.

Les avantages et inconvénients du Girardin industriel

Avantages

- Réduction d’impôt importante et qui peut dépasser 100 % de l’investissement réalisé

- Durée d’engagement limitée

- Possibilité de report du surplus de réduction d’impôt sur l’impôt sur le revenu des années suivantes

- Aucune limite quant au nombre d’investissements

Inconvénients

- Engagement de conservation et de maintien des biens à leur affectation pendant au moins 5 ans

- Avantages fiscaux soumis à des plafonnements dont le montant varie en fonction du taux de rétrocession

L’oeil patrimonial de gestiondepatrimoine.com

Avec le Girardin industriel, vous bénéficiez d’une réduction d’impôt que vous pouvez calibrer précisément en fonction de vos besoins et que vous adaptez d’une année sur l’autre. Souplesse, simplicité, efficacité …