Faut-il transférer un PERP vers un PER ?

Le

PER

Avec la création du PER (plan épargne retraite), vous ne pouvez plus souscrire aux anciens contrats d’épargne retraite, tels que les PERP, Madelin, Article 83, etc.

Pour autant, si vous possédez d’anciens contrats, il est toujours possible d’effectuer des versements complémentaires en profitant des avantages fiscaux qui en découlent.

Sinon vous pouvez réaliser un transfert vers un PER.

Vous êtes titulaire d’un PERP et vous vous demandez s’il est pertinent de le conserver ou de le transférer ?

Nous vous expliquons dans cet article dans quelle mesure il est intéressant de transférer votre PERP vers un PER et comment procéder.

Vous allez le voir, dans certains cas, il n’est pas forcément judicieux de transférer son PERP vers un PER.

Quels sont les intérêts de transférer un PERP vers un PER ?

Une sortie 100% en capital

C’est une des raisons pour laquelle le PER a été créé !

A la liquidation de votre PER, vous pouvez sortir la totalité de votre contrat en capital !

Mais il est aussi tout à fait possible de sortir en rente viagère, voire même d’opter pour une sortie mixte en cumulant les deux options.

Notez également qu’il est possible de sortir votre capital en une seule fois ou de manière fractionnée.

Bon à savoir : Pour limiter l’imposition, il est plus intéressant de sortir les fonds en plusieurs fois. Le PER est un placement à long terme et cette décision sera à évaluer en fonction de vos besoins et de votre situation fiscale le moment venu.

A l’inverse, le PERP est un placement moins souple, vous ne pouvez pas sortir en capital plus de 20% de la valeur de votre contrat.

Pour le reste, vous ne bénéficierez que d’une sortie en rente viagère.

Il existe toutefois certaines exceptions telles que la sortie en capital pour faible rente ou pour les primo-accédants qui souhaitent acquérir une résidence principale au moment du départ à la retraite.

Le transfert vers un PER présente donc un intérêt non négligeable ; celui de pouvoir choisir librement son mode de sortie.

Vous avez une souplesse et un panel de solutions plus important au moment de la liquidation de votre contrat.

Vous n’êtes pas cantonné à ce que vous imposent les règles du PERP.

Bon à savoir : Dans certaines circonstances, le PERP offre une sortie en capital, lorsque :

- Les rentes versées au moment de votre retraite seront trop faibles; la compagnie peut se réserver le droit de vous verser l’intégralité de votre contrat en une fois

- Le PERP n’est pas alimenté pendant plusieurs années et que vous respectez plusieurs critères (détaillés plus bas dans cet article), vous pouvez demander une sortie anticipée en capital

Ces solutions ne doivent pas être prises à la légère, car la fiscalité en cas de sortie du PERP peut s’avérer plus intéressante que celle du PER !

Des cas de sortie anticipée plus nombreux

Si le PERP prévoit déjà des cas de sortie anticipée tels que :

- l’invalidité,

- le décès du conjoint,

- le surendettement,

- la liquidation judiciaire,

- etc,

Le nouveau PER vient rajouter et accroître les cas de sortie anticipée.

C’est notamment le cas pour l’expiration des droits aux allocations d’assurance chômage.

En effet, il n’est plus nécessaire que l’expiration des droits à chômage fasse suite à une perte involontaire d’emploi. Ainsi, une démission, une fin d’un CDD ou une rupture conventionnelle sont éligibles au déblocage anticipé du PER.

Mais le cas de sortie le plus intéressant est dans le cadre de l’acquisition de la résidence principale.

Avec le PER, vous pouvez demander, à tout moment, la sortie anticipée de votre contrat, pour acquérir votre résidence principale !

Une meilleure gestion financière

Le PER permet d’accéder à une offre plus vaste et plus concurrentielle que le PERP, vous pouvez notamment retrouver des supports tels que :

- Titres vifs,

- OPCVM,

- SCI,

- SCPI,

- Fonds euros,

- Produits structurés,

- Private Equity,

- etc..

Par ailleurs, vous avez accès à la gestion pilotée par horizon, sur votre plan épargne retraite.

Il s’agit d’une gestion dont l’allocation évolue au fur et à mesure de votre carrière.

Plus vous êtes jeune, plus l’allocation est dynamique.

Plus vous approchez de votre date de départ à la retraite, plus le contrat se sécurise.

Le transfert vers un PER est utile pour dynamiser votre épargne, offre une alternative à un contrat avec de faibles rendements ou avec des frais de gestion trop élevés.

Un gain fiscal sur du plus long terme

Il est possible de souscrire ou d’alimenter un PER et de déduire les versements du revenu global même après avoir liquidé ses droits à retraite. La loi de ne prévoit aucune limite d’âge.

Cependant les compagnies peuvent fixer des limites, il est donc important de vérifier les conditions générales et particulières d’un contrat avant toute souscription.

A l’inverse, sur un PERP, il est impossible de souscrire ou d’effectuer des versements après un certain âge.

Vous pouvez donc envisager un transfert de votre PERP vers un PER pour poursuivre les versements déductibles et potentiellement conserver votre contrat dans une optique de transmission.

Transmettre son épargne en cas de décès

Le PER présente un atout en matière de transmission puisqu’il vous permet de distribuer un capital aux bénéficiaires désignés de votre contrat, alors que le PERP n’offre qu’une transmission sous forme de rente.

Cependant, en fonction de l’âge de l’assuré au moment du décès, la fiscalité du PERP peut s’avérer plus avantageuse.

La fiscalité du PERP en cas de décès dépend de la date de versement des primes, à l’inverse pour la fiscalité du PER c’est l’âge du souscripteur au moment du décès qui définit les règles fiscales.

| PERP | PER | |||

|---|---|---|---|---|

| Pendant la phase d’épargne | Primes versées avant 70 ans | Prestation en rente uniquement

Fiscalité :

|

Décès avant 70 ans | Prestation en rente uniquement

Fiscalité :

|

| Primes versées après 70 ans | Prestation en rente uniquement

Fiscalité :

|

Décès après 70 ans | Prestation en rente uniquement

Fiscalité :

|

|

| Pendant la phase de perception de la rente | Primes versées avant 70 ans | Réversion de la rente viagère

Fiscalité :

|

Décès avant 70 ans | Réversion de la rente viagère

Fiscalité :

|

| Primes versées après 70 ans | Prestation en rente uniquement

Fiscalité :

|

Décès avant 70 ans | Prestation en rente uniquement

Fiscalité :

|

|

* Ce tableau est donné à titre indicatif et ne prend pas en compte les cas particuliers.

Quels sont les points d’alerte ?

Les cas où il est préférable de conserver son PERP

Si le transfert de votre PERP vers un PER présente de nombreux avantages, il n’est pas systématiquement opportun de réaliser une telle opération.

Il existe en effet certaines situations dans lesquelles il est plus intéressant de conserver votre PERP.

C’est notamment le cas lorsque le contrat est peu valorisé.

Deux cas peuvent se présenter :

Cas de sortie anticipée pour le PERP non alimenté

Il est possible dans le cadre du PERP de réaliser une sortie anticipée lorsque les trois conditions suivantes sont réunies :

- La valeur de votre PERP est inférieure à 2 000 € ;

- Pour les contrats ne prévoyant pas de versements réguliers :

- il faut qu’aucun versement de cotisation n’ait été réalisé au cours de 4 années précédant le rachat

- ou pour les contrats prévoyant des versements réguliers :

- Il faut que l’adhésion soit intervenue au moins 4 années révolues avant la demande de rachat

- et enfin, que votre revenu fiscal de référence soit inférieur à un plafond qui évolue annuellement.

Si vous n’envisagez pas de réaliser de nouveaux versements sur votre plan, il est plus opportun de le débloquer que de le transférer sur un PER.

D’autant plus, que le rachat est exonéré d’impôt sur le revenu. Seuls les prélèvements sociaux sont dus.

Sortie pour faible rente

Lorsque la rente à laquelle vous pouvez prétendre lors de votre départ à la retraite est inférieure à 110 € par mois, il est possible de réaliser une sortie pour faible rente.

Concrètement, il s’agit d’un versement unique s’apparentant à une sortie intégrale en capital.

Cette rente unique est soumise sur option à un prélèvement libératoire de 7,5% après abattement de 10% et aux prélèvements sociaux à hauteur de 9,1%.

Cette imposition avantageuse n’existe pas dans le cadre d’une sortie en capital avec un PER !

Il est alors plus intéressant de conserver votre PERP que de le transférer dans cette hypothèse.

Notez toutefois que la sortie en rente unique est une faculté que la compagnie peut mettre en place, ce n’est absolument pas une obligation de son côté.

Exemple :

M. X dispose d’un PERP d’une valeur de 25 000 € (dont 7 000 € de plus-value). Il a 60 ans et une TMI à 30%.

| PER | |

|---|---|

| Fiscalité des primes | 5 400 € |

| Fiscalités des gains | 2 100 € |

| Total | 7 500 € |

| PERP | |

|---|---|

| Prélèvement Forfaitaire Libératoire 7,5% | 1 688 € |

| Prélèvements sociaux 9,1% | 2 275 € |

| Total | 3 963 € |

Le transfert de votre PERP vers votre PER n’est pas constitutif d’un versement déductible

Les versements réalisés sur votre PER sont, comme pour le PERP, déductibles de votre revenu global.

Sachez toutefois que le transfert des fonds du PERP vers un PER n’engendre aucun avantage fiscal.

Ces sommes ont déjà bénéficié d’une déduction d’impôt au moment des versements sur votre PERP.

En conséquence, ils sont donc considérés comme des versements volontaires individuels soumis à la fiscalité des versements déductibles, mais ne vous permettent pas de bénéficier d’un deuxième gain fiscal.

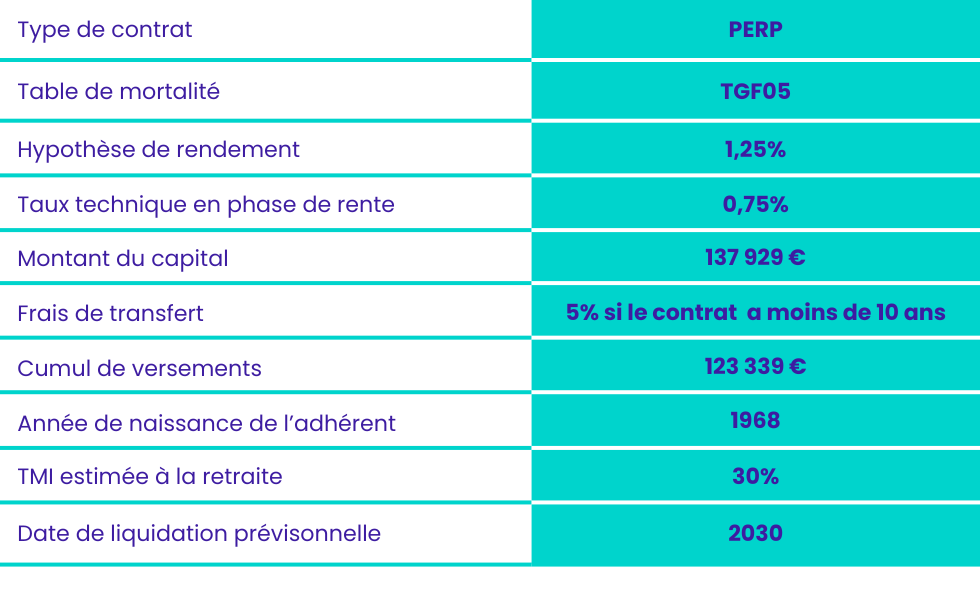

Frais de transfert

Les compagnies peuvent contractuellement retenir des frais de transfert plus ou moins élevés en fonction de la date de souscription de votre PERP.

Le Code des assurances prévoit une limite de 5% maximum si le contrat a moins de 10 ans.

Et au-delà de 10 ans, aucuns frais ne sont appliqués.

Il est donc important d’avoir connaissance de cette information avant d’envisager un transfert vers un PER.

En fonction du montant du contrat ou de la date de souscription, il peut être intéressant de repousser la date de son transfert.

L’impôt sur la fortune immobilière (IFI)

Le PERP est un contrat non rachetable, par conséquent, il n’est pas imposable à l’impôt sur la fortune immobilière, quand bien même il serait investi sur des actifs immobiliers.

Cette solution est transposable uniquement au PER assurance.

Les PER comptes-titres ne bénéficient pas de cette exonération.

Cependant, la grande majorité des contrats PER présents sur le marché sont des PER assurance qui suivent donc les mêmes règles que le PERP.

Exemple de transfert

Voici une étude sur l’intérêt ou non de transférer le contrat PERP d’un de nos clients sur un PER.

Voici les caractéristiques du contrat PERP du client :

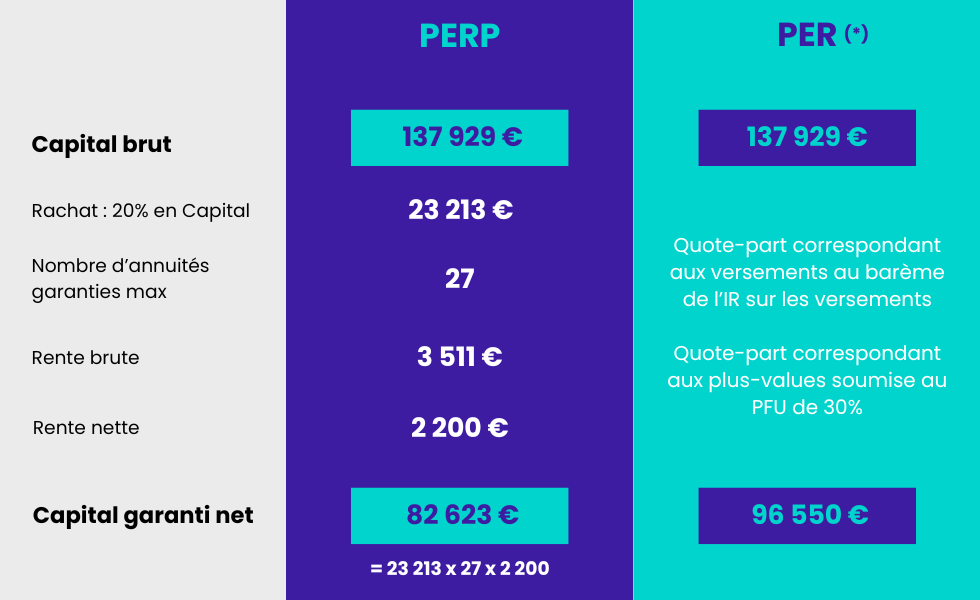

Si nous analysons les sorties en rente sur les deux contrats, nous pouvons constater que la rente PERP est plus intéressante.

La table de mortalité est la même sur les deux contrats (TGF05). Mais la rente du PERP est plus élevée, car elle bénéficie d’un taux technique de 0.75% qui vient automatiquement la majorer.

A noter : le taux technique est déterminé au moment de la souscription du PERP.

Il s’agit d’un taux de revalorisation minimum garanti, qui anticipe les performances futures du contrat en les intégrant dès le départ dans le calcul de la rente.

En conséquence, le montant de votre rente est de base plus élevée que ce qui est prévu sans taux technique.

A l’inverse, les contrats PER sont exempts de taux technique.

Cependant, il s’agit d’une rente viagère classique, ce qui signifie que si le client décède du jour au lendemain, la rente est stoppée et le capital perdu.

Les héritiers ne reçoivent rien, c’est une rente à fonds perdu.

A l’inverse, si le client opte sur son contrat PERP pour une rente viagère avec annuité garantie, l’assureur s’engage à délivrer à l’adhérent ou à ses héritiers, la rente pendant une certaine période.

Dans cette hypothèse, qu’est-ce qui est le plus intéressant entre :

- une sortie en capital pour 20% et le reste en rente avec annuité garantie sur un contrat PERP ?

- une sortie 100% en capital sur un PER ?

* Hypothèse : la tranche marginale d’imposition retenue au moment du rachat est la même que pendant la vie du contrat, soit 30%.

Dans cette situation, le PER est plus intéressant. Les calculs montrent un montant net transmis plus élevé sur le PER.

Mais notre client n’a pas nécessairement besoin de récupérer l’intégralité du capital en une fois.

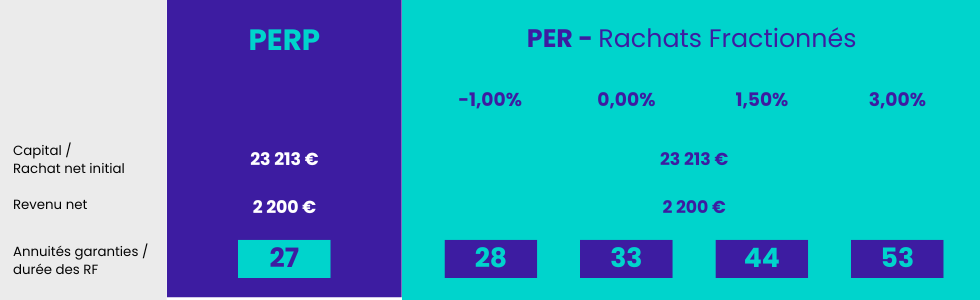

Le PER permet de faire des rachats fractionnés ; combien de rachats fractionnés peuvent être réalisés en ayant le même montant de rente que sur le contrat PERP ?

Ici encore, le PER sort gagnant de nos calculs. En effet, pour un même montant de rente nette (tout en ayant sorti 20% en capital sur les deux contrats), nous pouvons constater sur ces calculs qu’avec le PER vous pouvez obtenir des versements pendant plus longtemps ; 34 ans pour le PER contre 27 pour le PERP.

A noter : les PERP sont soumis à des annuités de 27 ans car conformément à sa table de mortalité et l’âge de notre client, son espérance de vie à l’âge de la liquidation de la retraite est de 32 ans. La rente avec annuité garantie doit automatiquement être inférieure de 5 années à ce montant, soit 32 – 5 = 27 ans.

Pour aller plus loin, il est aussi possible de réfléchir sur le potentiel de revalorisation du capital des contrats pendant la phase de distribution.

Le PERP de notre client a la table de mortalité TGF05 et un taux technique de 0.75% définis.

Le taux technique est un taux de revalorisation garantie qui prend déjà en compte une partie des performances futures.

En ce sens, pour notre exemple l’hypothèse de revalorisation du PERP sera de 0.25%.

A l’inverse, le PER bénéficie d’une allocation d’actifs libre qui peut permettre une revalorisation, à la hausse comme à la baisse, pendant la phase de retraite du client.

Dans ce cas, le transfert vers un PER s’avère judicieux. Même avec une baisse du capital (-1.00%) la durée des versements servis reste plus intéressante sur le PER.

Cependant, chaque situation est unique et nécessite une étude approfondie de votre épargne retraite afin d’évaluer la pertinence d’un transfert de votre contrat PERP vers un PER.

Comment transférer un contrat PERP sur un PER ?

Vous souhaitez transférer votre PERP vers un PER et vous vous demandez comment faire ?

Dans la pratique, vous allez souscrire un contrat PER qui peut être ouvert auprès de la même structure que pour votre ancien contrat ou auprès d’un organisme différent.

Le transfert de PERP vers un PER n’est pas limité aux contrats de la même compagnie.

Lors de l’ouverture de votre PER ou au cours de la vie du contrat, vous pouvez effectuer une demande de transfert de votre PERP en complétant un formulaire.

Généralement, le gestionnaire se charge des démarches administratives et des échanges avec l’ancien gestionnaire, en envoyant la demande de transfert à votre place.

Votre gestionnaire initial doit alors transférer les fonds de votre ancien contrat sur le nouveau PER, mais aussi communiquer au nouveau gestionnaire :

- les dates,

- le montant des primes versées,

- la qualification des versements ( déductibles ou non déductibles)

- ainsi que la valeur des intérêts capitalisés.

En clair, toutes les informations qui sont liées à votre contrat.

Sachez qu’avant le transfert, le nouveau gestionnaire est tenu de vous informer des caractéristiques du PER individuel ainsi que des différences entre l’ancien contrat et le nouveau plan.

Pour être accompagné dans cette démarche, n’hésitez pas à prendre contact avec un conseiller en gestion de patrimoine.