Doit-on transférer un contrat Madelin vers un PER ?

Le

PER

Depuis la création du plan épargne retraite (PER), il n’est plus possible de souscrire les anciens contrats d’épargne retraite, tels que les Perp, les contrats Madelin, les Articles 83, etc.

Pour autant, si vous détenez d’anciens contrats, vous pouvez toujours effectuer des versements complémentaires dessus et bénéficier des avantages fiscaux qui en découlent.

Mais vous pouvez également les transférer vers un PER.

Vous possédez un contrat Madelin et vous vous interrogez sur l’intérêt d’un tel transfert ? Mais aussi sur les différences concrètes entre un contrat Madelin et les nouveaux PER issus de la loi Pacte ?

Au sein de cet article, nous évoquerons les raisons qui peuvent vous pousser à transférer votre contrat Madelin vers un PER, mais aussi et surtout les points de vigilance qu’il convient d’avoir avant de réaliser toute opération.

En effet, il est important de ne pas succomber aux sirènes du PER (ou de son commercialisateur..) et de rester vigilant pour prendre les bonnes décisions, car le retour en arrière n’est pas possible.

Lire notre article pour transférer un PERP vers un PER.

Quels sont les intérêts de transférer un Madelin vers un PER ?

Une sortie 100% en capital

Le contrat Madelin ne dispose que d’une sortie en rente viagère lors de la liquidation (sauf quelques cas limités comme une rente inférieure à 110 € par mois ou en cas de déblocage anticipé).

A l’inverse, le PER est un contrat beaucoup plus souple.

Vous pouvez ainsi bénéficier d’une sortie 100% en capital, mais également opter pour une sortie en rente ou une sortie mixte (pour partie en rente et pour partie en capital).

De plus, sur un PER, il est possible de sortir votre capital en une seule fois ou de manière fractionnée.

Le transfert présente alors un intérêt si vous souhaitez disposer de l’intégralité de votre capital lors de votre départ à la retraite.

Des cas de sortie anticipée plus nombreux

Le contrat Madelin prévoit déjà des cas de sortie anticipée tels que :

- l’invalidité,

- la liquidation judiciaire,

- le surendettement,

- le décès du conjoint ou partenaire de PACS,

- etc.

Mais le PER permet de bénéficier de deux cas de sortie supplémentaires.

Il est ainsi possible de débloquer son plan dans le cadre :

- de l’acquisition de sa résidence principale

- ou en cas d’expiration des droits au chômage, sans qu’il y ait une perte involontaire d’emploi.

Une plus grande liberté dans vos versements

Dans le cadre de votre contrat Madelin, vous avez l’obligation de réaliser des versements au moins une fois par an, et ce pour un montant minimum prédéfini.

Le PER présente l’avantage de vous offrir une grande liberté dans la périodicité et le montant des versements que vous souhaitez réaliser.

En effet, il n’y a pas de versements réguliers obligatoires sur un PER contrairement aux contrats Madelin !

Le PER vous permet donc d’adapter vos versements en fonction de votre rémunération, qui peut être amenée à fluctuer au fil des années.

De plus, en tant que TNS (Travailleur Non Salarié), vous pouvez bénéficier de deux plafonds de déduction sur les versements réalisés : ·

- Au niveau de l’imposition sur votre revenu global, prévu par l’article 163 quatervicies du CGI

- Ou au niveau de vos revenus catégoriels (BIC, BNC, etc.) prévus par l’article 154 bis du CGI

Concernant le plafond de déduction des revenus catégoriels, il se limite à :

- 10% de bénéfice ou rémunération de gérance, dans la limite de 8 PASS

- + 15% de bénéfice ou rémunération de gérance compris entre 1 et 8 PASS.

Sachez que sur une même année un TNS peut cumuler les deux plafonds du revenu catégoriel et du revenu global.

Pour chaque versement, vous devrez choisir le plafond que vous souhaitez déduire.

Le fait d’effectuer tous ces versements sur une même enveloppe permet de ventiler plus facilement les déductions du revenu global et du revenu catégoriel, au moment du versement.

Une meilleure gestion financière

Même les meilleurs contrats Madelin du marché étaient relativement pauvres en supports et surtout très rigides pour le référencement de supports.

Le PER permet d’accéder à un univers d’investissement beaucoup plus large et plus concurrentiel que le Madelin, avec notamment une plus grande souplesse et diversité des supports. Il est notamment possible de retrouver des :

- Titres vifs,

- OPCVM,

- SCI,

- SCPI,

- Fonds euros,

- Produits structurés,

- etc..

De plus, avec le PER vous pouvez accéder à la gestion pilotée par horizon, qui adapte l’allocation de votre contrat en fonction de votre âge de départ à la retraite.

Concrètement, plus vous approchez de la retraite, plus votre contrat peut se sécuriser. A l’inverse, plus vous êtes jeune, plus vos actifs sont dynamiques.

Si vous avez un contrat Madelin avec un faible rendement, peu de supports accessibles ou des supports de mauvaise qualité et/ou avec des frais de gestion trop élevés, le transfert vers un PER peut être avantageux.

N’hésitez pas à vous rapprocher d’un conseiller en gestion de patrimoine pour vous accompagner dans l’analyse de votre contrat Madelin.

Un gain fiscal sur du plus long terme

En matière de transmission, le PER permet de verser un capital aux bénéficiaires désignés. A l’inverse, le contrat Madelin n’offre qu’une transmission sous forme de rente.

Cependant, il convient de préciser que selon l’âge de l’assuré au moment du décès, la fiscalité du Madelin peut s’avérer plus avantageuse.

La fiscalité du PER est déterminée en fonction de l’âge du souscripteur au moment du décès, alors que pour le contrat Madelin, c’est la date de versement des primes qui est prise en compte.

| PER | Madelin | |

|---|---|---|

| Décès pendant la phase d’épargne (et avant 70 ans) | Attribution d’une rente ou

d’un capital

Fiscalité :

|

Attribution d’une rente

uniquement

Fiscalité :

|

| Décès après la liquidation du plan (et primes versées avant 70 ans) | Attribution d’une rente

(réversion) si le titulaire est

sorti en rente

Fiscalité :

|

Attribution d’une rente uniquement (réversion) Fiscalité Exonération de fiscalité |

* Ce tableau est donné à titre indicatif et ne prend pas en compte les cas particuliers.

Quels sont les points d’alerte ?

Malgré tous les points que nous venons de mettre en avant qui font plutôt la part belle au PER, il n’est pas systématiquement pertinent de transférer votre contrat Madelin vers un PER.

Voici les points d’attention à prendre en compte avant d’envisager un transfert de votre contrat Madelin vers un PER.

Les caractéristiques propres aux contrats Madelin

Comme pour tout type de placement, tous les contrats Madelin ne se valent pas. Au moment de la souscription, il y avait certains points sur lesquels il fallait être vigilant et notamment (mais pas que) la table de mortalité et le taux technique.

Certains contrats Madelin offraient en effet une table de mortalité garantie au jour de la souscription alors que pour le PER (sauf option lors de la mise en place) la table de mortalité n’est pas garantie à la souscription et sera celle en vigueur au jour de la liquidation.

En fonction de la date de souscription de votre contrat Madelin et de cette table de mortalité garantie, le calcul d’une rente viagère peut s’avérer nettement plus avantageux que sur un PER ouvert plus récemment (avec ou sans option de garantie de table) et donc avec une table de mortalité actualisée quoiqu’il arrive.

Pourquoi cette table de mortalité est importante ?

Pour faire simple, le montant de la rente est déterminé en fonction de l’espérance de vie. L’espérance de vie ne cesse d’augmenter ; or plus l’espérance de vie est élevée, plus le montant de la rente sera faible, d’où l’intérêt de “figer” l’espérance de vie en vigueur au jour de la souscription.

De la même façon, sachez que sur un PER, le taux technique est égal à zéro.

Ce qui n’est pas nécessairement le cas sur un contrat Madelin.

Le taux technique correspond à un taux de revalorisation minimum garanti par l’assureur sur le versement de votre rente.

Concrètement, il y a une revalorisation de la rente qui est donnée par anticipation dès la liquidation de votre contrat.

Votre rente est donc plus importante dès le départ.

Ainsi, si vous possédez de vieux contrats Madelin, il est préférable de bien vérifier leurs caractéristiques et notamment la table de mortalité et le taux technique avant de se lancer dans un transfert.

Sortie pour faible rente

Lorsque la rente à laquelle vous pourrez prétendre lors de votre départ à la retraite est inférieure à 110 € par mois, il est possible de réaliser une sortie pour faible rente. Il s’agit d’un versement unique s’apparentant à une sortie intégrale en capital.

Cette rente unique est soumise à un prélèvement libératoire de 7.5% après abattement de 10% et aux prélèvements sociaux à hauteur de 9.1%.

Notez que cette imposition avantageuse n’existe pas dans le cadre d’une sortie en capital avec un PER !

Il convient de préciser que cette sortie en rente unique n’est pas automatique, il s’agit d’une faculté que peut mettre en place la compagnie d’assurance.

Exemple :

M. X dispose d’un contrat Madelin d’une valeur de 32 000 € (dont 9 000 € de plus-value). Il a 64 ans et a une Tranche Marginale d’Imposition à 30%.

| PER | |

|---|---|

| Fiscalité des primes | 6 900 € |

| Fiscalités des gains | 2 700 € |

| Total | 9 600 € |

| Contrat Madelin | |

|---|---|

| Prélèvement Forfaitaire Libératoire 7.5% | 2 160 € |

| Prélèvements sociaux 9.1% | 2 912 € |

| Total | 5 072 € |

Le transfert de votre contrat Madelin vers un PER n’est pas constitutif d’un versement déductible

Le transfert de votre contrat Madelin vers un nouveau PER est considéré comme un versement volontaire individuel, mais il ne s’agit pas d’un versement déductible.

Vous ne bénéficierez donc d’aucun avantage fiscal au titre du transfert effectué.

Frais de transfert

Avant d’envisager toute opération de transfert, il est nécessaire d’analyser les conditions générales et particulières de votre contrat Madelin. En effet, les compagnies peuvent retenir des frais de transfert plus ou moins élevés en fonction de la date de souscription de votre Madelin.

La limite est de 5% maximum si le contrat a moins de 10 ans. Et au-delà de 10 ans, les frais sont généralement nuls.

Selon le montant du contrat ou de la date de souscription, il peut être intéressant de repousser la date de son transfert.

L’impôt sur la fortune immobilière (IFI)

Il convient d’être attentif au type de PER sur lequel vous décidez de transférer votre Madelin:

- Si vous optez pour un PER assurance, vous serez exonéré d’IFI pendant toute la durée de l’épargne ;

- Si vous optez pour un PER compte-titres, les valeurs représentatives d’actifs immobiliers (SCI, SCPI) entrent dans l’assiette taxable de l’IFI ;

La grande majorité des contrats PER présents sur le marché sont de PER assurance qui suivent donc les mêmes règles que le contrat Madelin sur ce point.

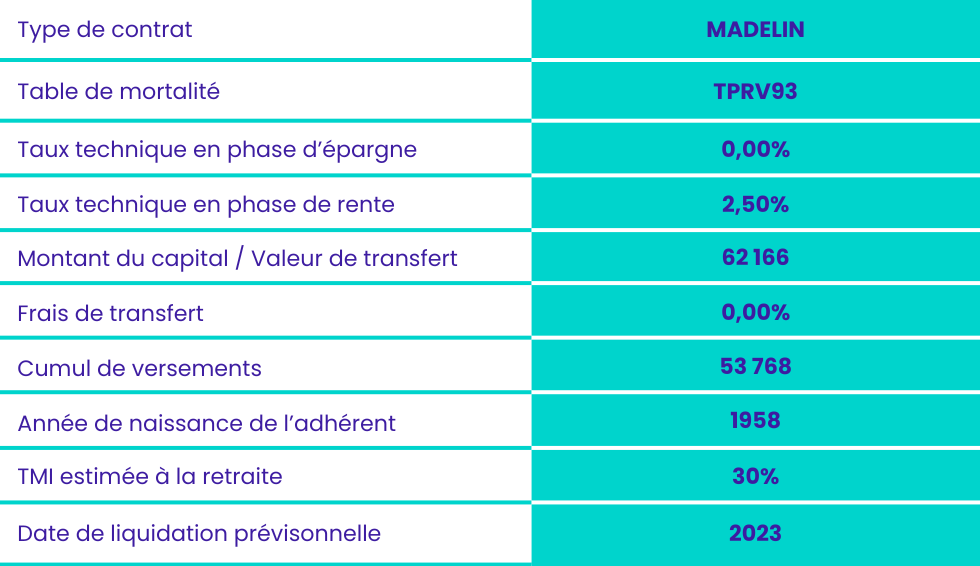

Exemple étude transfert

Voici un exemple concret sur l’intérêt ou non de transférer un contrat Madelin vers un PER.

C’est un cas réel que nous avons eu à analyser.

Voici les caractéristiques du contrat Madelin :

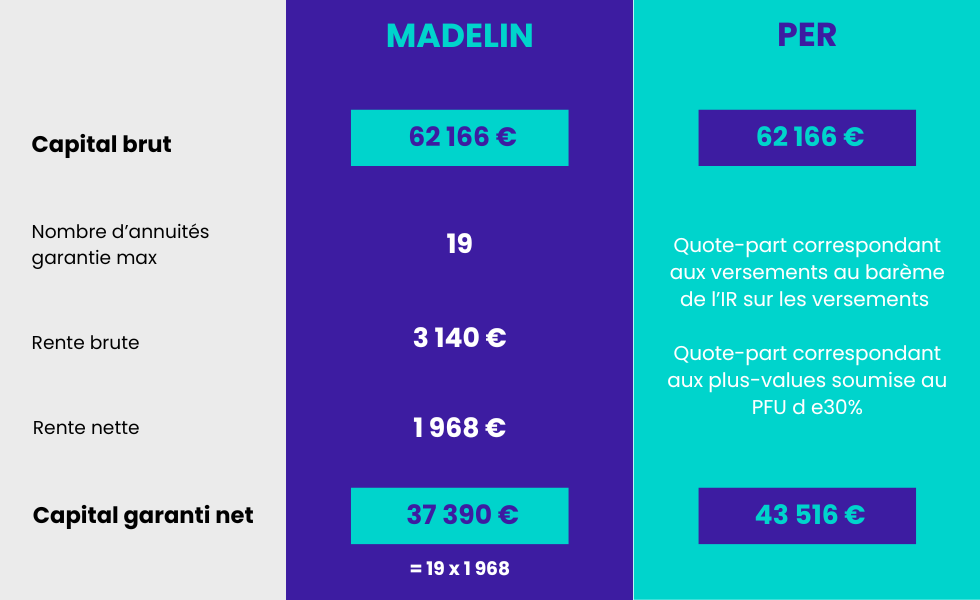

Si nous analysons les sorties en rente sur les deux contrats, nous pouvons constater que la rente Madelin est plus intéressante notamment, car il s’agit d’un “vieux” contrat Madelin avec une ancienne table de mortalité (la table TPRV93 alors que pour les PER nous sommes aujourd’hui sur la TGF05)

Cependant, il s’agit d’une rente viagère classique, ce qui signifie que si le client décède du jour au lendemain, la rente est stoppée et le capital perdu. Les héritiers ne reçoivent rien, c’est une rente à fonds perdu.

A l’inverse, si le client opte sur son contrat Madelin pour une rente viagère avec annuité garantie, l’assureur s’engage à délivrer à l’adhérent ou à ses héritiers, la rente, pendant une certaine période.

Dans cette hypothèse, qu’est-ce qui est le plus intéressant entre une sortie en rente avec annuité garantie sur un contrat Madelin et une sortie en capital sur un PER ?

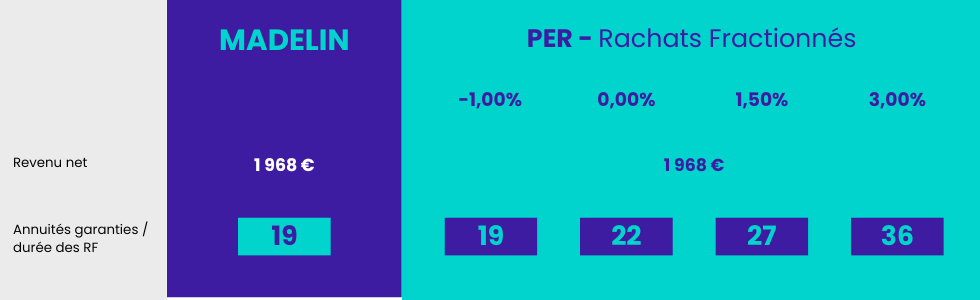

Dans cette situation, le PER est plus intéressant. Mais notre client n’a pas nécessairement besoin de récupérer l’intégralité du capital en une fois. Le PER permet de faire des rachats fractionnés.

Combien de rachats fractionnés peuvent être réalisés en ayant le même montant de rente que sur le contrat Madelin ?

Ici encore, le PER sort gagnant de nos calculs. Pour aller plus loin, il est aussi possible d’envisager une revalorisation du capital des contrats pendant la phase de distribution.

Le Madelin de notre client est ancien avec une table de mortalité et un taux technique définit au moment de la souscription donc une revalorisation proche de 0.

A l’inverse, le PER bénéficie d’une allocation d’actifs libre qui peut permettre une revalorisation, à la hausse comme à la baisse, pendant la phase de retraite du client en cas de capital fractionné uniquement.

Dans notre situation et au regard des objectifs, de la fiscalité et des contraintes du client, le transfert vers un PER s’avère judicieux.

Cependant, chaque situation est unique.

Nous vous invitons donc à prendre contact avec l’un de nos experts patrimoniaux afin d’évaluer la pertinence d’un transfert de votre Madelin vers un PER et d’intégrer au mieux cette opération dans votre stratégie patrimoniale globale.

Comment transférer un contrat Madelin en PER ?

Vous souhaitez transférer votre Madelin vers un PER et vous vous demandez quelles sont les démarches à réaliser ?

Dans la pratique, vous allez ouvrir un PER auprès d’un établissement (compagnie d’assurance ou plateforme de compte-titres), idéalement en étant accompagné par un conseiller en gestion de patrimoine, qui sera vous conseiller sur le contrat le plus adapté à votre situation et à vos objectifs patrimoniaux.

Il peut s’agir de la même compagnie que pour votre ancien contrat, mais vous pouvez aussi souscrire auprès d’un organisme différent. Le transfert de Madelin vers un PER n’est pas limité aux contrats de la même compagnie.

La demande de transfert peut être effectuée directement lors de la souscription d’un PER ou bien ultérieurement au cours de la vie du contrat.

La nouvelle compagnie se charge des démarches administratives et des échanges avec l’ancienne compagnie, notamment en envoyant la demande de transfert à votre place.

L’ancienne compagnie doit alors transférer les fonds de votre ancien contrat sur le nouveau PER mais aussi communiquer à la nouvelle compagnie, les dates, le montant des primes versées, la qualification des versements (déductibles ou non déductibles) ainsi que la valeur des intérêts capitalisés.

En clair, toutes les informations qui sont liées à votre contrat.

Pour finir, sachez que la nouvelle compagnie avant le transfert est tenue de vous informer des caractéristiques du PER projeté ainsi que des différences entre votre ancien contrat et le nouveau PER souscrit.