Choisir la rente ou le capital en sortie de PER ?

Le

PER

Le Plan d’Épargne Retraite (PER) est un dispositif d’épargne qui permet aux épargnants de préparer leur retraite en bénéficiant d’avantages fiscaux.

La souscription du PER est possible depuis le 1er octobre 2019. Les anciens produits d’épargne retraite (PERP, Madelin, Préfon, COREM, CRH, PERCO, article 83) ont été fermés à la commercialisation au 1er octobre 2020.

Si vous avez fait le choix de souscrire un PER, vous avez pu déduire les versements de votre revenu imposable, ce qui vous a permis mécaniquement de diminuer votre impôt sur le revenu. Parallèlement, vous vous êtes constitué un capital complémentaire pour votre retraite.

Une fois l’âge de votre retraite atteint, vous souhaiterez certainement débloquer votre plan. Mais alors comment allez vous pouvoir profiter du capital que vous avez accumulé tout au long de votre carrière ?

Lors de la liquidation de votre contrat, deux options se présentent :

- La sortie en rente ;

- La sortie en capital ;

Le choix dépendra de votre situation personnelle, de vos objectifs patrimoniaux et de vos besoins.

Dans cet article, nous allons explorer les caractéristiques de ces deux modes de sortie et leurs impacts pour vous aider à faire le meilleur choix.

A quel moment doit-on choisir le type de sortie de son PER ?

Le choix du mode de sortie entre la rente et le capital intervient généralement lors de la liquidation du PER, c’est-à-dire au moment du départ à la retraite.

Par principe, les sommes versées dans votre contrat restent ainsi indisponibles avant cette date.

Toutefois, dans certains cas, une sortie anticipée peut être envisagée par le titulaire du contrat, notamment pour les cas de déblocage suivants :

- l’achat d’une résidence principale,

- en cas d’invalidité,

- de cessation d’activité non salariée,

- de fin de droits au chômage

- ou de surendettement.

Sortir du PER en rente viagère, quels impacts ?

Parmi les options possibles, la sortie en rente viagère est une solution qui mérite d’être étudiée.

Cette option permet de bénéficier d’un revenu régulier tout au long de sa vie, mais il est nécessaire de comprendre les impacts d’un tel choix.

Le montant de la rente est calculé en fonction de plusieurs critères, tels que l’âge de la personne au moment de la souscription, le montant de l’épargne accumulée, la table de mortalité retenue, et l’espérance de vie.

Le choix de la rente viagère peut présenter plusieurs avantages.

Il permet de bénéficier d’un revenu récurrent tout au long de sa vie, sans se soucier de la gestion de son capital.

La fiscalité applicable à la rente est soumise au barème progressif de l’impôt sur le revenu dans la catégorie des rentes viagères à titre onéreux, après déduction d’un abattement en fonction de l’âge du bénéficiaire au moment de la mise en place de la rente.

Les prélèvements sociaux s’appliquent également sur une fraction des rentes.

L’un des inconvénients de la rente viagère est son caractère irréversible : une fois le choix effectué, il n’est généralement pas possible de revenir en arrière et de changer pour une sortie en capital.

Bon à savoir : Si vous avez opté expressément et irrévocablement pour une sortie en rente viagère lors de la souscription de votre PER individuel, alors la possibilité de sortir en capital vous est exclue.

Sachez par ailleurs qu’il n’existe pas qu’une seule forme de rente viagère, mais toute une liste.

En effet, en fonction des assureurs, il est notamment possible de retrouver des rentes viagères :

- “réversibles”,

- à paliers,

- avec annuités garanties,

- réversibles à annuités garanties.

Si vous optez pour une sortie en rente, nous vous recommandons de porter une attention toute particulière à la rente que vous souhaitez percevoir en fonction de vos besoins ou ceux de vos proches.

Mais alors quelle rente pouvez-vous espérer obtenir à la retraite ?

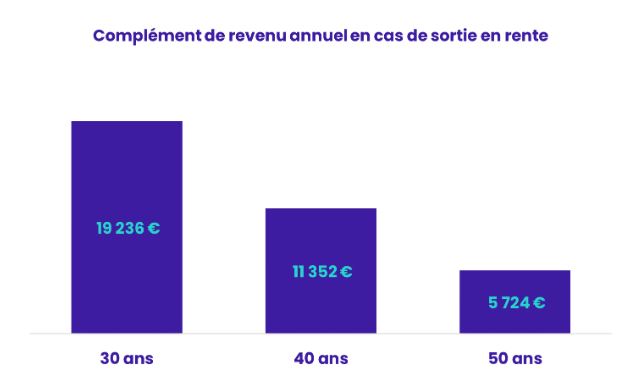

Prenons l’exemple d’un salarié percevant un salaire de 100 000 euros par an.

Sur la base de ce salaire, il bénéficiera donc d’un plafond de déduction par an de 9 000 euros (10% de 90 000 euros après l’abattement forfaitaire de 10% pour frais professionnels).

Pour avoir une idée de la rente qui pourrait vous être versée, nous avons réalisé plusieurs hypothèses en fonction de son âge au jour de l’ouverture du contrat.

Le graphique ci-dessous représente ainsi le complément de revenu annuel qu’une personne pourrait percevoir à partir de 65 ans en versant 9 000 euros par an depuis ses 30 ans, ses 40 ans ou ses 50 ans sur la base d’une rentabilité annuelle de 4%.

Il faut toutefois nuancer les montants de rente présentés.

En effet, comme mentionné précédemment, les méthodes de calculs peuvent parfois différer entre les différents assureurs, et notamment selon la table de mortalité utilisée (est-elle garantie à la souscription ou non ?).

Il convient donc d’être vigilant lors de la conversion de son capital en rente viagère.

Sortir du PER en capital, quels impacts ?

La sortie en capital consiste à récupérer le montant épargné sous forme d’un retrait unique.

Certains assureurs permettent des retraits fractionnés, ce qui est un réel avantage.

Cette option offre une plus grande souplesse, permettant d’utiliser les fonds pour réaliser des projets personnels ou familiaux, ou encore pour compléter les revenus de manière ponctuelle.

Il s’agit de l’une des nouveautés principales de ce support contrairement à l’ancien plan d’épargne retraite populaire (PERP) qui ne permettait pas de sortir intégralement en capital ou le contrat madelin pour les TNS qui permettait une sortie uniquement en rente viagère.

De plus, le PER n’est pas clôturé, votre épargne continue donc à produire des intérêts.

Avec une sortie en capital, vous devez être vigilant quant à la gestion de votre épargne pour ne pas la dépenser trop rapidement.

Contrairement à la rente, qui garantit des revenus réguliers jusqu’à votre décès, la sortie en capital ne vous protège pas contre le risque de longévité.

Il convient néanmoins d’apporter une attention particulière au régime fiscal applicable lors de la sortie, notamment si vous avez bénéficié de la déduction fiscale à l’entrée.

En effet, en cas de sortie en capital, la part correspondant aux versements ayant été déduits sera imposée au barème progressif de l’impôt sur le revenu, ce qui peut engendrer une fiscalité conséquente selon la valeur de votre contrat et selon votre tranche marginale d’imposition.

La part correspondant aux gains et plus-values sera, elle, taxée aux prélèvements forfaitaires uniques au taux de 12,8%.

En revanche, pour réduire l’effet couperet de cette sortie unique en capital, les assureurs sont nombreux à proposer une sortie en capital fractionnée.

Celle-ci vous permet ainsi de réaliser des retraits de façon progressive et ainsi lisser l’imposition sur plusieurs années et éviter d’acquitter la totalité de l’impôt sur une seule et unique année.

Les modalités de cette sortie dépendent de chaque assureur ou gestionnaire, il est nécessaire de se renseigner auprès de chacun d’eux pour en connaître les paramètres.

Quel capital peut-on espérer en cas de sortie en capital ?

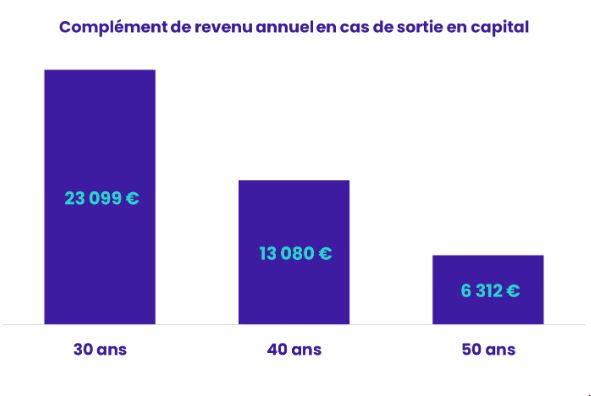

Reprenons notre exemple précédent pour un contribuable qui aurait versé 9 000 euros par an sur son contrat d’épargne retraite.

Plus les versements sont mis en place tôt, plus l’effet de la capitalisation joue à plein, ce qui permet de générer un capital à la retraite plus conséquent.

Ainsi, si vous commencez les versements à vos 30 ans, toujours avec un rendement de 4% par an, vous aurez pu vous constituer un capital à la sortie de 659 958 €, 373 716 € en débutant à 40 ans, et 180 342 € en débutant à 50 ans.

En prenant l’hypothèse d’une sortie fractionnée sur une durée de 20 ans, l’effet de la capitalisation vous aurait ainsi permis de vous générer à terme un complément de revenu annuel de respectivement : 23 099 € par an, 13 080 € et 6 312 € :

Est-il possible de cumuler les deux ?

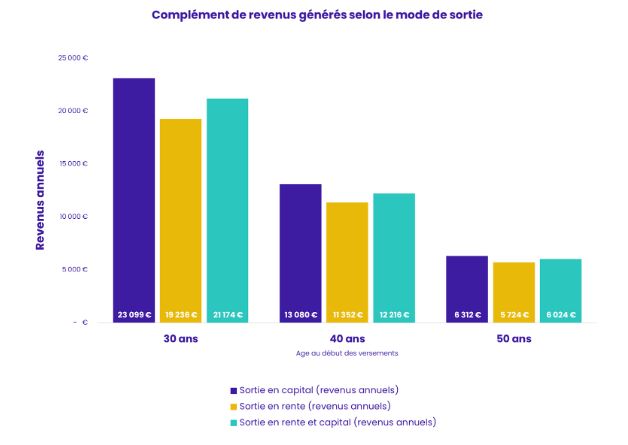

Certains assureurs vous permettent d’opter à terme pour les deux modes de sortie en récupérant une partie du capital (et étaler éventuellement par des retraits fractionnés) et en percevant une rente viagère pour le solde restant.

En combinant rente et capital, vous pourrez ainsi bénéficier des avantages de chacun des modes de sortie.

Qu’obtiendrait-on en comparaison avec les autres modes de sortie ? Sur la base d’une sortie à 50% en capital fractionné sur 20 ans, et 50% en rente viagère, vous pourriez espérer 21 174 € par an si vous aviez commencé à 30 ans, 12 216 € à 40 ans, et 6 024 € à 50 ans.

Pour vous donner une image globale du complément de revenu que vous pourriez espérer en fonction du mode de sortie envisagé, voici un graphique récapitulatif :

En conclusion, pour choisir entre la sortie en rente ou en capital et faire le choix le plus judicieux, il est essentiel de prendre en compte votre situation personnelle, vos besoins financiers et vos objectifs patrimoniaux.

Voici quelques questions à vous poser pour vous aider dans votre réflexion :

- Quel est le niveau de train de vie dont je souhaite disposer à la retraite ?

- Ai-je des projets à financer qui nécessitent un capital important ?

- Est-ce que je veux privilégier la transmission de mon patrimoine à mes héritiers ou à mon conjoint ou partenaire ?

- Suis-je prêt à assumer la gestion de mon épargne retraite, ou je préfère des revenus réguliers et sécurisés ?

Pour en savoir plus sur la gestion de votre patrimoine et sur les meilleures solutions pour votre situation, n’hésitez pas à vous rapprocher d’un conseiller qui pourra vous accompagner et vous permettre de réaliser un choix éclairé.