Quelle est la fiscalité du contrat d’assurance-vie ?

Le

Comment bien choisir son contrat d'assurance-vie ?

L’assurance-vie se situe parmi les placements préférés des français.

Elle permet de répondre à de nombreux objectifs patrimoniaux tels que la perception de revenus complémentaires lors du départ à la retraite ou l’anticipation de la transmission de son patrimoine, tout en optimisant sa situation fiscale.

Les lois de finances successives ont, à plusieurs reprises, modifié la fiscalité des produits d’assurance-vie qui supportent un traitement fiscal spécial.

En outre, la fiscalité liée aux droits de mutations à titre gratuit diffère également, puisque les sommes transmises par le biais d’une assurance-vie ne sont pas comprises dans l’actif successoral classique.

La fiscalité des produits d’assurance-vie a essuyé de nombreux bouleversements.

Les développements qui suivent traitent de l’imposition des produits des contrats ouverts depuis le 1er janvier 1990.

Pour toute information complémentaire sur des contrats ouverts avant cette date, il est opportun de vous rapprocher de l’un de nos conseillers en gestion de patrimoine qui vous apportera toute les explications nécessaires.

La fiscalité en l’absence de retraits sur le contrat

Pendant toute la durée du contrat, les intérêts générés ne sont pas soumis à imposition tant qu’aucun retrait n’est effectué. Ce n’est que lorsqu’un rachat partiel ou total est réalisé que les gains deviennent imposables.

La fiscalité lors de retraits sur le contrat

Le retrait du capital épargné sur de tels contrats peut être imposé à deux niveaux différents en fonction de la sortie qui a été décidée :

- lors de rachats, les intérêts subiront un traitement fiscal qui dépendra de la durée de l’épargne ;

- lors de sorties en rente, les sommes seront soumises au barème progressif de l’impôt sur le revenu, après un abattement déterminé en fonction de l’âge du rentier.

Lors d’un rachat partiel ou total

Lorsque des rachats sont effectués sur le contrat, la fiscalité de l’assurance-vie ne touche que les intérêts matériellement perçus ; la part de capital retirée sur le contrat ne subit aucune fiscalité.

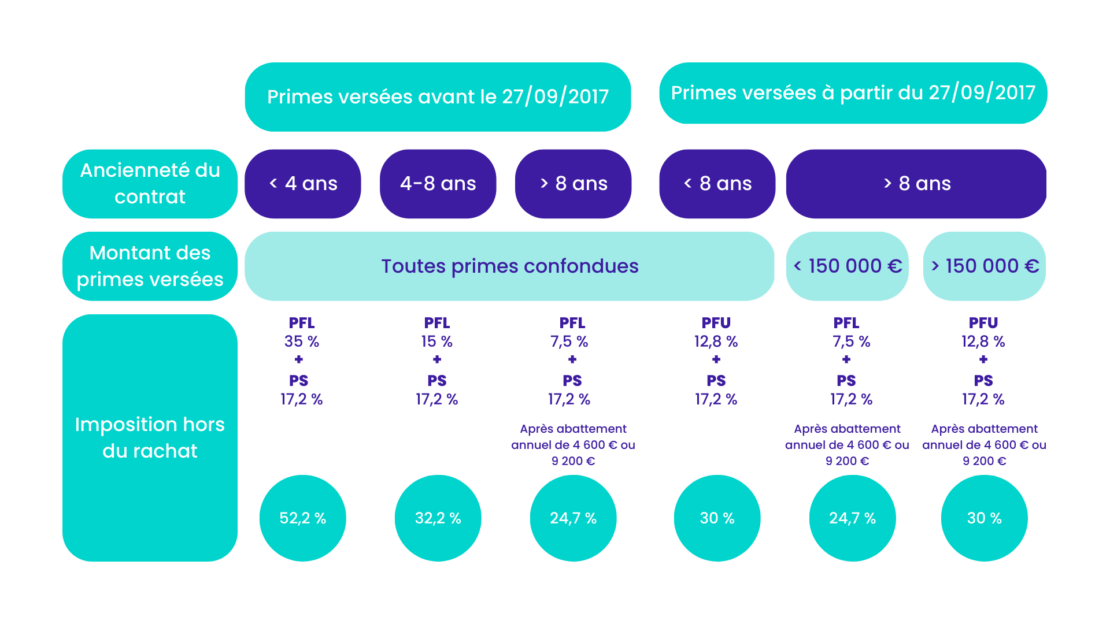

La fiscalité des rachats sur un contrat

En raison des réformes et lois de finances successives, le régime fiscal des rachats dépend de la date des versements des primes sur le contrat. Il faut donc distinguer les primes versées avant le 27 septembre 2017 et celle versées à partir de cette date.

Tableau de la fiscalité des rachat sur les primes versées avant et après le 27 septembre 2017.

Les produits d’assurance-vie afférents à des versements antérieurs au 27 septembre 2017 continueront d’être imposés suivant l’ancien régime.

Lorsque le contribuable n’a pas opté pour le prélèvement forfaitaire libératoire (PFL), ces produits resteront imposés au barème progressif de l’impôt sur le revenu.

Dans ce cas, il s’agit d’une option globale du contribuable en ce sens, pour l’ensemble des revenus de capitaux mobiliers perçus dans l’année.

Les produits des primes versées à compter du 27 septembre 2017 font l’objet de règles d’imposition plus complexes.

Désormais, les intérêts retirés sur les contrats d’assurance-vie sont soumis à un prélèvement forfaitaire unique (PFU) de 30 %, comprenant :

- une imposition forfaitaire à l’impôt sur le revenu (IR) de 12,8 %,

- un taux de prélèvements sociaux de 17,2 %, résultant de la hausse de la contribution sociale généralisée (CSG).

Les produits attachés aux contrats d’assurance-vie sont soumis à ce nouveau taux d’imposition forfaitaire, à l’exception :

- des produits afférents à des primes versées avant le 27 septembre 2017 qui restent soumis à la fiscalité antérieure ;

- des produits afférents à des primes versées à compter du 27 septembre 2017, lorsque le contrat a plus de 8 ans et que le montant des primes nettes versées sur l’ensemble des contrats dont est titulaire le bénéficiaire des produits n’excède pas 150 000 € (soumis à l’impôt sur le revenu au taux de 7,5 %).

Les rachats effectués après 8 ans continuent de bénéficier d’un abattement annuel de 4 600 € pour une personne seule ou de 9 200 € pour un couple, appliqué sur les revenus générés par les versements.

Au-delà de cet abattement, le taux forfaitaire dérogatoire de 7,5 % continuera de s’appliquer aux produits contenus dans un rachat effectuée sur un contrat d’une durée supérieure à 8 ans, lorsque le montant total des versements nets des produits détenu par le souscripteur sur l’ensemble de ses contrats n’excède pas le seuil de 150 000 €.

Lorsque le total des versements nets dépassera le seuil de 150 000 €, les produits issus des nouveaux versements seront imposés (au-delà de l’abattement de 4 600 € ou 9 200 €), à 7,5 % au prorata des versements nets inférieurs à 150 000 € et à 12,8 % au prorata des versements nets dépassant 150 000 €.

Toutefois, les contribuables ont la possibilité d’opter pour l’imposition selon le barème progressif de l’impôt sur le revenu, si ce choix est plus favorable.

Il s’agit d’une option globale annuelle qui concerne l’ensemble des revenus de capitaux mobiliers perçus dans l’année d’imposition.

Toutefois, cette alternative s’avère avantageuse uniquement pour les foyers non imposables à l’impôt sur le revenu.

Les cas d’exonération d’impôt

Lorsque le dénouement du contrat d’assurance-vie est dû à un changement de situation du souscripteur, les produits perçus jusqu’à la fin de l’année qui suit la réalisation de l’événement personnel restent exonérés d’impôt sur le revenu en cas de :

- mise à la retraite anticipée du souscripteur, ou bien de son conjoint ou partenaire de PACS ;

- survenance d’une invalidité de 2ème ou 3ème catégorie du souscripteur, de son conjoint ou partenaire de PACS ;

- licenciement du souscripteur, de son conjoint ou partenaire de PACS ;

- fin d’un contrat à durée déterminée (CDD) ;

- cessation d’activité non salariée suite à un jugement ou à une liquidation judiciaire.

L’exonération d’impôt sur le revenu joue jusqu’à la fin de l’année qui suit celle de la réalisation de l’événement et doit être explicitement demandée à la compagnie d’assurance.

En revanche, l’exonération des prélèvements sociaux, dont le taux est égal à 17,2 %, n’est applicable que lors de la survenance d’une invalidité de 2ème et 3ème catégorie du souscripteur, de son conjoint ou partenaire de PACS.

S’agissant de l’imposition des produits d’assurance-vie pour les non-résidents, il convient de se reporter aux guides d’expatriation disponibles en téléchargement gratuit.

La fiscalité en rente

Lors du dénouement du contrat d’assurance-vie, si la sortie se fait en rente viagère et non en capital, cette dernière est soumise au régime fiscal des rentes viagères à titre onéreux de l’alinéa 6 de l’article 158 du Code Général des Impôts (CGI).

La fraction imposable à l’impôt sur le revenu dépend de l’âge du bénéficiaire de la rente.

| Âge du rentier | Part imposable à l’impôt sur le revenu |

|---|---|

| Moins de 50 ans | 70 % |

| De 50 à 59 ans | 50 % |

| De 60 à 69 ans | 40 % |

| Plus de 70 ans | 30 % |

Une fois le pourcentage de la rente imposable défini, celui-ci n’évoluera pas en même temps que l’âge du bénéficiaire de la rente.

Il est déterminé une seule fois et reste applicable jusqu’au décès du bénéficiaire.

En cas de rente viagère avec réversion au profit du conjoint survivant, l’âge à prendre en compte est l’âge le plus avancé des deux personnes.

Puis, au décès du rentier, l’administration fiscale appliquera le taux le plus bas entre le taux initial et le taux théoriquement applicable au rentier survivant.

Tableau récapitulatif de la fiscalité de l’assurance-vie

| Rachat ou arrivée à terme | Primes versées avant le 27/09/2017 | Primes versées à partir du 27/09/2017 | |

|---|---|---|---|

| Encours net des produits | |||

| < 150.000 € | > 150.000 € | ||

| Avant 4 ans | 35 % + 17,2 % | 12,8 % + 17,2 % sur l’ensemble des produits | |

| Entre 4 et 8 ans | 15 % + 17,2 % | ||

| Après 8 ans < 4.600 € ou 9.200 € | 17,2 % | 17,2 % | 17,2 % ou 12,8 % + 17,2 % sur les produits attachés à la part des primes > à 150.000 € |

| Après 8 ans > 4.600 € ou 9.200 € | 7,5 % + 17,2 % | 7,5 % + 17,2 % | |

Remarque concernant l’Impôt sur la Fortune Immobilière (IFI) : le capital investi sur les contrats d’assurance-vie ne fait pas partie de l’assiette taxable à l’IFI, dans la mesure où il ne s’agit pas de biens immobiliers.

En revanche, si des biens immobiliers sont intégrés dans les contrats d’assurance-vie, (des unités de compte de nature immobilière, par exemple des parts de SCPI ou d’OPCI), ces titres doivent être déclarés au titre de l’IFI et ils sont taxables à hauteur de la fraction de leur valeur représentative de biens ou droits immobiliers, si le patrimoine immobilier du foyer est supérieur à 1,3 million d’euros.

La fiscalité de l’assurance-vie en cas de décès

Assurance-vie et succession

La plupart du temps, le contrat d’assurance-vie est présenté comme un outil de transmission de patrimoine avantageux au regard de sa fiscalité, notamment successorale.

En effet, fiscalement, les contrats d’assurance-vie ne font pas partie de l’actif successoral : le capital est transmis hors succession.

L’assurance-vie ne subit pas la fiscalité de droit commun lors du décès de l’assuré mais possède ses propres règles fiscales : l’imposition du capital perçu par les bénéficiaires lors du dénouement du contrat est fonction de l’âge qu’avait le souscripteur lors du versement des primes.

Les primes d’assurance-vie avant 70 ans

Si le souscripteur avait moins de 70 ans lors du versement des primes sur son contrat d’assurance-vie, il est fait application de l’article 990 I du CGI, qui consacre un barème d’imposition différent de celui destiné à l’actif net successoral ordinaire :

- De 0 à 152.500 € : 0 %

- De 152.501 à 700.000 € : 20 %

- Au-delà de 700.001 € : 31,25 %

En revanche, même en cas de pluralité de contrats pour une seule et même personne, ce barème propre s’applique par bénéficiaire.

Les primes d’assurance-vie après 70 ans

Par ailleurs, si le souscripteur avait plus de 70 ans lors des versements des primes sur son contrat d’assurance-vie, il convient d’appliquer l’article 757 B du CGI.

Ce dernier dispose qu’un seul abattement, d’un montant de 30.500 €, est applicable pour l’ensemble de tous les bénéficiaires.

Ce régime est donc bien moins avantageux fiscalement : il est stratégiquement optimisé de gonfler ses contrats d’assurance-vie avant l’âge de 70 ans.

D’autant plus que les sommes intègrent, par la suite, la masse successorale et sont, à ce titre, soumis aux droits de mutations à titre gratuit ordinaires.

L’application du barème de l’article 990 I du CGI est écartée dans ce cas de figure.

Tableau de la fiscalité de l’assurance-vie en cas de décès

| Primes versées avant 70 ans | Primes versées après 70 ans |

|---|---|

| Taxation à 20 % jusqu’à 700 000 € et 31,25 % au-delà, après application d’un abattement de 152.500 € par bénéficiaire (article 990 I du CGI) | Taxation aux droits de successions ordinaires, après application d’un abattement global de 30.500 € (article 757 B du CGI) |

Pour tout contrat d’assurance-vie ouvert avant le 13 octobre 1998, une fiscalité différente est applicable à l’occasion du décès du souscripteur.

Nos conseillers sont à votre disposition pour vous divulguer davantage de renseignements sur la fiscalité applicable à ce type de contrat.