Assurance-vie et succession : un atout essentiel pour la transmission

Le

Comment bien choisir son contrat d'assurance-vie ?

L’assurance-vie est l’un des placements préférés des Français car elle offre une multitude de possibilités d’optimiser son patrimoine.

Mais également la souscription d’une assurance-vie se révèle très intéressante puisqu’elle détient une fiscalité et un cadre juridique qui lui sont propres, avec des règles très favorables en matière de succession et de transmission.

Avantage fiscal de l’assurance-vie lors d’une succession

L’assurance-vie est un excellent outil pour optimiser la transmission de votre patrimoine et diminuer les droits de succession grâce à sa fiscalité avantageuse. En effet, le contrat d’assurance-vie peut, sous certaines conditions, être traité hors succession et, par conséquent, les sommes perçues par le bénéficiaire du contrat lors du décès de l’assuré sont exonérées de droits de succession.

Les bénéficiaires devront se soumettre à l’imposition spécifique prévue par les contrats d’assurance-vie.

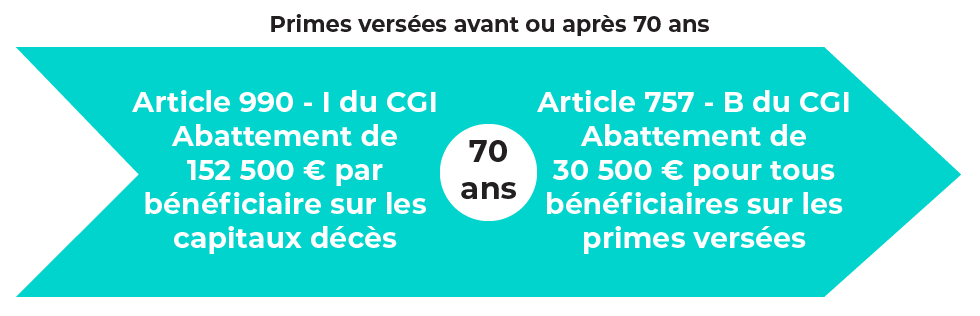

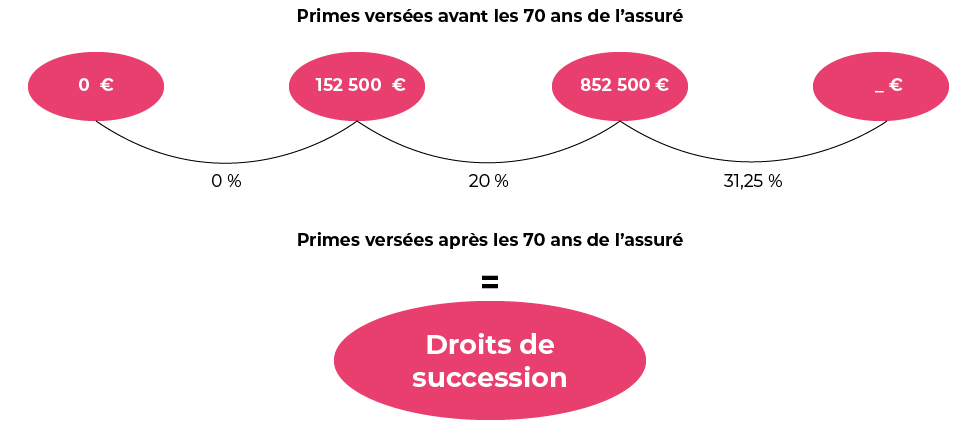

Pour les contrats souscrits à compter du 20 novembre 1991, on différencie deux types de fiscalité pour les primes versées suivant l’âge de l’assuré, et un taux de prélèvement allant de 20 % à 31,25 % en fonction des montants transmis.

| Primes versées avant le 13 octobre 1998 | Prime versées à compter du 13 octobre 1998 | |

|---|---|---|

| Primes versées avant les 70 ans de l’assuré | Pas de taxation et pas de droits de succession |

|

| Primes versées après les 70 ans de l’assuré |

|

Abattements applicables

Taux de prélèvement

Les contrats ouverts avant le 20 novembre 1991 imposent la même taxation, quel que soit l’âge de l’assuré lors du versement des primes :

| Primes versées avant le 13 octobre 1998 | Prime versées à compter du 13 octobre 1998 |

|---|---|

| Pas de taxation et pas de droits de succession |

|

Choix du bénéficiaire et bénéficiaires exonérés

Le bénéficiaire est la personne qui reçoit les fonds du contrat d’assurance-vie au décès du souscripteur. Il est désigné dans la clause bénéficiaire du contrat ou il faut se référer au testament de l’assuré.

Le choix du bénéficiaire peut se réaliser à tout moment avant le dénouement du contrat.

L’assureur versera les capitaux au dernier bénéficiaire désigné par le souscripteur. Ce choix est libre et le nombre de bénéficiaires n’est pas limité, cependant ils doivent être déterminés, pas nécessairement nominés mais identifiables en temps voulu. Le bénéficiaire peut être une personne physique tout comme une personne morale.

Exemple de clause type : mon conjoint, à défaut mes enfants, à défaut mes héritiers.

Si aucun bénéficiaire n’est identifiable, les capitaux décès retournent dans la succession de l’assuré défunt, d’où l’importance de la rédaction de cette clause bénéficiaire.

L’assurance-vie est à privilégier pour transmettre un patrimoine à une personne éloignée ou un ami grâce à sa fiscalité avantageuse qui ne rentre pas dans la masse successorale du défunt (en succession, plus le degré de parenté est éloigné et plus les droits de succession sont élevés, jusqu’à 60% pour des personnes n’ayant aucun lien de parenté).

Certains bénéficiaires, désignés par clauses bénéficiaires ou par testament, sont exonérés de toute taxation, c’est le cas pour :

- le conjoint survivant

- le partenaire de PACS

- le frère ou la sœur, sous conditions (être célibataire, veuf, divorcé ou séparé de corps, et qu’au décès du souscripteur, âgé de plus de 50 ans ou atteint d’une infirmité l’empêchant de subvenir à ses besoins, il ait habité avec le défunt pendant les 5 années précédant le décès).

Une souplesse dans la transmission

À l’inverse de la donation qui entraîne par nature un dessaisissement du bien donné, l’assurance-vie permet l’anticipation de la transmission du patrimoine en conservant la libre disposition du capital et en diminuant les droits de succession.

En effet, cette souplesse et l’aspect pratique de l’assurance-vie permettent d’utiliser les sommes sur le contrat durant son vivant, par le biais de rachats, et de transmettre le montant restant hors succession au moment du décès, grâce à sa fiscalité particulière et avantageuse.

Autre avantage important, comme la transmission du capital se déroule hors succession, les sommes présentes sur le contrat d’assurance-vie du souscripteur ne sont soumises ni aux règles de dévolution successorale ni à celles de la réduction pour atteinte à la réserve des héritiers de l’assuré. Il est donc possible par le biais d’un contrat d’assurance-vie d’avantager le bénéficiaire qui peut être un tiers, au détriment des héritiers réservataires.

Attention, il est important de savoir que si le montant des primes versées représente une part essentielle du patrimoine du souscripteur du contrat, elles peuvent être considérées comme des primes manifestement exagérées. Par conséquent, les juges peuvent considérer que le souscripteur avait l’intention de déshériter certaines personnes normalement protégées (héritiers réservataires), alors ils l’imposeront, mais la partie qu’ils estiment excessive réintégrera la masse successorale.

L’œil patrimonial de gestiondepatrimoine.com

L’assurance-vie est un outil indispensable dans la transmission de votre patrimoine, quel que soit le degré de parenté, la taxation est identique et limitée à 20 % (ou 31,25 % au-delà de 852 500 €) pour toutes primes versées avant 70 ans, avec une possibilité de transmettre sans aucune taxation 152 500 € par bénéficiaire.

Ainsi un couple avec deux enfants pourra transmettre plus de 600 000 € sans droits de succession (152 500 x 4) !