Comment réduire 10 000 euros d’impôt par an ?

Le

Réduction d’impôt, quel mécanisme de défiscalisation IR choisir ?

Vous payez 10 000 € d’impôt ou plus et vous souhaitez diminuer totalement ou partiellement cette fiscalité ?

L’Etat a mis en place de nombreux dispositifs qui donnent droit à une réduction de votre impôt sur le revenu.

Au sein de cet article, nous vous présenterons certaines de ces solutions.

Mais, dans un premier temps, il paraît opportun de rappeler certaines règles et erreurs courantes en matière d’impôt sur le revenu.

En effet, avant de défiscaliser, il est important de vérifier que votre déclaration d’impôt est correctement réalisée.

Les rappels de base

La réalisation de sa déclaration d’impôt peut s’avérer extrêmement complexe ou laborieuse pour certains.

De multiples erreurs ou oublis sont présents dans les déclarations d’impôt.

Il est donc important de faire un point sur ce sujet avant d’évoquer des solutions de défiscalisation.

Car vous n’imaginez pas le gain fiscal que certains contribuables ont pu économiser, uniquement en corrigeant leur déclaration d’impôt !

Et oui, parfois, un simple ajustement est tout aussi efficace qu’une solution complexe !

Voici une liste non exhaustive des erreurs les plus courantes :

Le nombre de parts

Le nombre de parts est fixé en fonction de la situation de famille (marié, pacsé, etc), du nombre d’enfants considérés comme à sa charge ainsi que de certaines situations particulières (personne seule, titulaire d’une pension d’invalidité, etc).

Dans le cas où votre enfant réside en garde alternée au domicile de chacun de ses parents, vous pouvez vous partagez l’avantage global de quotient familial lié à l’enfant.

Exemple: votre enfant représente 0.5 part.

En garde alternée, vous allez chacun pouvoir déclarer 0.25.

Pensez à compléter la bonne case car il n’est pas possible qu’un enfant soit simultanément à la charge exclusive de deux foyers fiscaux.

Un autre oubli est susceptible de vous faire payer plus d’impôts que prévu.

Si vous êtes célibataire, divorcé ou séparé, sachez que vous avez la possibilité de cocher la case “ parent isolé ” qui vous permettra de bénéficier d’une majoration de part.

Pour cela, vous devez respecter certains critères : vivre seul et avoir votre enfant à charge/rattaché.

Cette situation s’apprécie annuellement et la case n’est pas pré-cochée sur votre déclaration d’impôt donc pensez à la cocher si vous êtes dans ce cas.

Les pensions alimentaires

En matière de pension alimentaire, les erreurs sont multiples !

Tout d’abord, si vous ou un membre de votre foyer fiscal percevez une pension alimentaire, pensez à déclarer ce montant dans la rubrique “Vos revenus”.

Inversement, si vous versez une pension alimentaire, n’oubliez pas de la déclarer dans la partie des charges déductibles.

En fonction du type de pension (versée à un enfant majeur, enfants mineurs, etc) les cases ne seront pas les mêmes.

De plus, n’oubliez pas que vous ne pouvez pas rattacher un enfant majeur pour bénéficier d’une majoration de part et en plus déduire la pension alimentaire que vous lui versez.

La garde d’enfant

Sachez que les frais engagés pour la garde des enfants de moins de 6 ans à l’extérieur du domicile ouvrent droit à un crédit d’impôt égal à 50% des sommes versées.

Seules les sommes réellement payées doivent être indiquées ; les aides publiques ou salariales ne doivent pas être prises en compte.

De même, vous ne devez pas indiquer les frais de nourriture, activités extérieures (ou autre) de votre enfant. Seuls les frais de garde sont à prendre en compte.

De plus, le montant des dépenses est plafonné par enfant.

En présence de plusieurs enfants, il est important de ne pas regrouper le montant des dépenses sur une seule et même case mais de bien diviser en fonction du nombre d’enfants, pour ne pas perdre une partie de votre crédit d’impôt.

Les frais de scolarité

L’enfant que vous avez à votre charge ou qui est rattaché vous permet de bénéficier d’une réduction d’impôt pour frais de scolarité.

Celle-ci peut aller de 61 € à 183 € selon le niveau d’étude de votre enfant (collège, lycée ou enseignement supérieur).

Les reports de réductions et de déficit

La complexité de la déclaration d’impôt et des différents dispositifs de défiscalisation ainsi que le décalage d’une année entre les différentes déclarations font qu’il est parfois difficile de s’y retrouver.

Sachez cependant que de multiples déductions, réductions et crédits d’impôt sont susceptibles d’être reconduits ou reportés sur les années futures.

Il est donc important de bien regarder la fin de votre dernier avis d’impôt pour ne pas oublier des éléments qui pourraient venir diminuer votre imposition.

Voici plusieurs éléments souvent oubliés : la CSG déductible, les réductions d’impôt Pinel à reporter d’une année sur l’autre, le déficit foncier non consommé, etc.

Choix entre la flat tax et le barème progressif

Depuis 2018, les revenus de capitaux mobiliers (revenus de vos livrets bancaires fiscalisés, dividendes, etc) et les plus-values mobilières peuvent, selon votre choix, être soumis à la flat tax (taux de 12.8% + prélèvements sociaux de 17.2%) ou au barème progressif de l’impôt (votre tranche marginale d’imposition + prélèvements sociaux de 17.2%).

En fonction de votre TMI, il sera plus judicieux d’opter pour la flat tax ou pour le barème progressif.

Plus votre TMI est importante, plus la flat tax est intéressante.

Inversement, pour quelqu’un avec une faible TMI, l’option pour le barème progressif est plus adéquate.

Par défaut, c’est la flat-tax qui s’appliquera.

Cependant, si vous souhaitez opter pour le barème progressif, il convient de l’indiquer dans votre déclaration d’impôt dans la catégorie des “revenus de capitaux mobiliers”.

Attention sur ce point, lorsque vous faites votre déclaration en ligne, l’administration fiscale ne joue pas forcément en votre faveur sur ce sujet. Il est important de regarder votre propre situation fiscale chaque année pour déterminer l’option la plus avantageuse.

Vous l’aurez compris, réaliser votre déclaration d’impôt peut vite s’avérer extrêmement fastidieux et complexe.

Avant d’envisager de souscrire un investissement pour diminuer votre imposition, sachez que votre conseiller en gestion de patrimoine peut vous accompagner dans la réalisation de votre déclaration d’impôt sur le revenu.

Ses connaissances en la matière lui permettront d’éviter tous les pièges, les erreurs et les oublis.

Déclarer correctement peut, en soi, être un outil pour limiter votre impôt.

Et si les quelques points d’attention évoqués ci-dessus vous concernent, sachez qu’un conseiller en gestion de patrimoine peut aussi vous accompagner dans la correction de vos déclarations.

En effet, vous avez jusqu’au 31 décembre de la 2ème année suivant celle de la réception de votre avis d’impôt pour effectuer des rectifications auprès de l’administration fiscale.

Si malgré tous ces éléments vous estimez que votre impôt est toujours trop important alors des outils de défiscalisation existent.

Réduire 10 000 € d’impôt : les solutions financières

Dans cette partie, nous vous présenterons deux placements financiers totalement différents: le plan épargne retraite et le Girardin industriel.

Notez toutefois que, généralement, les investissements financiers de défiscalisation ont pour caractéristique d’être “one shot”, ce qui signifie que l’économie d’impôt générée ne s’étale pas sur plusieurs années mais uniquement sur l’année de mise en place.

Si vous souhaitez avoir une économie d’impôt sur plusieurs années, il vous faudra renouveler l’opération annuellement.

Le PER, pour préparer votre retraite

Le plan épargne retraite (PER) est un contrat retraite né de la Loi Pacte en 2019.

Il a pour vocation à remplacer tous les anciens contrats retraite : PERP, Madelin, article 83, etc.

Le PER est un placement de capitalisation qui vous permettra de constituer un capital pour la retraite tout en bénéficiant d’un avantage fiscal à l’entrée.

En effet, vous avez la possibilité d’effectuer sur ce contrat des versements qui seront déductibles de votre impôt sur le revenu.

L’avantage fiscal généré par ces versements dépend de votre tranche marginale d’imposition (TMI).

Plus votre TMI est élevée, plus le gain fiscal généré le sera aussi.

A titre d’exemple, une personne qui possède une TMI à 41% effectue cette année un versement de 10 000 € sur son PER. L’économie d’impôt générée sera de 4 100 € (10 000 x 41%).

La déduction tirée des versements sur le PER a pour avantage de ne pas être soumise au plafonnement des niches fiscales de 10 000 €.

Sachez toutefois que les versements déductibles sont soumis à un plafond propre lié au montant de vos revenus.

Mais pas de panique, cette limite peut s’avérer relativement haute car tous les membres du foyer fiscal peuvent bénéficier de leur propre plafond (monsieur, madame et les enfants).

De plus, vous avez la possibilité d’utiliser le plafond de l’année N ainsi que celui des 3 dernières années s’ils n’ont pas été consommés.

Vous pouvez retrouver vos plafonds sur la dernière page de votre avis d’impôt.

Pour finir, comme évoqué précédemment, en plus de l’avantage fiscal généré par vos versements, le PER permet de générer un capital pour la retraite.

Et à l’inverse des anciens contrats retraite, le PER offre la possibilité de liquider le contrat en rente ou en capital, ce qui vous offre une liberté bien plus importante pour réutiliser ces sommes.

Le Girardin industriel : défiscalisation one shot

Le Girardin industriel est un dispositif de défiscalisation sous forme de réduction d’impôt.

Il permet de gommer votre imposition en investissant dans l’économie d’Outre-mer.

Le but est simple, vous investissez au sein d’une société de portage.

Celle-ci loue du matériel à des entreprises locales, pendant 5 ans, pour réaliser leur activité professionnelle.

A son terme, la société exploitante devient propriétaire du matériel pour un prix symbolique.

En fonction du montant de votre versement, vous bénéficiez d’une réduction d’impôt plus ou moins importante.

Notez que le Girardin industriel est le seul placement de défiscalisation qui offre un taux de réduction d’impôt plus important que votre investissement de départ.

De plus, si vous investissez en début d’année, sachez que le rendement de votre investissement sera plus important car l’avance de trésorerie est plus longue.

Techniquement, sur une année, vous allez payer à la fois le prélèvement à la source mais aussi l’apport en Girardin industriel. Ce n’est que l’année suivante, lors de la déclaration d’impôt sur le revenu de N-1, que vous allez pouvoir imputer cette réduction d’impôt et percevoir un remboursement pour le trop perçu lié au prélèvement à la source.

Un des points forts du Girardin industriel est le montant d’économie d’impôt que vous pouvez générer car, en plus du plafonnement des niches fiscales de droit commun (10 000 €), le Girardin s’impute aussi sur le plafond spécifique aux investissements Outre-Mer de 8 000 € ; soit un total de 18 000 € !

A cela, s’ajoute un autre élément favorable : le montant de la réduction d’impôt retenue pour le calcul du plafonnement est le montant net de rétrocession au locataire.

Concrètement, cela signifie que vous pouvez prétendre à une réduction d’impôt maximale de 52 941 € par an !

Pour exemple :

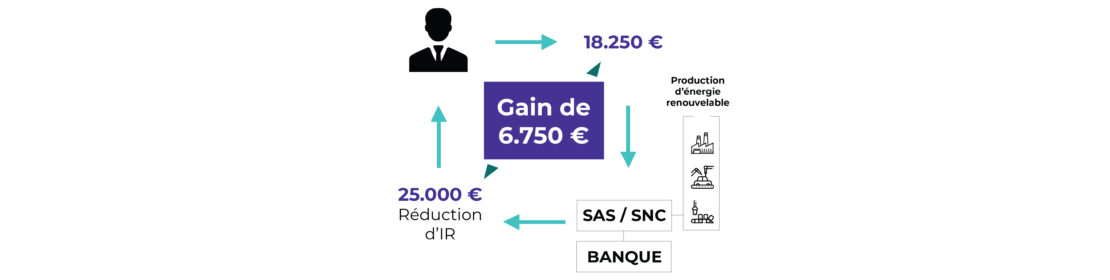

Si vous réalisez un investissement en Girardin industriel de 18 250 €, vous allez pouvoir bénéficier d’une réduction d’impôt de 25 000 € alors même que le montant de la réduction d’impôt soumis au plafonnement des niches fiscales est de 11 000 € (taux de rétrocession de 56%).

Puisque l’investissement fonctionne d’une année sur l’autre, il est très facile de moduler le montant en fonction de l’évolution de votre imposition.

Cependant, ce dispositif ne constitue pas une stratégie de défiscalisation à long terme car il ne permet pas réellement de construire un patrimoine si vous ne réemployez pas le gain fiscal dans d’autres placements.

Afin de s’inscrire dans une démarche long terme en matière de défiscalisation, il conviendra de se tourner vers des investissements immobiliers.

Les solutions immobilières pour défiscaliser 10 000 euros

A l’inverse des solutions financières, les investissements de défiscalisation immobilière s’étalent sur plusieurs années. En fonction du type de solution, vous allez pouvoir cumuler l’économie fiscale avec l’effet de levier du crédit.

Les SCPI fiscales

Les SCPI sont des véhicules de placement collectif qui ont pour objet exclusif l’acquisition et la gestion d’un patrimoine immobilier locatif grâce à l’émission de parts dans le public.

Les SCPI fiscales sont des véhicules à part entière, elles ont pour vocation d’investir dans de l’immobilier de défiscalisation tout comme un investisseur pourrait le faire en direct.

Ainsi, il existe des SCPI Pinel, Malraux, déficit foncier, etc.

Evidemment, l’avantage fiscal généré dépendra du type de SCPI : déduction d’impôt avec le déficit foncier, réduction d’impôt avec le Pinel, etc.

De même, la période d’engagement variera elle aussi en fonction du choix.

Pourquoi investir dans des SCPI fiscales ?

Car il s’agit d’un placement accessible pour une faible somme et que vous pouvez adapter le montant en fonction de votre situation fiscale et des besoins de défiscalisation.

A l’inverse d’un bien immobilier où vous devrez investir sur plusieurs centaines de milliers d’euros, ici, vous pouvez réaliser un simple apport de 50 000 €.

Il faut bien comprendre que les SCPI de défiscalisation n’ont pas pour but principal de vous distribuer des revenus.

Le rendement est extrêmement faible (2% par an) comparé à des SCPI de rendement (moyenne de 4.5%).

Leur objectif est de vous permettre de bénéficier d’une baisse d’impôt.

Et au terme, la SCPI revendra l’intégralité de ses biens immobiliers pour dissoudre la société.

Vous pourrez alors bénéficier d’une potentielle plus-value immobilière.

A ce sujet, sachez qu’en matière de SCPI fiscales, en plus de la période d’engagement que vous devrez respecter pour ne pas remettre en cause votre avantage fiscal, il est important de savoir que la période de conservation des titres est généralement de 15/16 ans.

Cette période comprend la phase d’ouverture aux souscription, la sélection, l’acquisition et la rénovation des immeubles, l’engagement de location, et pour finir le délai de vente du parc immobilier et de liquidation de la société.

Il est donc important de ne pas mettre l’intégralité de ses liquidités sur ce type d’investissement car il s’agit d’un placement peu liquide.

Investir en Pinel Outre-mer

Une des solutions traditionnelles en matière d’immobilier de défiscalisation est le dispositif Pinel.

Ici, nous aborderons plus spécifiquement le Pinel Outre-mer, qui est le même type d’investissement mais dans les départements et régions d’outre-mer.

Lorsque vous investissez en Pinel, vous achetez un bien immobilier dans le neuf ou en l’état de futur achèvement, dans certaine zone géographique, qui vous permettra de bénéficier d’une réduction d’impôt.

En échange, vous devez vous engager à louer nu le logement sur une certaine période à titre de résidence principale.

Vous devez cependant respecter des conditions de ressources pour le locataire, de plus les loyers sont plafonnés et fixés par décret.

En tant que propriétaire, vous pouvez vous engager sur une durée de location de 6 ou 9 ans au choix et pouvant être prorogée jusqu’à 12 ans.

Le taux de la réduction d’impôt varie selon la durée d’engagement mais aussi selon la situation géographique de l’investissement.

Ainsi, un bien Pinel en Outre-mer bénéficie de taux de réduction bien plus important qu’un Pinel métropole.

Sur l’année 2023, un bien Pinel Outre-Mer bénéficie de taux de réduction de 21.5%, 26% ou 28.5% selon que vous vous engagiez sur 6, 9 ou 12 ans. Inversement, les taux du Pinel métropole sont de 10.5%, 15%, 17.5 %.

A titre d’exemple, pour un bien d’une valeur de défiscalisation de 300 000 € et avec un engagement de 6 ans, vous allez pouvoir bénéficier d’une réduction d’impôt de 64 500 € (soit 10 750 € sur 6 années ) pour un Pinel Outre-Mer.

Le Pinel métropole permet, quant à lui, d’avoir une réduction d’impôt de 31 500 € (5 250 € sur 6 ans). Une sacré différence !

Notez toutefois que les taux à partir de 2024 seront moins importants.

Sachez également que l’investissement Pinel est soumis au plafonnement des niches fiscales.

Mais le Pinel Outre-Mer offre un avantage complémentaire comme le Girardin industriel, il permet de bénéficier du plafond supplémentaire de 8 000 € spécialement dédié aux investissements dans les DOM TOM.

Vous pourrez donc cumuler votre investissement Pinel Outre-Mer avec d’autres outils de défiscalisation sans risquer d’être limité par le plafonnement classique de 10 000 €.

Le dispositif Malraux

Si vous payez 10 000 € d’impôt sur le revenu, l’acquisition d’un bien immobilier soumis au dispositif Malraux peut aussi s’avérer extrêmement intéressant.

A l’inverse d’un Pinel Outre-Mer, il s’agit d’un investissement dans l’ancien.

Si vous êtes amateur de belle pierre, vous serez attiré par cet immobilier situé au cœur de villes historiques.

Le dispositif Malraux permet d’investir dans un actif immobilier à rénover.

En échange, vous bénéficierez d’une réduction d’impôt égale à 22% ou 30% du montant des travaux.

Vous devez cependant vous engager à louer le bien nu à titre de résidence principale pour une durée minimale de 9 ans.

Notez toutefois qu’aucun plafond de loyer ni conditions de ressource du locataire ne sont à respecter.

Autre avantage non négligeable, le dispositif Malraux reste hors plafonnement des niches fiscales.

Vous bénéficiez de la réduction d’impôt pendant les années de restauration ou de réhabilitation du bien immobilier et non à partir de sa date d’achèvement.

L’avantage fiscal du Malraux peut produire son effet sur 7 années au maximum, dans le cas où les travaux sont répartis sur 4 ans et que vous bénéficiez du report d’imposition maximum de 3 ans.

Attention toutefois, il s’agit d’un maximum, une simulation adaptée permettra de connaître la réelle durée de l’avantage fiscal.

Défiscaliser 10 000 € : conseil patrimonial

Au cours de cet article, nous vous avons présenté une large gamme d’investissements de défiscalisation.

Sachez qu’il en existe de nombreux autres (les FCPI dans l’innovation, le SOFICA dans le cinéma, etc).

Chaque outil possède ses propres caractéristiques, ses propres règles et contraintes.

Tous les dispositifs d’optimisation fiscale ne sont pas nécessairement adaptés à votre situation.

Il convient de connaître votre horizon de placement, votre profil de risque ainsi que vos objectifs pour déterminer le placement le plus adapté.

De plus, n’oubliez jamais que défiscaliser n’est pas un objectif en soi. Il s’agit d’un outil pour tenter de répondre à d’autres objectifs plus globaux tels que l’augmentation de votre capacité d’épargne mensuelle, le développement de votre patrimoine, la préparation de la retraite, etc.

L’autre élément primordial pour déterminer le produit le plus adapté à votre situation, c’est de connaître votre situation fiscale :

- Avez-vous un revenu fixe ou variable ? Des primes qui font évoluer votre fiscalité annuellement ?

- Possédez-vous des revenus fonciers ?

- Avez-vous d’autres types de réduction ou de crédit d’impôt de type salarié à domicile ou frais de garde d’enfant qui viendrait consommer une partie du plafonnement des niches fiscales ?

- Envisagez-vous une reconversion professionnelle ou de partir à l’étranger dans les années à venir ?

Autant de questions qu’il est nécessaire de se poser pour connaître le produit le plus adapté à votre situation.

Ainsi, prenez le temps de faire le point et n’investissez pas à la va-vite dans un placement de défiscalisation ; vous risqueriez de le regretter et, pire, tout ou partie de votre avantage fiscal pourrait être remis en cause.

Au terme de cet article, nous ne pouvons que vous encourager à faire appel à un professionnel de la gestion de patrimoine qui analysera votre situation fiscale initiale mais qui vous accompagnera aussi dans la recherche de l’investissement idéal.