Loi Pinel Outre-mer : investir en immobilier locatif dans les DOM-TOM

Le

Solutions de défiscalisation immobilière

Que ce soit en faveur de l’investissement immobilier ou encore du secteur industriel et commercial, nombreux sont les dispositifs fiscaux mis en place par l’Etat français qui vous permettent d’alléger la facture quand vient le temps de payer vos impôts.

Ces dispositifs, qui étaient le plus souvent centrés sur la métropole, sont aujourd’hui étendus à toute l’Outre-mer avec des avantages fiscaux souvent plus avantageux.

L’Etat cherche ainsi à répondre aux besoins grandissants des habitants de l’Outre-mer, en matière de logement ou d’emploi.

Mais quels sont ces différents dispositifs de défiscalisation ? A quel type d’investisseurs sont-ils destinés ? Et à quels avantages fiscaux donnent-ils droit ?

Nous nous attarderons plus en détail sur l’investissement Pinel Outre-mer.

Pour ce faire, nous reviendrons sur :

- Le dispositif

- Une simulation comparative avec un investissement en Pinel classique

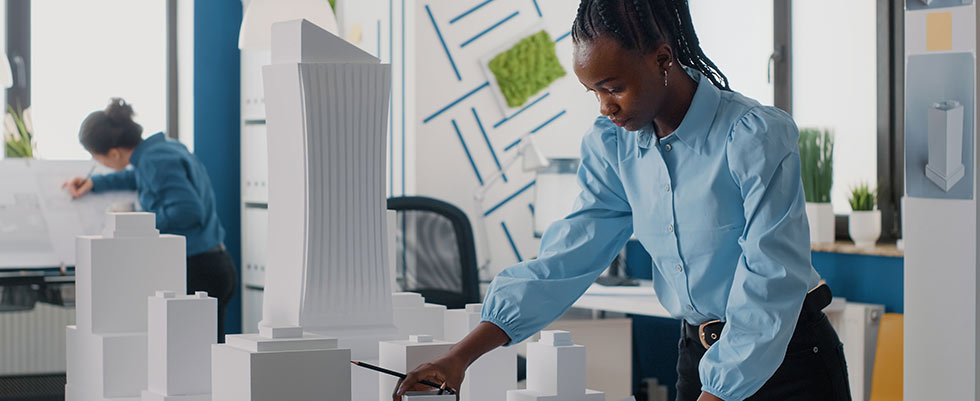

Le dispositif Pinel Outre-mer

Prolongement Outre-mer du dispositif Pinel que nous connaissons en métropole, la loi Pinel Outre-mer vous permet d’investir dans la pierre mais aussi de bénéficier de réductions d’impôts plus importantes.

Ici, l’objectif poursuivi par l’Etat est la construction de nouveaux logements en Outre-mer afin relancer l’investissement locatif et de répondre à une demande grandissante sur ce type de biens.

Ce dispositif s’adresse donc en priorité aux particuliers qui souhaitent investir dans les départements et collectivités d’Outre-mer.

Les avantages fiscaux en Pinel Outre-mer

La durée de l’engagement de location fait varier la réduction qui sera applicable :

- 23 % pour un engagement de 6 ans,

- 29 % pour un engagement de 9 ans (ou de 6 ans prorogé une fois),

- 32 % pour un engagement de 12 ans (9 ans prorogé une fois ou 6 ans prorogé deux fois).

Le plafonnement des niches fiscales fait lui aussi l’objet d’une modification et est augmenté à 18 000 €.

Cela représente un réel changement vis-à-vis du Pinel classique que nous pourrons étudier par la suite.

Cet avantage fiscal est toutefois limité :

- 2 investissements par an maximum ;

- un montant total des investissements de 300.000 € par an ;

- un prix au mètre carré de 5.500 €.

Les investisseurs sont aussi soumis à un certain nombre d’obligations que vous pouvez retrouver en détail dans notre guide Pinel Outre-mer.

Avec ce dispositif, l’investissement est réalisé :

- dans un bien immobilier (valeur refuge) ;

- sur un marché ou la demande est supérieure à l’offre ;

- en bénéficiant d’une réduction d’impôt sur le revenu qui vient sensiblement augmenter le rendement dudit bien.

Pour mieux percevoir les avantages qu’un investisseur pourrait retirer d’un tel investissement, nous avons réalisé un comparatif des deux dispositifs : « Pinel classique » et « Pinel Outre-mer ».

Comparatif loi Pinel et loi Pinel Outre-mer

Chacun des deux dispositifs présente des forces et faiblesses que nous avons essayées de synthétiser pour vous dans ce tableau.

| Critère de comparaison | Pinel | Pinel Outre-mer |

|---|---|---|

| Réduction d’impôt |  | |

| Plafonnement des niches fiscales |  | |

| Variété du catalogue de programmes |  | |

| Plafonnement des loyers |  |  |

| Contraintes de ressources du locataire |  |  |

| Accessibilité du bien |  |

Deux visions sont donc en concurrence et conviendront à tel ou tel type d’investisseur.

Un investisseur qui recherche un investissement proche de chez lui, avec un choix assez large, préfèrera le Pinel classique.

Au contraire, si ces critères ne sont pas essentiels et que l’investisseur recherche avant tout un gain fiscal substantiel, la loi Pinel Outre-mer conviendra peut-être mieux.

La réduction d’impôt en loi Pinel Outre-mer

Mais alors quels sont les avantages fiscaux à investir en Outre-mer ?

C’est ce que ces différents tableaux mettent en évidence, en comparant les montants investis et les réductions afférentes à tel ou tel type d’investissement.

| Engagement de location | Pinel | Pinel Outre-mer |

|---|---|---|

| 6 ans | 12 % (10,5 %) | 23 % (21,5 %) |

| 9 ans | 18 % (15 %) | 29 % (26 %) |

| 12 ans | 21 % (17.5 %) | 32 % (28.5 %) |

Entre parenthèse se trouvent les nouveaux taux applicables en 2023.

- Réduction d’impôt globale :

| Pinel | Pinel Outre-mer | |||||

|---|---|---|---|---|---|---|

| Montant investi | 6 ans | 9 ans | 12 ans | 6 ans | 9 ans | 12 ans |

| 100 000 € | 12 000 € | 18 000 € | 21 000 € | 23 000 € | 29 000 € | 32 000 € |

| 200 000 € | 24 000 € | 36 000 € | 42 000 € | 46 000 € | 58 000 € | 64 000 € |

| 300 000 € | 36 000 € | 54 000 € | 63 000 € | 69 000 € | 87 000 € | 96 000 € |

- Réduction d’impôt annuelle :

| Pinel | Pinel Outre-mer | |||||||

|---|---|---|---|---|---|---|---|---|

| Montant investi | 6 ans | 9 ans | 12 ans * | 6 ans | 9 ans | 12 ans * | ||

| 9 ans | 3 ans | 9 ans | 3 ans | |||||

| 100 000 € | 2 000 € | 2 000 € | 2 000 € | 1 000 € | 3 833 € | 3 222 € | 3 222 € | 1 000 € |

| 200 000 € | 4 000 € | 4 000 € | 4 000 € | 2 000 € | 7 667 € | 6 444 € | 6 444 € | 2 000 € |

| 300 000 € | 6 000 € | 6 000 € | 6 000 € | 3 000 € | 11 500 € | 9 667 € | 9 667 € | 3 000 € |