Constituez-vous un patrimoine et défiscalisez avec la loi Pinel

Le

Solutions de défiscalisation immobilière

Il existe des dispositifs de défiscalisation immobilière dont l’objectif principal est de favoriser l’investissement immobilier.

Dans ce cadre-là, la loi Pinel a été introduite par la ministre Sylvia Pinel en septembre 2014 et succède ainsi au dispositif Duflot.

Quel est l’objectif de la loi Pinel ?

L’objet de la loi Pinel est avant tout de favoriser les investissements immobiliers pour rendre ce marché pérenne dans le temps.

Comment fonctionne la réduction d’impôt ?

Le dispositif Pinel est encadré par un texte de loi officiel et introduit dans le code général des impôts à l’article 199 novovicies.

Pour bénéficier des avantages de la loi, il faut répondre à plusieurs dispositions attenantes à plusieurs aspects :

Le bien immobilier : il doit s’agir d’un bien neuf ou en l’état futur d’achèvement voire une rénovation complète, si les logements ne sont pas neufs. Il doit être situé dans une des 5 zones éligibles : À bis, A, B1, B2 ou C (uniquement par dérogation). Les zones ne se trouvent pas toutes uniquement sur l’état français métropolitain, il y a aussi Mayotte, la Guyane, la Réunion, la Guadeloupe et Martinique qui sont toutes en zone B1.

pour connaitre la zone dans laquelle se trouve le bien faisant l’objet du dispositif, vous pouvez vous en référer au lien suivant :

https://www.service-public.fr/simulateur/calcul/zonage-abc

Le locataire : le revenu fiscal de référence (tenant compte des ressources des contribuables) du foyer doit respecter un certain montant en fonction des zones d’implantation du logement :

| Composition du foyer fiscal | Zone A bis | Zone A | Zone B1 | Zone B2 | Zone C |

|---|---|---|---|---|---|

| Célibataire | 38 465 € | 38 465 € | 31 352 € | 28 217 € | 28 217 € |

| Couple | 57 489 € | 57 489 € | 41 868 € | 37 681 € | 37 681 € |

| Famille | 75 361 € | 69 105 € | 50 349 € | 45 314 € | 45 314 € |

La location : Il doit s’agir d’une location à titre de résidence principale pour les locataires survenant au plus tard dans les 1 an de l’achèvement du bien ou de son acquisition par le propriétaire. Par exemple, si le bien est acquis en janvier 2019, la location doit intervenir entre janvier 2019 et janvier 2020.

Les loyers : pour être éligibles au dispositif Pinel, les loyers ne doivent pas dépasser un certain plafond mensuel en fonction de la zone d’implantation du bien :

| Zone d’implantation | Plafond du loyer au m² |

|---|---|

| A bis | 17.43 € |

| A | 12.95 € |

| B1 | 10.44 € |

| B2 | 9.07 € |

Une fois les conditions validées, il faut tenir compte de deux plafonds au-dessus desquels la réduction d’impôt ne sera pas applicable :

- la réduction ne pourra s’appliquer que sur la part inférieure ou égale à un investissement de 300 000 €,

- le second plafond concerne la superficie où la réduction ne peut dépasser 5 500 € par m² par an.

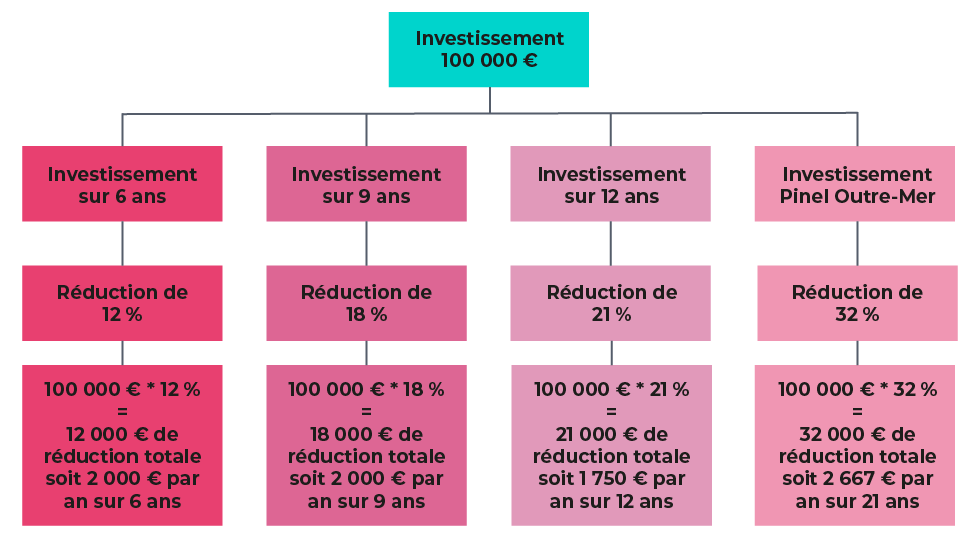

Ensuite, un taux de réduction sera appliqué en fonction de la durée d’engagement de la location :

- 12 % pour une durée de 6 ans,

- 18 % pour 9 ans.

Il est possible de prolonger la durée de l’engagement pour arriver à un maximum de 12 ans.

Par exemple, avec un engagement pris de 6 ans, vous pouvez le prolonger une fois de 3 ans et donc atteindre une durée d’engagement de 9 ans. Avec un engagement initial de 9 ans, vous pouvez aussi prolonger de 3 ans, une fois aussi, et atteindre une durée de 12 ans.

Cette prolongation de 3 ans fait profiter d’un taux de réduction supplémentaire de 3%.

Il est donc possible d’avoir un taux de réduction de 21 % pour un engagement sur 12 ans.

En prenant en compte l’investissement maximum de 300 000 € faisant bénéficier de la réduction, il est possible de faire une économie d’impôt de 63 000 €.

Vous souhaitez faire une simulation gratuite et connaitre toutes les conditions pour bénéficier du dispositif selon votre investissement : nous contacter

Pourquoi investir en Pinel ?

Investir dans le Pinel peut être la solution à plusieurs objectifs distincts :

- diminution de son imposition avec une réduction d’impôts qui varie en fonction de la durée d’engagement ou de la localisation du bien immobilier comme l’investissement Pinel Outre-mer,

- détention d’un bien immobilier → valorisation de son patrimoine,

- complément de retraite dû aux loyers perçus de la location.

Exemple de réduction d’impôts pour 100 000 € investis en Pinel

Avantages et inconvénients

| Avantages | Inconvénients |

|---|---|

| Avec la loi Pinel, le gouvernement a donné la possibilité pour le propriétaire de louer son logement à ses descendants ou ascendants (comme les enfants ou parents). Ceci peut être une manière de préparer sa retraite ou bien sa succession. De plus, la possibilité d’acheter un bien grâce à un emprunt va permettre de se constituer un patrimoine sans apport initial. | L’avantage de cet investissement locatif, prévu notamment par la réduction d’impôt, doit être pris en compte dans le plafonnement général des niches fiscales pour la détermination des réductions d’impôt totale, ce qui peut devenir un inconvénient. En effet, ce plafonnement doit être notifié à l’administration fiscale dans la déclaration d’impôt. Il est possible de contacter le centre des finances publiques pour savoir quels éléments sont pris en compte dans ce plafonnement par déduction et à quelle réduction d’impôts vous êtes éligible. |

L’œil patrimonial de gestiondepatrimoine.com

Avant de se lancer dans un tel investissement, il faut bien étudier son projet, notamment le marché locatif local, et envisager, dès le début, la revente par une étude des prix dans l’ancien. En effet, un investissement en Pinel est un investissement immobilier dont le principal risque est de ne pas trouver de locataire ou encore d’avoir des difficultés de revente à terme.

Être accompagné est alors un réel avantage et vous permet d’anticiper tous les risques liés aux investissements ou à la location. Cela peut aussi se traduire par une aide personnalisée et recentrée sur votre projet et vos envies.