Quelles sont les stratégies d’investissement d’un fonds de Private Equity ?

Le

Private Equity

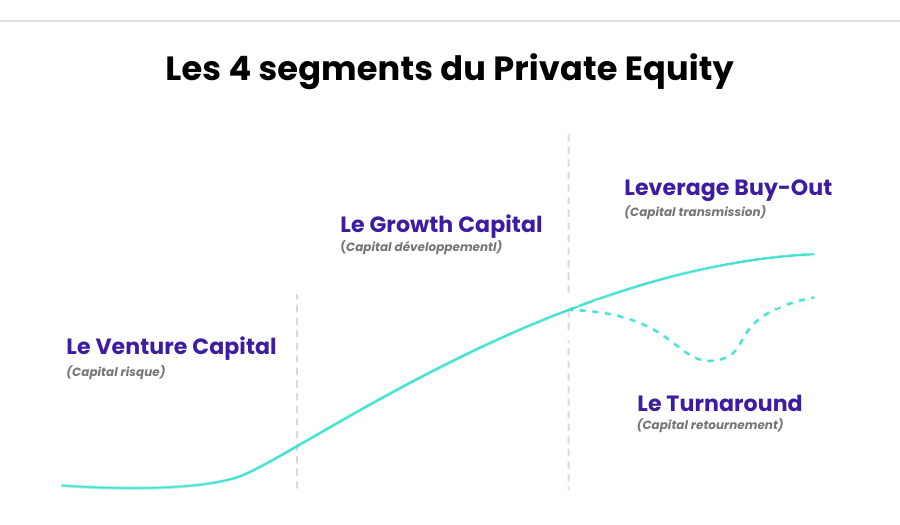

Les fonds de Private Equity utilisent quatre principales stratégies d’investissement pour créer de la valeur et générer des rendements attractifs :

- Le capital-risque,

- Le capital-développement,

- Le capital-transmission,

- Le capital retournement

Chacune de ces stratégies cible des entreprises à différents stades de leur développement et présentent un profil rendement/risque spécifique.

Au-delà de ces stratégies de base, les fonds de Private Equity s’appuient également sur différents leviers pour valoriser leurs investissements, comme l’internationalisation, la croissance externe ou encore la transformation digitale des entreprises dans lesquelles ils investissent.

Dans cet article, nous allons détailler ces différentes approches qui permettent aux fonds de Private Equity de se positionner comme une classe d’actifs performante, capable de générer des rendements supérieurs aux marchés cotés sur le long terme.

L’investissement en capital risque (Venture Capital)

Le capital-risque, également connu sous le nom de « Venture Capital », est une stratégie d’investissement qui cible les jeunes entreprises innovantes à fort potentiel de croissance.

Cette approche est particulièrement prisée dans les secteurs de la technologie, des biotechnologies et des services numériques.

Le capital-risque intervient généralement dans les premières phases de développement des entreprises.

Le fonds cible des start-up qui ont vocation à disrupter les marchés existants et qui sont susceptibles de connaître une croissance exponentielle en peu de temps.

Cette stratégie d’investissement a pour objectifs d’obtenir des rendements élevés.

Toutefois, cette stratégie est l’une des plus risquées, au vu du grand nombre de start-up qui échouent.

Afin de limiter ce risque, les fonds de Private Equity interviennent activement dans le pilotage des start-up dans lesquelles ils investissent.

Il est intéressant de noter que les entreprises, telles que Google, Facebook ou Uber, ont toutes été soutenues à leurs débuts par des fonds de capital-risque.

L’investissement en capital développement (Growth Capital)

Le capital développement, également connu sous le nom de « Growth Capital », est une stratégie d’investissement qui cible des entreprises déjà établies et rentables, mais qui ont besoin de capitaux supplémentaires pour accélérer leur croissance.

Contrairement au capital-risque, le capital développement s’intéresse à des sociétés ayant déjà fait leurs preuves sur leur marché, avec un modèle économique viable et des revenus stables.

Les fonds sont utilisés pour financer :

- L’expansion géographique,

- Le développement de nouveaux produits,

- Des acquisitions stratégiques,

- L’augmentation des capacités de production.

Les investisseurs en capital développement prennent le plus souvent des participations minoritaires et interviennent peu dans le pilotage de la société, laissant ainsi le contrôle opérationnel à l’équipe de direction existante.

En revanche, les fonds de capital développement ne se contentent pas de financer les entreprises. Ils offrent aussi leur expertise stratégique et mettent à disposition leur réseau.

Le risque est généralement plus faible que le venture-capital (capital risque), car les entreprises ciblées ont déjà démontré leur viabilité.

L’investissement en capital-transmission (Leverage Buy-Out)

Le capital-transmission, plus communément connu sous le terme anglais « Leverage Buy-Out » (LBO), est une stratégie d’investissement qui consiste à acquérir tout ou partie d’une entreprise.

L’objectif de cette stratégie d’investissement est d’utiliser une combinaison de fonds propres et de dette bancaire pour l’acquisition d’entreprises dont les flux de trésorerie sont stables et prévisibles.

Contrairement au capital développement, les fonds ont une participation majoritaire ou totale dans les entreprises où ils investissent.

Leur but est d’accroître fortement la valeur de l’entreprise pendant la période de détention.

Cette stratégie est particulièrement utilisée dans le cadre de restructuration d’entreprise ou dans une volonté de cession de la part d’un ou plusieurs associés.

A noter : la réussite d’un LBO dépend de la capacité du fonds à améliorer les performances et valoriser les entreprises acquises.

L’investissement en capital retournement (turnaround investing)

L’investissement en capital retournement, également connu sous le nom de « turnaround investing », est une stratégie du Private Equity qui cible les entreprises en difficulté financière ou opérationnelle.

L’objectif principal de cette approche est de redresser des entreprises en crise, voire en faillite, pour les rendre à nouveau rentables et générer un fort rendement.

Pour cela elles sont susceptibles d’actionner divers leviers, comme :

- La restructuration financière :

- Renégociation de la dette

- Injection de nouveaux capitaux

- Cession d’actifs non stratégiques

- L’optimisation opérationnelle :

- Réduction des charges

- Rationalisation des processus

- Le repositionnement stratégique

- La digitalisation de l’entreprise

C’est l’une des stratégies de Private Equity les plus risquées, avec le capital investissement.

Le Private Equity vous intéresse, découvrez comment investir en Private Equity.

Les leviers stratégiques des fonds pour valoriser leurs investissements

Au-delà des stratégies d’investissement principales, les fonds de Private Equity ont à leur disposition plusieurs leviers pour créer de la valeur et ainsi maximiser les rendements pour les investisseurs.

Parmi ces leviers, nous allons en évoquer quatre :

- L’expansion sur un marché international,

- La croissance externe,

- La transformation digitale,

- L’investissement d’impact.

Le marché international

Cette stratégie permet aux entreprises :

- D’accéder à de nouveaux marchés pour développer significativement la croissance

- De diversifier ses marchés, pour diminuer le risque de dépendance

- De réduire les coûts de distribution et de production

- D’augmenter la valorisation de par sa dimension internationale

Le marché international représente donc un levier stratégique majeur pour les fonds de Private Equity.

Bien exécutée, cette stratégie peut accroître la valeur des entreprises en portefeuille, offrant ainsi des rendements attractifs aux investisseurs.

La croissance externe

Pour réussir à accélérer le développement des entreprises, les fonds de Private Equity utilisent le levier de la croissance externe.

Pour cela, plusieurs méthodes sont utilisées :

- L’acquisition d’entreprises concurrentielles,

- L’augmentation des offres de produits ou services,

- L’introduction dans de nouveaux marchés,

Bien exécutée, cette stratégie peut transformer rapidement une entreprise de taille moyenne en un leader de son secteur, générant ainsi de la valeur pour les investisseurs.

La digitalisation

La transformation digitale est devenue un levier stratégique incontournable pour les fonds de Private Equity dans leur quête de création de valeur.

Cette approche consiste à intégrer les technologies numériques dans tous les aspects des entreprises, transformant fondamentalement leur productivité et leur stratégie opérationnelle.

L’investissement d’impact

Depuis quelques années maintenant, un nouveau levier stratégique est utilisé : l’investissement d’impact.

Ce levier répond à une demande croissante des investisseurs pour des placements qui allient performance financière et impact positif sur la société et l’environnement.

Cette nouvelle approche est de plus en plus considérée comme un moyen de créer de la valeur durable à long terme, tant pour les investisseurs que pour la société dans son ensemble.

À mesure que les préoccupations ESG gagnent en importance, l’investissement d’impact est appelé à jouer un rôle croissant dans les stratégies de Private Equity.