GFI : pourquoi investir dans un groupement forestier d’investissement ?

Le

Quels sont les différents placements écologiques pour diversifier ses investissements ?

Le GFI est un actif peu connu du grand public, mais propose des atouts non négligeables pour qui souhaite :

- Diversifier son patrimoine

- Réduire son impôt sur le revenu

- Transmettre son patrimoine à moindre coût

- Accroître sa part d’immobilier en limitant l’impact de l’IFI

- Investir dans un actif écologique

- Investir dans un actif décorrélé des marchés financiers

A la lecture de cet article, vous allez découvrir si le GFI est une solution pertinente dans votre stratégie patrimoniale.

Qu’est-ce qu’un GFI (Groupement forestier d’investissement) ?

Un Groupement Forestier d’Investissement (GFI) est une société civile à vocation forestière qui a pour objet la constitution, l’amélioration, l’équipement, la conservation et la gestion d’un ou plusieurs massifs forestiers.

Un GFI acquiert et gère des forêts qui disposent d’essences diversifiées plus ou moins âgées réparties en France et en Europe.

Ce fonctionnement assure une mutualisation des risques liés à la détention de forêts.

En investissant dans un GFI, vous devenez associé et propriétaire indirect des forêts qu’elle détient, proportionnellement à votre nombre de parts.

Vous n’avez aucune contrainte de gestion, celle-ci étant intégralement assurée par le gestionnaire du GFI.

Les GFI font l’objet d’une offre au public de titres financiers.

A ce titre, ils sont soumis au contrôle de l’Autorité des Marchés Financiers (AMF) qui vérifie la conformité juridique et délivre un visa d’exploitation.

Avec un faible ticket d’entrée (5 000 € environ) investir en GFI permet de placer une partie de son patrimoine dans des actifs forestiers, sans avoir un capital initial important comme pour l’achat d’une forêt en direct.

C’est un support de diversification patrimonial attractif, qui offre par ailleurs plusieurs avantages fiscaux.

Comment fonctionne un GFI ?

Le fonctionnement d’un Groupement forestier d’Investissement repose sur plusieurs acteurs clés :

- Les associés : ce sont toutes les personnes qui détiennent des parts du GFI. ils perçoivent alors une partie des revenus générés par l’exploitation forestière.

- La société de gestion : elle gère le GFI en prenant les décisions d’investissement et d’exploitation. Elle détermine la stratégie de gestion forestière en lien avec un expert forestier. Elle calcule la valeur des parts et organise la liquidité du GFI.

- L’expert forestier : il conseille la société de gestion dans la sélection et l’évaluation des forêts. Il élabore le plan simple de gestion (PSG) qui définit les coupes et travaux à réaliser.

Le cycle de vie d’un GFI se décompose en plusieurs phases :

- La constitution du patrimoine forestier est réalisée par la société de gestion, via la collecte de capitaux auprès des investisseurs, puis elle procède à l’achat de forêts sélectionnées.

- La gestion et l’exploitation des forêts : coupes de bois, entretien, reboisement, vente du bois… conformément au plan simple de gestion établi. Les revenus générés sont répartis entre mise en réserve, réinvestissement et distribution aux associés.

- La revalorisation hypothétique des parts : chaque année ou semestre, la société de gestion actualise la valeur des parts du GFI pour tenir compte de l’évolution du patrimoine forestier.

- Perception et distribution de revenus : chaque année le GFI va générer du chiffre d’affaires et le distribuer aux associés en fonction de leur quote-part dans la société

Un GFI est donc un véhicule d’investissement collectif permettant à plusieurs épargnants de se regrouper pour investir dans un patrimoine forestier diversifié et mutualisé, tout en déléguant la gestion à un professionnel.

Les différences entre le GFF et le GFI

Voici un tableau comparatif entre le Groupement Foncier Forestier (GFF) et le Groupement Forestier d’Investissement (GFI) :

| Caractéristiques | GFF | GFI |

|---|---|---|

| Date de création | 1954 | 2019 (visa AMF) |

| Forme sociale | Société civile à capital fixe | Société civile à capital variable |

| Objet social | Acquisition et gestion de massifs forestiers | Acquisition et gestion de massifs forestiers |

| Gestion | L’acheteur se porte acquéreur de parts et devient associé. | |

| Ticket d’entrée | Variable, mais généralement élevé | Faible ticket d’entrée, dès 5 000 € environ |

| Liquidité des parts | Faible | Moyenne |

| Diversification du parc forestier | Moyenne | élevée |

| Responsabilité des associés | Indéfinie | Limitée au montant des apports |

| Appel public à l’épargne | Non | Oui |

| Restriction en nombre d’investisseurs | Oui | Non |

| Public cible | Investisseurs avertis, gestion patrimoniale voire gestion familiale | Tous les investisseurs désireux de diversifier leurs produits d’épargne. |

Le GFI se distingue donc du GFF par son caractère d’appel public à l’épargne, ce qui lui confère une liquidité potentiellement supérieure et une accessibilité renforcée, en contrepartie d’une réglementation plus stricte.

Comment choisir son GFI ?

Plusieurs critères sont à prendre en compte pour sélectionner un Groupement Forestier d’Investissement adapté à votre situation et vos objectifs :

- La solidité et l’expérience de la société de gestion : il est crucial de choisir un gérant reconnu, disposant d’une solide expertise dans la gestion forestière et d’un track-record significatif. Sa capacité à exploiter les forêts efficacement et à organiser la liquidité du GFI sont des points clés.

- La qualité du patrimoine forestier : une bonne diversification des emplacements géographiques et des essences qui composent la forêt. Un bon GFI doit détenir un patrimoine de qualité et correctement diversifié pour limiter les risques.

- Les performances passées : même si elles ne préjugent pas des performances futures, l’historique des rendements et de revalorisation des parts méritent d’être étudiés.

- La politique d’investissement et d’exploitation : la fréquence des acquisitions, le mode de sélection des forêts, la stratégie sylvicole mise en œuvre, la certification PEFC des forêts, les assurances… Autant de critères qui permettent d’apprécier la bonne gestion du GFI.

- Les conditions de souscription et de sortie : le montant minimum de souscription, l’échéance et le prix de retrait ainsi que les frais de souscription et de gestion… Si les GFI sont globalement comparables sur ces points, certains appliquent des conditions plus favorables.

Au-delà de ces critères généraux, votre choix final dépendra de vos objectifs et de votre horizon de placement et de votre situation patrimoniale globale.

Il est conseillé de se faire accompagner par un professionnel (CGP, Conseil en investissement Financier…) pour choisir le GFI le plus adapté à votre profil.

Les avantages du GFI ?

Investir dans un Groupement Forestier d’Investissement présente de nombreux avantages, à la fois sur le plan économique, environnemental et fiscal.

Droit de succession réduits

L’un des avantages majeurs du GFI réside dans sa fiscalité successorale très favorable.

Les parts de GFI bénéficient d’une exonération de 75% de leur valeur pour le calcul des droits de succession ou de donation, et ce sans limite de montant.

Voici un exemple concret.

Mr Dupont souhaite transmettre 100 000 € de parts de GFI à son fils.

Seuls 25 000 € seront soumis aux droits de donation, grâce à l’abattement de 75%.

Ces 25 000 € seront ensuite taxés au barème de droits de donation entre ascendant et descendant.

| Valeur de la part taxable | Taux (en %) |

|---|---|

| N’excédant pas 8 072 € | 5 % |

| De 8 072 € à 12 109 € | 10 % |

| De 12 109 € à 15 932 € | 15 % |

| De 15 932 € à 552 324 € | 20 % |

| De 552 324 € à 902 838 € | 30 % |

| De 902 838 € à 1 805 677 € | 40 % |

| Supérieur à 1 805 677 € | 45 % |

Soit pour notre exemple une taxation totale de 3 195 € (hypothèse où l’abattement de

100 000 € a déjà été consommé).

A noter : cet abattement de 75% ne s’applique que sur les actifs forestiers français. Il ne s’applique donc pas pour les liquidités, placements détenus au sein du GFI, ni pour les actifs forestiers étrangers.

Réduction de l’assiette IFI

Si vous êtes redevable de l’Impôt sur la Fortune Immobilière (IFI), en investissant dans un GFI vous pouvez continuer à investir en immobilier en limitant l’assiette taxable.

En effet, les parts de GFI bénéficient d’une exonération d’IFI à hauteur de 75% de leur valeur.

Ainsi, pour 100 000 € investis dans un groupement forestier, seuls 25 000 € seront pris en compte dans le calcul de l’assiette imposable à l’IFI.

Acheter des parts de GFI est une solution intéressante dans une stratégie de développement de votre patrimoine immobilier.

A noter : il est possible de bénéficier d’une exonération de 100%, dans certains GFI. Si cela vous intéresse, n’hésitez pas à nous contacter.

Réduction de l’impôt sur le revenu

La souscription de parts de GFI donne droit à un crédit d’impôt DEFI Forêt.

Le taux de ce crédit d’impôt est de 25 % des sommes investies pour l’acquisition de bois et forêts ou pour les travaux forestiers (ou 76% pour le versement de cotisations d’assurance couvrant le risque tempête ou d’incendie) avec un plafond de 12 500 € pour un couple et 6 250 € pour une personne seule.

Cet avantage fiscal est soumis au plafonnement global des niches fiscales de 10 000 €.

Le crédit d’impôt est donc une solution avantageuse pour soutenir la filière bois française tout en optimisant votre fiscalité.

A noter : certains GFI offrent une réduction d’impôt pour souscription au capital de PME. Le taux de réduction d’impôt varie entre 18 et 25% en fonction de la période de souscription au cours de l’année. Vous souhaitez en profiter ? N’hésitez pas à nous contacter.

Pourquoi investir dans un GFI ?

Au-delà des avantages fiscaux, investir dans un Groupement Forestier d’Investissement présente de nombreux intérêts patrimoniaux et extra-financiers.

Tout d’abord, le GFI permet une réelle diversification patrimoniale.

En investissant une partie de votre épargne dans les actifs forestiers, vous réduisez la corrélation de votre patrimoine avec les marchés financiers et immobiliers classiques.

C’est donc un excellent outil pour diminuer le risque global et la volatilité d’un portefeuille.

De plus, la forêt est un actif réel, tangible et peu risqué sur le long terme.

Certes, elle est exposée à certains aléas naturels (tempêtes, incendies, parasites…), mais la mutualisation opérée par le GFI et les assurances souscrites limitent fortement l’impact pour l’investisseur.

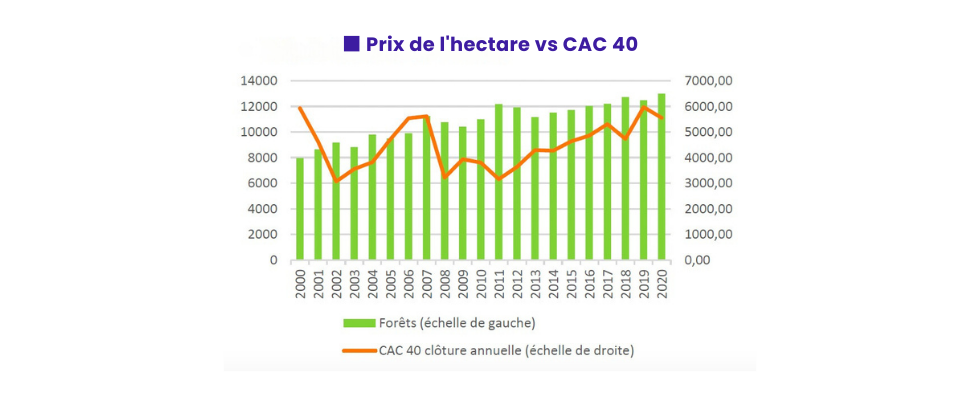

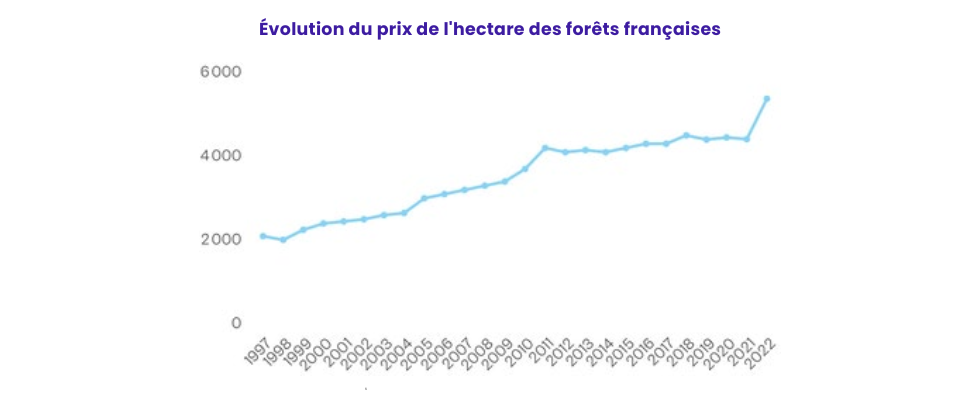

Historiquement, le prix des forêts affiche une remarquable stabilité et une tendance haussière, liée à la raréfaction de la ressource et à l’augmentation de la demande de bois.

Ensuite, n’oublions pas que la forêt est un actif écologique et durable par excellence.

En investissant dans un GFI, vous participez ainsi à l’entretien et au développement du patrimoine forestier français.

Véritable poumon vert et puits de carbone face au réchauffement climatique, les forêts jouent un rôle environnemental crucial :

- biodiversité,

- filtration de l’eau et de l’air,

- lutte contre l’érosion des sols

- …

A noter : Le GFI s’inscrit parfaitement dans le cadre d’une stratégie patrimoniale globale pour qui souhaite diversifier son patrimoine, le transmettre ou limiter sa pression fiscale.

Les idées reçues sur le GFI

Comme tout placement atypique, l’investissement dans un Groupement Forestier d’Investissement génère des idées reçues.

Nous vous proposons de déconstruire les 3 principales craintes exprimées à l’égard de ce support méconnu.

La forêt perd de la valeur à cause des tempêtes et des incendies

C’est l’une des idées reçues les plus fréquentes : les aléas naturels feraient courir un risque important au capital investi dans un GFI.

Cette crainte est largement surestimée. D’une part, tous les GFI sérieux assurent leurs forêts contre les risques de tempête et d’incendie.

En cas de sinistre, les parcelles touchées sont nettoyées et replantées grâce aux indemnités perçues.

D’autre part, n’oublions pas qu’un GFI mutualise les risques en détenant des forêts diversifiées, par leurs essences, leurs âges et leurs localisations.

Ainsi, un aléa localisé n’aura qu’un impact limité sur la valeur globale du patrimoine forestier.

De plus, à long terme, le prix des forêts a toujours affiché une tendance haussière, compensant largement les éventuels dégâts ponctuels.

Un GFI n’est pas du tout liquide

Autre idée reçue tenace : l’impossibilité de revendre ses parts de GFI avant un horizon très lointain.

Si un GFI est effectivement un placement de long terme (8 à 10 ans au minimum sont recommandés), la plupart des groupements organisent néanmoins une liquidité régulière pour leurs associés.

Concrètement, la société de gestion confronte périodiquement les ordres d’achat et de vente, permettant aux détenteurs de parts de les céder si nécessaire.

Bien sûr, la liquidité n’est pas garantie et une décote est possible en cas de forte demande de retrait. Mais en pratique, les bons GFI affichent un taux de rotation faible et honorent les demandes de retrait dans des délais raisonnables.

La liquidité est l’un des points forts des GFI par rapport à la détention en direct.

La forêt est un placement peu rentable

Enfin, certains jugent les placements forestiers peu performants, avec des rendements faibles, voire nuls.

C’est inexact.

Certes, le rendement « cash » issu des coupes de bois est souvent modeste (1 à 2% par an) et irrégulier.

Mais il faut considérer le rendement global, qui intègre aussi la revalorisation du capital.

Or, le prix des forêts augmente continûment depuis des décennies, au rythme moyen de 3% par an environ.

Cette hausse est portée par la croissance naturelle des arbres et par l’appréciation de la valeur du foncier forestier.

Mécaniquement, la valeur des parts de GFI suit la même tendance.

Au total, la performance globale (revenus + plus-value latente) d’un GFI bien géré peut atteindre 4 à 5% par an sur longue période, avec une volatilité très faible.

C’est donc un placement de fonds de portefeuille intéressant, à condition de viser le long terme.

Sans parler des avantages fiscaux (IR, IFI, transmission), qui dopent encore la rentabilité réelle pour l’investisseur.

Alors, convaincus par le GFI ?

Si les idées reçues ont la vie dure, un examen objectif des caractéristiques de ce placement montre qu’il a de vrais atouts à faire valoir.

Pour peu que l’on en comprenne bien le fonctionnement et que l’on en accepte les contraintes, c’est une solution de diversification originale et performante.