Le régime de l’apport-cession de titres à une société

Le

Comment optimiser la gestion de trésorerie de votre entreprise ?

Lorsqu’une société a réalisé une plus-value, la cession des titres est soumise à l’imposition de la plus-value.

L’apport-cession de titres sociaux est alors une véritable stratégie d’optimisation fiscale consistant à apporter purement et simplement des actifs à une société en vue de réduire le coût fiscal.

Qu’est-ce que l’apport-cession ?

L’apport-cession consiste à apporter les titres d’une société à une autre société afin de bénéficier du régime de report d’imposition des plus-values tel qu’il est prévu à l’article 150-0 b Ter du CGI.

Ce dispositif permet donc d’accorder un report d’imposition des plus-values à l’occasion de l’apport de valeurs mobilières, de droits sociaux ou de titres à une société soumise à l’IS et contrôlée par l’apporteur.

Exemple d’apport-cession : Monsieur X souhaite céder les parts de sa SARL qu’il a créée en 2002 avec un capital de 8 000 €. La valeur de la société est d’aujourd’hui de 2 000 000 €. La plus-value des titres est de 1 992 000 €. En cas de cession directe des titres de la SARL au repreneur, l’imposition de la plus-value s’effectuerait au barème progressif de l’IR après abattement pour durée de détention de 85 % = base taxable de 298 800 €, soit une imposition de 114 830 €.

Si Monsieur X crée une SAS au capital de 1.992.000 € par apport de 99 % des titres de la SARL, la plus-value d’apport sera placée automatiquement en report.

Les conditions du report d’imposition des plus-values

Ce mécanisme de report d’imposition des plus-values est soumis à plusieurs conditions.

D’une part, la société bénéficiaire de l’apport doit être contrôlée par l’apporteur à la date de l’apport.

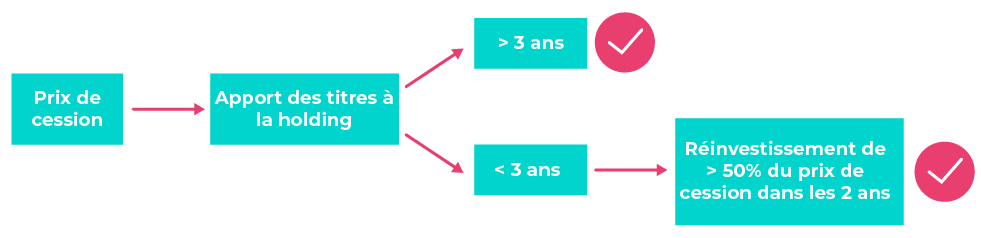

D’autre part, la cession par la holding des titres apportés doit intervenir après 3 ans.

Toutefois, si la cession des titres apportés intervient avant les 3 ans :

- le contribuable a l’obligation de réinvestir dans les 2 ans, au moins 60 % du produit de la cession dans le financement d’une activité éligible ou dans l’acquisition de titres d’une société à l’IS ;

- Détenir le réinvestissement pendant au moins 2 ans.

Pour bénéficier du report d’imposition de la plus-value :

Le réinvestissement du produit de cession des titres

Ainsi, lorsque la société bénéficiaire de l’apport cède les titres apportés avant l’expiration du délai de conservation de 3 ans, le contribuable doit procéder au réinvestissement d’au moins 60 % du prix de vente des titres dans les 24 mois, afin de ne pas perdre le bénéfice du report d’imposition.

Le réinvestissement peut prendre 3 formes :

L’investissement direct dans une activité éligible

La société bénéficiaire de l’apport qui cède les titres apportés doit utiliser le produit de cession pour financer une activité commerciale, industrielle, artisanale, libérale, agricole ou financière.

Sont exclus les remplois effectués dans des activités de nature civile ou de gestion patrimoniale telle que la gestion d’un patrimoine immobilier ou d’un portefeuille de valeurs mobilières.

En principe, le réinvestissement doit prendre la forme de l’acquisition de moyens permanents affectés à l’exploitation par la société.

Par exception, l’apport en compte courant vaut réinvestissement lorsque celui-ci a permis l’acquisition d’actifs nécessaires à l’activité sans qu’il n’y ait eu de recours à l’emprunt.

L’acquisition de titres dans une société éligible conférant le contrôle

Le réinvestissement peut prendre la forme d’une prise de participation par acquisition de titres sociaux préexistants d’une société ayant une activité éligible.

Sont exclues, les acquisitions de titres d’une société ayant une activité de nature civile de gestion patrimoniale.

L’obligation de réinvestissement n’est pas remplie par l’acquisition de titres de sociétés :

- holding,

- D’investissement,

- De capital-risque,

- D’investissement à capital variable,

- De placement à prépondérance immobilière à capital variable.

Cette prise de participation doit avoir pour effet de conférer à la société une prise de contrôle :

- Soit la majorité des droits de vote ou droits dans les bénéfices sociaux de la société,

- Soit en détenant au moins un tiers des droits de vote ou des droits dans les bénéfices et qu’aucun autre associé n’ait une fraction supérieure à la sienne

- Soit déterminer en fait les décisions prises en assemblée générale avec un ou plusieurs associés agissant de concert.

La souscription au capital d’une société soumise à l’IS

L’investissement par souscription au capital en numéraire ou à une augmentation de capital peut intégrer le quota de réinvestissement de 60 %, lorsque la société cible répond à plusieurs critères :

- Avoir une activité commerciale, industrielle, artisanale, libérale, agricole ou financière, ou avoir pour objet social exclusif de détenir des participations dans des sociétés exerçant ces activités

- Ne pas avoir pour activité la gestion de son propre patrimoine mobilier ou immobilier

- Être soumise à l’IS

- Avoir son siège social en France, dans un État de l’UE ou partie à l’accord sur l’Espace économique européen (EEE).

L’expiration du report d’imposition

Le report d’imposition prend fin en cas de :

- Cession, rachat, remboursement ou annulation par l’apporteur des titres de la holding reçus en échange de l’apport

- Cession par la holding des titres apportés avant les 3 ans sans réinvestir dans au moins 60% du produit de cession dans une activité éligible

- Transfert du domicile hors de France

Lorsque le report d’imposition est expiré, l’assiette de la plus-value figée à l’occasion de l’apport est fiscalisée. La valeur brute est retenue dans le revenu fiscal de référence du contribuable au titre de l’année d’expiration du report.

La donation de titres de la holding

En principe, la plus-value en report est purgée en cas de transmission à titre gratuit. Toutefois, la loi prévoit une absence de purge immédiate lors de la donation à un donataire ayant le contrôle de la société émettrice des titres donnés.

Si le donataire dispose du contrôle de la société émettrice des titres donnés, la donation réalise un transfert de la charge fiscale du report sur la tête du donataire, qui bénéficie d’une exonération s’il conserve les titres donnés pendant 18 mois.

La plus-value en report devient imposable chez le donataire en cas de :

- Cession des titres reçus par le donataire avant l’expiration du délai de 18 mois à compter de la donation,

- Cession des titres apportés intervenue moins de trois ans après l’apport et avant l’expiration du délai de 18 mois à compter de la donation et sans engagement de réinvestissement,

- Cession des titres apportés intervenue moins de trois ans après l’apport avec engagement de réinvestissement effectué avant la donation et que le réinvestissement dans le délai de 14 mois n’est pas satisfait.

Pour bénéficier de la purge de la plus-value après donation des titres :

La donation des titres de la holding, sous réserve du respect des conditions ci-dessus énoncées, peut donc être une solution pour transmettre son patrimoine professionnel en franchise d’imposition de la plus-value.