Comment choisir les fonds de Private Equity ?

Le

Private Equity

Vous voulez investir en Private Equity et vous vous demandez comment choisir les meilleurs fonds ?

Avec un horizon d’investissement à long terme (durée d’investissement conseillé de minimum 10 ans), les fonds Private Equity vous permettent d’investir dans des sociétés non cotées.

Chacun d’eux applique une stratégie d’investissement spécifique pour accompagner les entreprises tout au long de leur vie, que ce soit en phase de création (capital-risque), de développement (capital-développement) ou de transmission (capital-transmission).

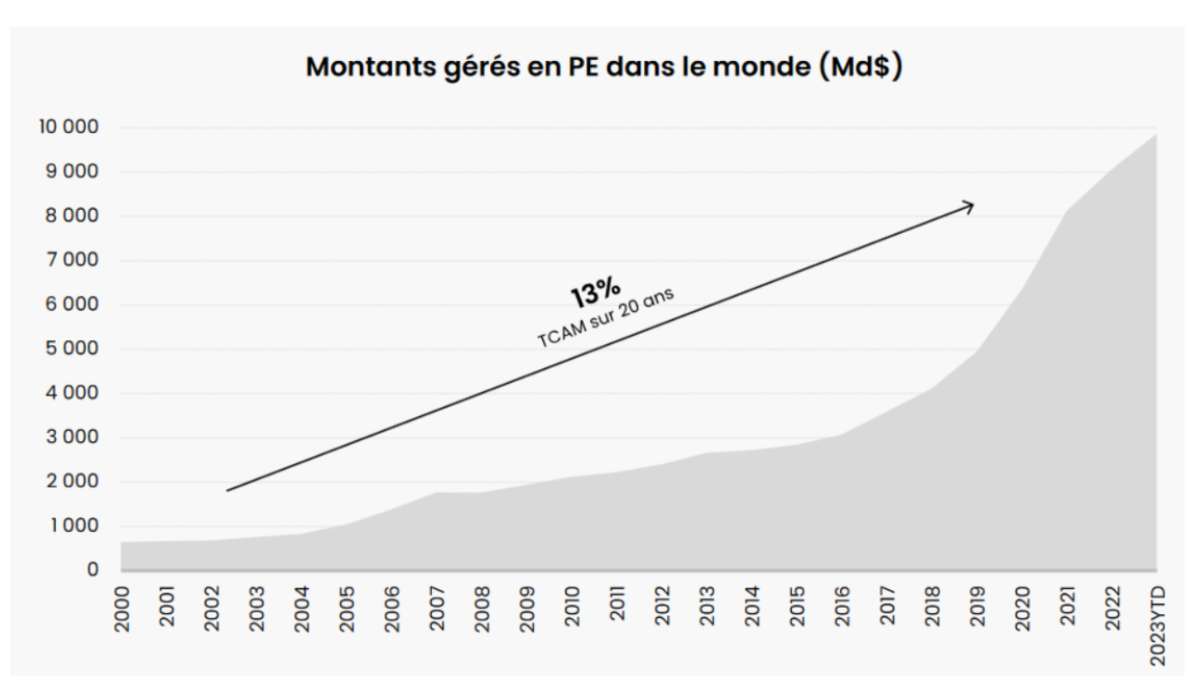

Aujourd’hui, le marché du Private Equity s’est fortement développé et est en croissance soutenue depuis plus de 20 ans.

Initialement réservé aux investisseurs institutionnels ou family office via des investissements directs dans les fonds, le “private equity” est désormais accessible aux particuliers désireux de diversifier et dynamiser leur patrimoine au travers de “fonds de fonds”.

Alors quels sont les critères à prendre en compte pour choisir concrètement un fonds de Private Equity adapté à vos moyens et à votre situation ?

Qu’est-ce qu’un fonds de Private Equity ?

Les fonds de Private Equity sont des véhicules d’investissement qui lèvent des capitaux auprès d’investisseurs pour les déployer progressivement dans des sociétés non cotées jugées à fort potentiel de croissance.

Leur objectif est de développer ces entreprises afin de dégager une plus-value significative au moment de leur cession, généralement au bout de 5 à 7 ans.

Les fonds de Private Equity n’ont pas qu’un seul objectif financier, ils apportent bien plus que des capitaux aux sociétés dans lesquelles ils investissent.

En effet, ils les accompagnent aussi en mettant à leur disposition leur expertise sectorielle et leur réseau.

Il existe plusieurs types de fonds selon les entreprises ciblées :

- les fonds de capital risque (Venture Capital) qui financent des startups en phase de démarrage

- les fonds de capital développement (Growth Capital) qui accompagnent la croissance d’entreprises plus matures

- les fonds de capital transmission (Buyout) qui facilitent la transmission ou le rachat d’entreprises établies

- les fonds de capital retournement (Turnaround) qui s’adressent à des sociétés en difficulté

A noter : la plupart des fonds de Private Equity sont souvent spécialisés dans une seule typologie de capital investissement, mais il existe quelques fonds qui interviennent sur toutes les phases d’une entreprise.

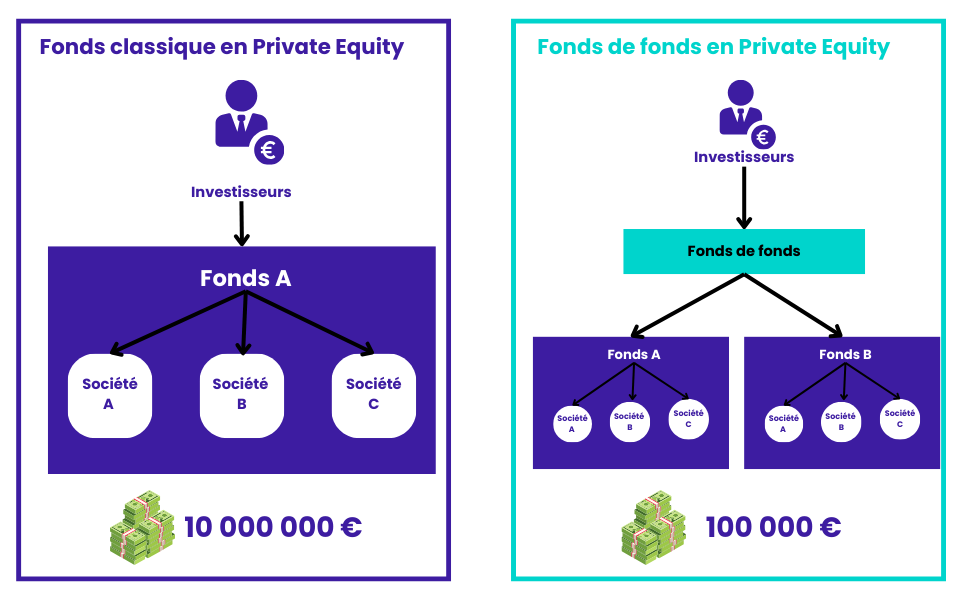

L’ouverture du Private Equity aux plus grands nombres se fait le plus souvent par l’intermédiaire de fonds de fonds.

Cela permet, avec une souscription unique au sein d’un seul fonds, d’accéder à un portefeuille diversifié de fonds de Private Equity (en moyenne entre 5 et 10 fonds) mais aussi d’accéder à des fonds dont les montants sont généralement inaccessibles aux particuliers….

Par exemple, pour accéder à un seul fonds comme CVC Capital Partners IX (géré par CVC Capital), le ticket d’entrée est de minimum 10 millions d’euros.

En investissement au travers d’un fonds de fonds, vous pouvez investir dans plusieurs fonds de ce type en même temps, avec un ticket d’entrée de 100 000 €.

Par ailleurs, cette mutualisation permet tout simplement de diluer les risques.

Comment fonctionne un fonds de Private Equity ?

Un fonds de Private Equity a une durée de vie moyenne de 10 ans, avec deux grandes phases.

Pendant les 4-5 premières années (période d’investissement), le fonds constitue son portefeuille en prenant des participations dans plusieurs entreprises.

Au fur et à mesure de ses investissements, il lance les appels de fonds que les investisseurs se sont engagés à lui apporter.

Durant les 4-5 années suivantes (période de désinvestissement), le fonds commence à céder ses participations.

C’est à ce moment qu’il reverse aux investisseurs les capitaux correspondant à ces cessions (distributions).

Un fonds investit généralement dans 15 à 70 sociétés, totalement indépendantes les unes des autres, ce qui permet une bonne diversification.

Les critères qui définissent un fonds performant

Tous les fonds de Private Equity ne se valent pas.

Voici les critères clés pour sélectionner un fonds à fort potentiel :

- L’expérience et le track-record de l’équipe de gestion

- La stratégie d’investissement (segment de Private Equity, secteurs, zones géographiques…)

- Les performances historiques des précédents millésimes

- La capacité à créer de la valeur dans les sociétés en portefeuille

- Le réseau sectoriel pour sourcer les meilleures opportunités

- Les frais de gestion et de performance

Expérience et track-record

Ce critère prend en compte l’ancienneté et l’expertise de l’équipe de gestion qui va piloter le fonds.

Est-ce que ce sont des professionnels du secteur, quelle est leur ancienneté dans ce domaine et quelles ont été les performances des millésimes passés ?

A noter : même si ce n’est pas un indicateur fiable des performances futures, il est toujours important de regarder les résultats antérieurs afin de se faire une idée de la qualité de la gestion du fonds et de la sélection des entreprises cibles.

Stratégie d’investissement du fonds de Private Equity

Chaque fonds de Private Equity a une stratégie d’investissement qui lui est propre.

Celle-ci définit :

- Les segments ciblés : capital risque, capital développement, capital transmission… Certains fonds sont généralistes quand d’autres se concentrent sur un segment en particulier.

- Les secteurs et zones géographiques privilégiés : ciblés ou diversifiés (US, Asie, Europe, etc…)

- La taille et le stade de développement des entreprises : de la startup en amorçage à l’ETI bien établie.

- La politique d’investissement : prise de participation majoritaire ou minoritaire, utilisation ou non de l’effet de levier, etc…

La stratégie d’investissement est un élément clé qui permet au fonds de se démarquer et de capter les meilleures opportunités sur son segment de prédilection.

Elle doit être en phase avec l’expérience et les compétences de l’équipe de gestion.

Capacité à créer de la valeur

Au-delà de la sélection des meilleures entreprises, un fonds de Private Equity doit savoir créer de la valeur une fois investi.

Plusieurs leviers sont activés selon les cas :

- La croissance organique : en développant l’activité commerciale et en pénétrant de nouveaux marchés

- Le Build-up : en réalisant des acquisitions ciblées pour s’accroître

- L’optimisation opérationnelle : en améliorant la productivité, la rentabilité et l’efficience globale de la société

- La transformation digitale : en digitalisant le business model et les process

- L’internationalisation : en allant chercher de nouveaux marchés internationaux

Pour activer ces leviers, le fonds s’appuie sur des moyens humains et financiers :

- Recrutement de talents,

- Financement de la croissance,

- Apport de compétences et de méthodes…

Tout est mis en œuvre pour accélérer la transformation de l’entreprise et maximiser la création de valeur, dans un alignement d’intérêts avec les dirigeants.

Le réseau sectoriel

Un bon fonds de Private Equity se distingue aussi par la profondeur de son réseau dans les secteurs sur lesquels il est positionné.

Cela lui permet de :

- Générer un deal flow important et de qualité pour bénéficier des meilleures opportunités d’investissement

- Accéder à des opérations exclusives, non intermédiées par des banques d’affaires

- Proposer des dirigeants expérimentés pour renforcer les équipes

- Faciliter le développement commercial et international des participations

Ce réseau unique, à la fois local et global, se construit dans la durée.

Les frais de gestion et performance

Comme tout véhicule d’investissement, un fonds de Private Equity facture des frais à ses investisseurs.

On distingue :

- Les frais de gestion annuels, qui servent à rémunérer l’équipe de gestion et à couvrir les coûts de fonctionnement du fonds. Ils se situent généralement entre 1,5% et 2,5% des capitaux levés.

- Les frais de performance, aussi appelés « carried interest », qui rémunèrent la surperformance du fonds. Ils représentent le plus souvent 20% des plus-values réalisées au-delà d’un certain seuil de rendement

Ces frais viennent mécaniquement grever la performance finale pour l’investisseur.

D’où l’importance de les analyser attentivement et de les comparer aux pratiques de marché.

Certains fonds proposent des structures dégressives de frais dans le temps ou indexées sur la performance pour mieux aligner leurs intérêts avec ceux de leurs clients.

A noter : la sélection des fonds de Private Equity ne doit pas être faite à la légère, ce choix a un impact direct sur les performances. Pour vous donner une idée, d’après une étude, la performance nette moyenne des fonds de Private Equity français s’élève à 11,7% par an sur 15 ans.

Mais les meilleurs fonds du marché (1er quartile) affichent un rendement annuel de près de 26% sur la période !

Quels sont les fonds les plus importants en France ?

Le marché français du Private Equity est dynamique avec plus de 300 acteurs.

Parmi les sociétés de gestion les plus connues, on peut citer :

- Ardian, leader européen avec plus de 50 milliards d’euros sous gestion

- Altaroc (ex Amboise Partners) : fondée en 1972, est la société de gestion la plus ancienne d’Europe

- Seven 2 : spécialisée dans le financement de PME et ETI en France et en Europe continentale

- Eurazeo, pionnier du capital investissement en France depuis les années 2000

- PAI Partners, spécialiste du Buyout mid-market en Europe

- Bpifrance, qui finance la croissance des PME et ETI françaises

- Partech, acteur majeur du capital risque et de l’innovation

En 2021, ces fonds et leurs pairs ont investi plus de 20 milliards d’euros dans près de 2400 entreprises françaises selon France Invest.

Un record malgré le contexte économique incertain.

Cette liste de fonds de Private Equity est bien évidemment non exhaustive.

N’hésitez pas à vous rapprocher d’un conseiller en gestion de patrimoine si vous souhaitez investir dans les meilleurs fonds.