Qu’est-ce que la donation-partage ?

Le

Comment transmettre son patrimoine ?

La donation-partage est une méthode de transmission par anticipation de son patrimoine, c’est donc un acte de prévoyance afin d’éviter les difficultés de partage lors de la succession. Elle permet, de votre vivant, d’organiser votre succession et de la préparer par le partage de vos biens entre vos héritiers présomptifs, que ce soit un bien mobilier ou immobilier (résidence principale, bien locative…).

La donation partage se fait par acte notarié et a un caractère immédiat contrairement au testament qui prépare la succession pour l’avenir. De plus, la donation partage présente de nombreux avantages spécifiques par rapport à la donation simple.

Définition de la donation partage

Grâce à la donation-partage, le donateur peut, de son vivant, répartir et transmettre tout ou une partie de son patrimoine par anticipation. La répartition et le partage des biens se font de manière immédiate et irrévocable entre ses héritiers présomptifs. En effet, il est possible de réaliser une donation-partage à vos enfants, mais aussi à vos petits-enfants et à vos frères et sœurs selon certaines règles.

La donation-partage peut être inégalitaire. Cependant, si le donateur est libre de choisir d’avantager certains héritiers au détriment d’autres, il ne peut pas porter atteinte à leur réserve héréditaire. C’est-à-dire qu’il ne peut les avantager que dans la limite des quotités disponibles. Par conséquent, au moment de l’ouverture de la succession, les biens ayant fait l’objet de la donation seront réintégrés à l’héritage total pour déterminer la réserve héréditaire.

cf : article donation graduelle et résiduelle, quels sont les biens concernés

| Nombre d’enfants | Réserve héréditaire | Quotité disponible |

|---|---|---|

| 1 | 50 % | 50 % |

| 2 | 66,6 % | 33,3 % |

| 3 | 75 % | 25 % |

La donation-partage peut être faite hors part successorale, en imputant la quotité disponible en faveur d’un héritier, ou en avancement de part successorale sur la réserve héréditaire des héritiers.

Si le donateur a la volonté de gratifier ses héritiers de la même manière mais que la composition des lots a une valeur inégale, alors les héritiers qui reçoivent les biens dont la valeur est la plus élevée doivent reverser aux autres, dans la limite des quotités disponibles, des sommes d’argent appelées soultes, afin de respecter l’égalité de valeur des lots.

À la différence de la donation ordinaire, la donation-partage se distingue par trois aspects :

- Au jour de la donation partage, la valeur des biens est gelée

- Dans le cas d’une donation conjonctive, l’action en réduction est interdite avant le décès du parent-donateur survivant

- À compter du décès du donateur, la prescription de l’action en réduction est réduite à 5 ans

La donation partage peut être :

- classique

- transgénérationnelle

- conjonctive

- cumulative

- résiduelle ou graduelle

Qu’est-ce que la donation partage conjonctive ?

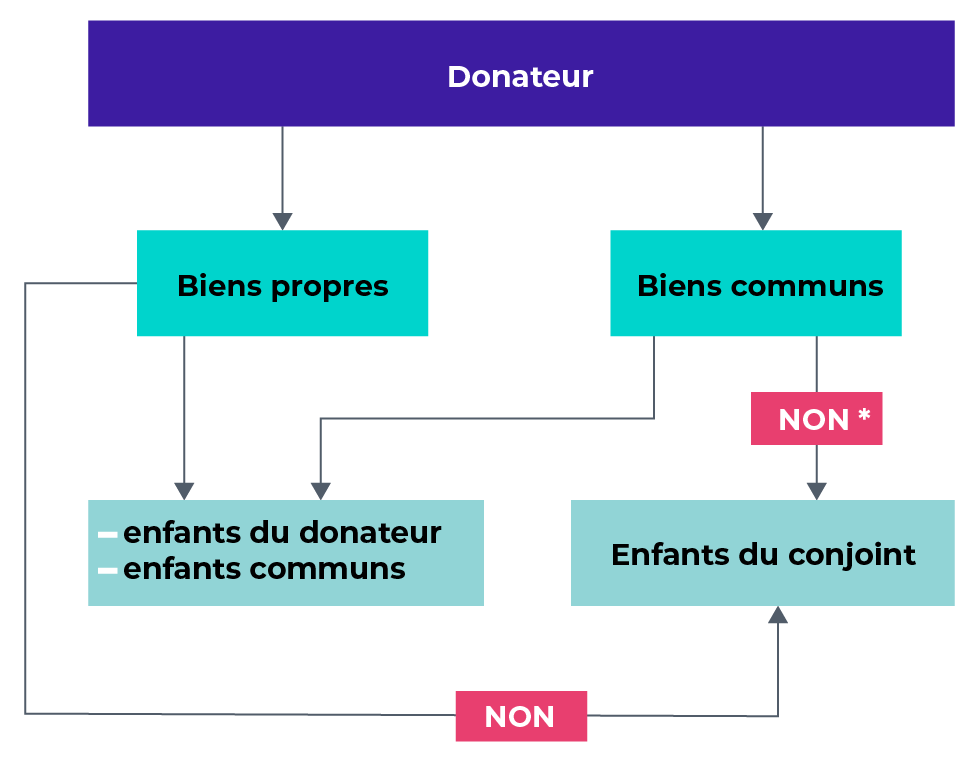

La donation-partage conjonctive est adaptée aux familles recomposées. Depuis le 1er janvier 2007, une donation-partage conjonctive est mise en place uniquement dans le cas où un couple a des enfants communs, en plus de leurs enfants non communs.

La donation-partage conjonctive ne peut être faite que par 2 parents mariés puisqu’il s’agit d’une donation de biens propres et communs à partager entre leur(s) enfant(s) communs et non commun(s).

Pour le cas d’une famille recomposée, un enfant non commun ne peut recevoir du patrimoine commun seulement de son père ou de sa mère, avec intervention du beau-parent qui doit donner son accord, mais il n’est pas codonateur.

Qu’est-ce que la donation partage transgénérationnelle ?

La donation-partage transgénérationnelle existe depuis le 1er janvier 2007. Elle permet de transmettre et partager une partie de son patrimoine aux descendants de degrés différents c’est-à-dire de « sauter » une génération sous conditions.

Par exemple, un grand-parent peut faire une donation-partage transgénérationnelle à son petit-fils. Cependant, cette donation-partage ne peut être permise seulement si la génération intermédiaire, ici le parent, donne son consentement, puisqu’il s’agit d’une forme de renonciation (une partie des lots qui lui sont destinés vont dans les mains de son propre enfant).

À noter que dans le cas où la donation-partage est faite au petit-enfant, alors elle n’est pas rapportable à la succession de l’enfant évincé.

Quelle est la fiscalité appliquée à la donation partage ?

La donation-partage est soumise au régime fiscal des donations, c’est-à-dire aux droits de mutation à titre gratuit.

La fiscalité de la donation-partage est appliquée après déduction de l’abattement et selon le barème des droits de donation (et non pas de succession) qui sont déterminés en fonction du lien de parenté du défunt.

| Bénéficiaires | Abattements |

|---|---|

| Ligne direct : enfants | 100 000 € |

| Petits-enfants | 31 865 € |

| Époux ou partenaires de PACS | 80 724 € |

| Ligne collatérale (entre frères et soeurs) | 15 932 € |

| Arrière-petits-enfants | 5 312 € |

| Neveux ou nièces | 7 967 € |

- Abattement applicable aux donations en ligne directes : 100 000 € par enfant et par parent

- Abattement applicable aux donations aux petits-enfants : 31 865 € par petit-enfant et par grand-parent

- Abattement applicable aux donations aux conjoints ou partenaires de PACS : 80 724 €

- Abattement applicable aux donations en ligne collatérale (entre frères et soeurs) : 15 932 €

- Abattement applicable aux donations aux arrière-petits-enfants : 5 312 € par arrière-petit-enfant par arrière-grand-parent

- Abattement applicable aux donations aux neveux et nièces : 7 967 € par neveux par oncle ou tante

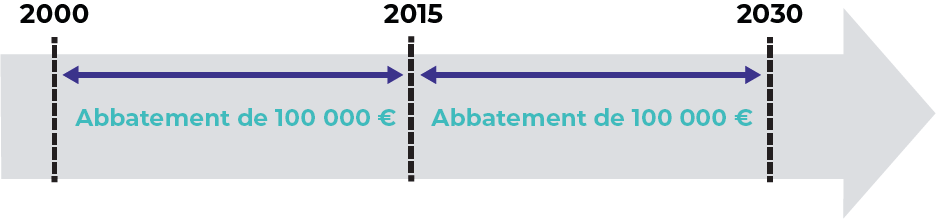

A savoir que la donation-partage est soumise au rappel fiscal des donations antérieures. Si une donation a déjà été consentie par le donataire à une même personne sur une période de moins de 15 ans, alors l’abattement n’est pas renouvelé. En revanche, si la dernière donation date de N-16, le donataire peut recevoir du même donateur une nouvelle donation, et a droit à nouveau à l’application de son abattement personnel.

Dans le cas d’une donation en ligne directe, c’est-à-dire à vos enfants, vous bénéficiez d’un abattement de 100 000 € par enfant et par donateur pour une période de 15 ans.

La donation partage avec réserve d’usufruit

Il est possible de faire une donation partage avec démembrement. C’est-à-dire que le donateur garde l’usufruit du bien et que la donation partage se fait sur la nue-propriété. Au décès de l’usufruitier, les héritiers percevront la pleine propriété du bien, sauf en cas de réversion d’usufruit au profit du conjoint survivant, auquel cas l’usufruit reviendra au conjoint.

L’avantage de la donation-partage avec réserve d’usufruit est de limiter les droits de donation à la valeur de la nue-propriété transmise en tenant compte de l’âge du donateur. L’application des abattements légaux s’effectue par conséquent sur la valeur de la nue-propriété. En ligne directe, un abattement de 100 000 € par enfant par parent qui est appliqué sur la valeur des biens leur étant transmis.

| Barème de l’article 669 CGI | ||

|---|---|---|

| Age de l’usufruitier | Valeur de l’usufruit | Valeur de la nue-propriété |

| < 21 ans révolus | 90 % | 10 % |

| < 31 ans révolus | 80 % | 20 % |

| < 41 ans révolus | 70 % | 30 % |

| < 51 ans révolus | 60 % | 40 % |

| < 61 ans révolus | 50 % | 50 % |

| < 71 ans révolus | 40 % | 60 % |

| < 81 ans révolus | 30 % | 70 % |

| < 91 ans révolus | 20 % | 80 % |

| > 91 ans révolus | 10 % | 90 % |

Détermination de la valeur de la nue-propriété transmise d’après l’article 669 du CGI

Comment faire une donation-partage et quels sont les frais appliqués ?

À part le cas de la donation-partage transgénérationnelle où il faut l’accord du bénéficiaire évincé, la donation-partage classique est validée lorsque le bénéficiaire accepte la donation.

Pour réaliser une donation-partage, vous devez obligatoirement passer par un notaire, sinon elle n’est pas valable.

Par conséquent, cela engendre des frais de notaire. Ces derniers regroupent plusieurs types de frais :

- Les taxes, que le notaire collecte et reverse à l’État, représentent environ 80% des frais totaux. Dans le cas de la donation-partage, il s’agit des droits de mutation à titre gratuit.

- Les débours, environ 10%, avances servant à rémunérer les différents intervenants

- La rémunération du notaire, environ 10% :

- Les honoraires : montant fixé librement par le notaire et pouvant être négocié

- Émoluments qui sont réglementés, fixes et proportionnels à la valeur du bien en pleine propriété. Concernant une donation-partage, le barème suivant est à appliquer :

| Tranche d’assiette | Taux applicable |

|---|---|

| De 0 à 6.500 € | 4,931 % |

| De 6.500 à 17.000 € | 2,034 % |

| De 17.000 € à 60.000 € | 1,356 % |

| Plus de 60.000 € | 1,017 % |

Dans le cadre de la préparation de votre transmission, la donation-partage est un outil indispensable, elle permet de déterminer les biens qui sont reçus par vos héritiers, et de fixer la valeur de ces biens. Il ne faut pas négliger les différents types de donation-partage : transgénérationnelle, conjonctive, cumulative, résiduelle ou graduelle afin de s’adapter aux situations familiales.