Qu’est-ce que le don manuel ?

Le

Comment transmettre son patrimoine ?

Le don manuel est une sous-catégorie de donation ; le donateur transmet de son vivant une partie de son patrimoine.

Cependant, le don manuel n’est pas une donation comme les autres puisqu’elle ne respecte pas tout le temps les règles communes des donations. Elle permet d’organiser et de partager votre patrimoine par anticipation sans avoir à passer par des formalités complexes et présente certains avantages sur le plan fiscal.

Définition du don manuel

Une donation est un contrat dans lequel, une personne (donateur) transmet de son vivant, immédiatement et irrévocablement, un bien à une autre personne (donataire).

Habituellement, les donations doivent être formalisées par un acte écrit et notarié. Le don manuel échappe à cette condition, car il n’est pas nécessaire de passer devant le notaire, mais il doit respecter deux règles qui lui sont propres :

- La remise du bien doit se faire de « main à main », cette remise est appelée tradition

- L’intention du donateur doit être libérale, c’est-à-dire qu’il a la conscience et la volonté de donner son bien sans aucune contrepartie.

L’héritier du don manuel reçoit directement l’objet, sans passer par des procédures compliquées ou régler des frais de notaire.

À l’inverse du présent d’usage qui est également fondé sur la tradition (remise manuelle du bien) et qui est exceptionnel (limité à certaines occasions), le don manuel n’a pas de plafond et peut se réitérer plusieurs fois.

Dans certains cas, il est important de prouver l’existence du don manuel, par exemple :

- Par le donateur, s’il souhaite révoquer le don pour inexécution de la charge, survenance d’enfant, ou ingratitude.

- Par les héritiers du donateur, si le don manuel empiète sur leurs réserves héréditaires et qu’ils veulent agir en réduction du don.

- Par le donataire, qui doit prouver l’intention libérale lorsqu’il présume être le propriétaire du bien alors que le donateur ou ses héritiers nient ce don.

Qui peut bénéficier d’un don manuel et que peut-on donner ?

Il faut savoir qu’il est possible de faire un don manuel à tout individu. En règle générale, le don manuel est surtout utilisé par le père ou la mère pour faire une donation aux enfants afin d’anticiper la succession et de transmettre une part du patrimoine durant le vivant.

En revanche, certains biens uniquement peuvent faire l’objet d’un don manuel. La transmission par donation manuelle doit s’effectuer par tradition (de main à main). Par conséquent, les immobiliers bâtis, mais aussi la plupart des biens meubles incorporels tels que les brevets, les fonds de commerce, les créances… ne peuvent pas être transmis par donation manuelle.

En générale, elle porte sur des biens mobiliers corporels comme des meubles, des voitures, des bijoux, objets d’art, titres au porteur, etc., et également certains biens mobiliers incorporels comme une somme d’argent sous forme d’un chèque ou d’espèce, des valeurs mobilières cotées ou non en bourse, un virement…

Comment déclarer un don manuel ?

Le don manuel est assujetti aux droits de mutation à titre gratuit lorsque le bénéficiaire déclare au fisc la donation. Bien que l’on puisse penser qu’il n’est pas obligatoire de déclarer le don manuel, il doit être enregistré à l’administration fiscale soit spontanément, soit lors d’une demande du fisc, soit s’il y a une procédure de contrôle ou une procédure contentieuse.

Pour bénéficier pleinement des avantages de la donation manuelle, il est préférable que l’administration fiscale ait connaissance du don.

Si le don manuel consenti n’est pas déclaré, alors il peut être inclus dans l’actif successoral.

L’avantage de la déclaration est que les droits de mutation à acquitter sont calculés le jour de la déclaration. Cependant, si le bénéficiaire déclare le don quelques années plus tard, l’administration fiscale choisira d’intégrer dans la succession la valeur la plus élevée entre celle prise le jour de la déclaration ou celle du jour de la donation. Donc en cas de forte plus-value du bien donné, il est donc important de déclarer un don manuel.

Les dons manuels doivent être déclarés par le bénéficiaire dans un délai d’un mois qui suit la révélation du don par le donataire auprès de l’administration fiscale.

Dans le cadre des dons manuels dont le montant est supérieur à 15 000 euros, la déclaration ou le paiement des droits doivent être effectués :

- Dans un délai d’un mois après la révélation du don par le donataire OU sur option le donataire doit souscrire par le biais du formulaire cerfa n° 2734

- Dans le cas d’une demande de l’administration fiscale ou d’une procédure de contrôle fiscal, la déclaration doit être réalisée dans un délai d’un mois suivant la date de la révélation du don.

Le don manuel est soumis au rappel fiscal des donations antérieures, c’est pourquoi, afin de bénéficier d’une nouvelle donation avec abattement entre même donateur et donataire, il est essentiel de le déclarer (ou l’enregistrer) au fisc.

Quelle est la fiscalité appliquée au don manuel ?

Les droits de donation classiques s’appliquent aux dons manuels. Une exonération s’ajoute dans une certaine limite, aux abattements de droit commun. Elle est appelée « dons familiaux de sommes d’argent ». Le don d’une somme d’argent au profit d’un enfant, d’un petit-enfant, d’un arrière-petit-enfant, bénéficie d’un abattement supplémentaire de 31 865 € par donataire.

Pour bénéficier de cette exonération, deux règles sont à respecter :

- Le donataire doit avoir plus de 18 ans ou doit être émancipé

- Le donateur doit avoir moins de 80 ans

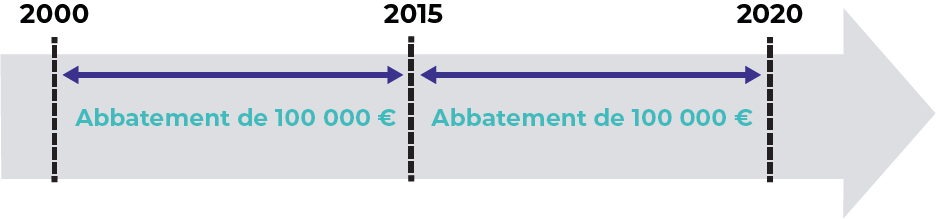

Étant donné que le don manuel est soumis au rappel fiscal des donations antérieures, cet abattement est renouvelable tous les 15 ans.

Par exemple, une mère âgée de 65 ans fait un don manuel de 300 000 € à sa fille de 25 ans.

- Sur ces 300 000 € on applique l’abattement pour « don familial de somme d’argent » de 31 865 €, ce qui fait 300 000 – 31 865 = 268 135 €.

- Puis on applique l’abattement en ligne directe mère-fille de 100 000 € : 268 135 € – 100 000 € = 168 135 €.

- Enfin, on applique le barème applicable aux donations en ligne descendante pour le calcul de l’impôt : (8 072 € x 5 %) + [(12 109 € – 8 072 €) x 10 %] + [(15 932 € – 12 109 €) x 15 %] + [(168 135 € – 15 932 €) x 20 %] = 31 821 € qui sont les droits de donation à payer.

Don manuel et succession

Le don manuel obéit à la règle du rappel fiscal lorsqu’ils ont moins de 15 ans.

Si bien que si une donation manuelle a été effectuée il y a moins de 15 ans avant la mort de donataire.

Le donataire doit rapporter le montant nominal s’il s’agit d’une somme d’argent ou le montant de la valeur du bien au jour du rappel, ce montant sera ajouté à la masse successorale et sera assujetti aux droits de succession éventuels et non de donation.

En revanche, s’ils ont été déclarés et ont bénéficié du “don familial de somme d’argent” alors ces dons ne sont pas soumis au rappel fiscal.

Le bien donné par donation manuelle est rapportable, et doit être ajouté à la masse successorale du défunt pour déterminer la quotité disponible et la réserve héréditaire de chacun des héritiers. La valeur du bien pris en compte est celle au moment du décès.

Le don manuel est fréquent (bijoux, chèques, argent liquide…), mais en connaissez-vous le régime juridique et fiscal ? Et surtout, savez-vous que vous devez déclarer ce don à l’administration fiscale ?