Quel régime fiscal pour l’impatrié ?

Le

Expatriation : Approche civile et fiscale

Vous étiez expatrié, résident fiscal d’un autre pays, et vous avez l’opportunité de (re) venir travailler en France ; alors, pour vous souhaiter la bienvenue, l’État français vous fait bénéficier d’un régime spécial d’imposition.

Il conviendra d’étudier les modalités d’application quelque peu restrictives de ce régime. En effet, de nombreuses conditions sont à respecter, s’agissant du statut d’impatrié en lui-même, de la domiciliation fiscale et des circonstances selon lesquelles la société vous recrute en France.

Une fois les contours de l’impatriation établis, il est opportun d’envisager les solutions vous permettant de vous protéger et d’amorcer votre arrivée en France dans de bonnes conditions.

Les personnes concernées

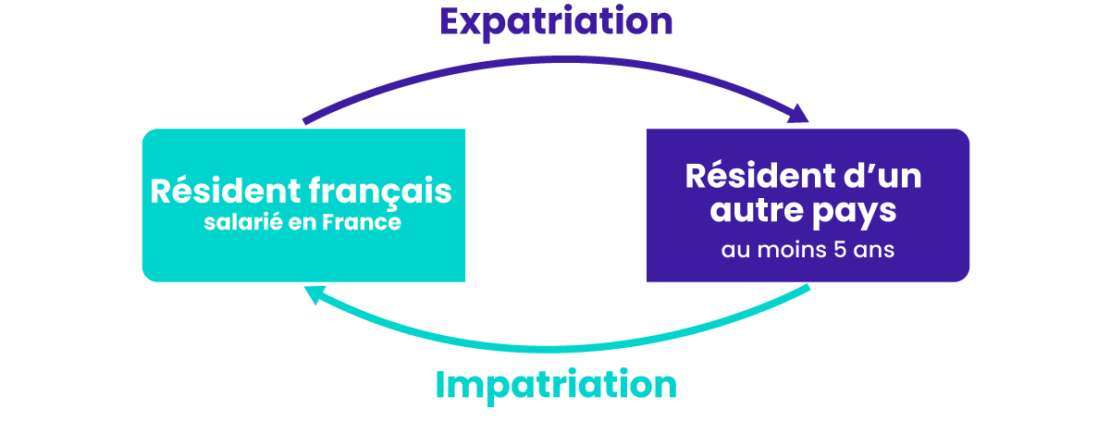

Un impatrié français est une personne qui résidait fiscalement hors de France pendant au moins 5 ans et qui va occuper dans une entreprise établie en France, un emploi de salarié ou de dirigeant assimilé fiscalement au régime des salariés, pendant une durée déterminée ou non.

On en déduit donc que les fonctionnaires, les militaires et les travailleurs indépendants ne sont pas concernés par ce régime.

Le schéma ci-dessous vous permet de mieux comprendre la différence entre l’expatriation et l’impatriation.

Le régime de l’impatriation permet de bénéficier de différents avantages fiscaux (prime d’impatriation, revenus liés à une activité réalisée à l’étranger, IFI, TS…). Cependant, avant de vous présenter le régime fiscal de faveur de l’impatriation, il est nécessaire d’en rappeler les conditions d’application.

Les conditions d’application du régime

Les conditions liées à la notion de résidence fiscale

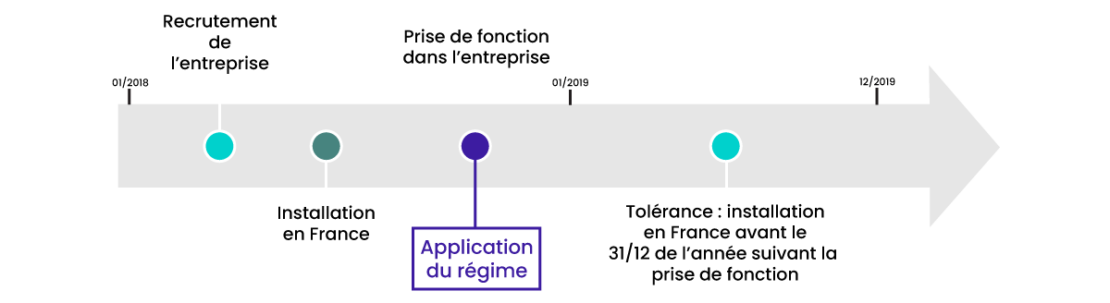

Selon l’article 155 B du CGI, le régime fiscal de l’impatriation s’applique si le salarié réside fiscalement en France à compter de sa date de prise de fonction. Cela signifie que l’impatrié doit remplir cumulativement deux conditions :

- il a son foyer ou lieu de séjour principal en France (au sens de l’article 4 B du CGI),

- il exerce en France une activité professionnelle à titre principal.

Compte tenu des contraintes professionnelles (par exemple, période d’essai, situation professionnelle du conjoint) ou familiales (telle que la scolarité des enfants) : il est toléré que le régime puisse s’appliquer au titre de l’année de prise de fonctions en France même si l’installation du foyer en France intervient au plus tard avant la fin de l’année civile suivant celle de la prise de fonction.

Les conditions liées aux modalités de recrutement

L’entreprise doit avoir recruté ces personnes préalablement à leur arrivée en France. Deux modes de recrutement sont acceptés :

- Soit le salarié est appelé à travailler dans une entreprise établie en France, par une entreprise située dans un autre État. Il faut que l’entreprise localisée en France dans laquelle l’impatrié va travailler possède des liens avec l’entreprise d’origine établie à l’étranger. Tel est le cas des salariés détachés dans le cadre d’une mobilité intragroupe par exemple.

- Soit le salarié est directement appelé par une entreprise établie en France à occuper un emploi en France. Au moment du recrutement, les personnes concernées peuvent déjà être employées dans une entité établie à l’étranger qui n’a pas de lien avec l’entreprise établie en France, exercer une activité à titre indépendant ou ne pas avoir d’activité (cas d’un étudiant).

À l’inverse, les personnes venues exercer un emploi en France de leur propre initiative ou qui ont déjà établi leur domicile en France avant le recrutement ne peuvent pas bénéficier du régime d’impatriation.

La durée d’application du régime fiscal de faveur

- Pour les prises de fonctions à compter du 6 juillet 2016 : ce régime peut s’appliquer pendant 9 ans (jusqu’au 31 décembre de la huitième année civile suivant la prise de fonctions dans l’entreprise d’accueil)

- Pour les prises de fonctions avant cette date : ce régime peut s’appliquer pendant 6 ans (jusqu’au 31 décembre de la cinquième année suivant celle de la prise de fonction)

Le régime cesse de s’appliquer si le salarié quitte l’entreprise d’accueil avant ce terme, quand bien même il demeure fiscalement résident en France.

Toutefois, en cas de changement de fonctions au sein de l’entreprise d’accueil ou en cas de changement d’employeur au sein du même groupe, le bénéfice du régime est conservé.

Les avantages fiscaux de l’impatrié

Dès lors que les conditions de domiciliation fiscale et de recrutement sont remplies, l’impatrié peut bénéficier des avantages fiscaux suivants :

| Exonération fiscale de la prime d’impatriation |

|---|

|

| Exonération fiscale de la rémunération se rapportant à l’activité exercée à l’étranger |

|---|

|

| Exonération des revenus du patrimoine à hauteur de 50 % des : |

|---|

|

| Déduction du revenu imposable de certaines cotisations |

|---|

|

| Exonération partielle d’impôt sur la fortune immobilière (IFI) |

|---|

|

Les assurances pour impatriés

Ceux qui bénéficient du statut d’impatrié deviennent résidents fiscaux français dès leur prise de fonction.

Assurances de dommages

Dès lors que vous résidez sur le sol français, même sans devenir résident fiscal au sens de l’article 4 B du CGI, vous avez les mêmes obligations légales de couvertures (tel que l’assurance responsabilité civile automobile).

Assurances de personnes

Il n’y a aucune obligation légale, néanmoins, les salariés respectant les conditions minimums de travail peuvent bénéficier du régime de protection sociale français. Pour cela, il faut cotiser au régime de base et souscrire des garanties complémentaires.

Nous vous conseillons de vous rapprocher d’un conseiller en gestion de patrimoine pour plus d’informations à ce sujet.