Qu’est-ce que le pacte Dutreil ?

Le

Pourquoi utiliser le pacte Dutreil pour transmettre son patrimoine ?

Vous avez passé votre vie à créer et développer votre entreprise ?

Quand viendra le moment de passer le flambeau, il est important de préparer sa transmission.

Si la transmission de votre entreprise n’est pas anticipée, cela peut coûter très cher.

Y avez-vous déjà réfléchi ?

Si ce n’est pas le cas, pas de panique, nous allons vous expliquer le dispositif Dutreil, qui est la solution la plus rentable pour transmettre votre entreprise.

Le dispositif Dutreil a été mis en place afin de favoriser la transmission des entreprises.

Il permet, sous certaines conditions, de bénéficier d’une exonération importante des droits de donation ou de succession.

Si vous êtes entrepreneur individuel, sachez que ce dispositif est également envisageable pour vous.

Définition

Le Pacte Dutreil est un dispositif permettant de faciliter la transmission d’entreprise en allégeant la fiscalité sur les donations ou sur les successions (ce sont les droits de mutation à titre gratuit).

Ce dispositif vous permet de bénéficier, sous conditions, d’un abattement de 75 % sur la valeur des titres ou de la valeur de l’entreprise individuelle transmise (art 787 B et C du Code général des impôts).

Pour cela, le pacte consiste en la signature d’un engagement de conservation des titres de plusieurs associés de l’entreprise.

À noter : si vous avez moins de 70 ans avant la donation, et que celle-ci est réalisée en pleine propriété, l’abattement reste cumulable avec une réduction de 50 % des droits de donation.

À savoir, si vous souhaitez transmettre les titres à vos enfants, le dispositif vient en complément de l’abattement en ligne directe de 100 000 € en cas de donation ou de décès.

Quelles sont les conditions du pacte Dutreil ?

Les conditions relatives à la société

Tout d’abord, le dispositif Dutreil s’applique aux titres de sociétés françaises et étrangères.

Le régime fiscal de votre entreprise n’a par ailleurs aucune importance.

Que vous soyez éligible à l’impôt sur les sociétés comme à l’impôt sur le revenu, vous pouvez mettre en place ce type de dispositif.

Cependant, l’entreprise doit avoir une activité parmi celles-ci :

- commerciale

- industrielle

- artisanale

- libérale

- agricole

L’une des conditions étant l’aspect opérationnel de votre entreprise se pose la question de la mise en place du dispositif sur une holding.

Si vous avez mis en place une holding animatrice afin d’organiser vos activités, la société holding doit participer à la politique du groupe et contrôler ses filiales.

Et, le cas échéant, rendre des services au groupe, pour être éligible au dispositif.

Par ailleurs, les holdings animatrices ne doivent pas être nouvellement créés.

À noter, si vous avez acheté votre société (acquisition à titre onéreux), vous devez la détenir depuis plus de deux ans.

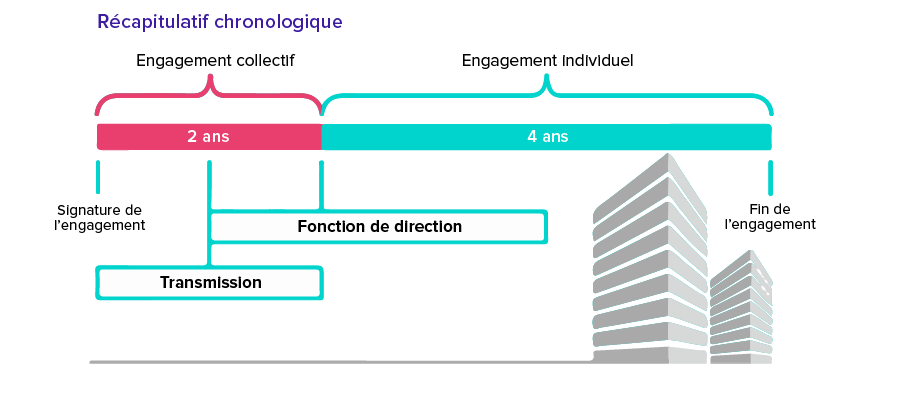

Comprendre la chronologie du pacte Dutreil

Après avoir défini si votre société est éligible au dispositif, il convient de comprendre l’organisation de ce type de montage.

Pour la chronologie du Pacte Dutreil, cela se passe en 4 étapes :

- Étape 1 : la signature d’engagement collectif de conservation des titres de 2 ans par les associés

- Étape 2 : La transmission des titres de la société (par donation ou succession en cas de décès)

- Etape 3 : la signature d’un engagement de conservation individuel des titres de 4 ans par la ou les personnes reprenant la société

- Etape 4 : la fonction de direction doit être exercée par l’une des personnes recevant les titres en donation ou en succession

Etape 1 : L’engagement collectif de conservation

La première étape pour la mise en place d’un pacte Dutreil est la signature par tout ou partie des associés de la société d’un engagement collectif de conservation.

Cet engagement collectif de conservation des titres d’une durée de 2 ans doit porter au minimum :

- pour les sociétés cotées : sur 10% des droits financiers et 20 % des droits de vote

- pour les sociétés non cotées : sur 17 % des droits financiers et 34 % des droits de vote

À noter que si aucun engagement collectif n’a été conclu avant la transmission, il est tout de même possible de bénéficier de cette exonération partielle des droits de mutation à titre gratuit :

- l’engagement collectif peut être « réputé acquis » : lorsque des titres sont détenus depuis plus de 2 ans par le défunt ou le donateur (celui qui donne) pour une portion égale ou supérieure aux seuils cités précédemment. Le donateur ou le défunt doit également avoir exercé depuis plus de 2 ans son activité professionnelle principale ou une fonction de direction dans la société.

- l’engagement collectif peut être également « post mortem » : lorsqu’un engagement collectif de conservation n’a pas été conclu, il est possible d’en conclure un dans les 6 mois suivant le décès entre l’héritier ou légataire ou avec d’autres associés.

Attention : Le pacte Dutreil ISF ne peut pas être réputé acquis à l’inverse du pacte Dutreil « Transmission ». C’est un ancien dispositif qui a été appliqué dernièrement en 2017 (abrogé en 2018). Néanmoins, pour les pactes Dutreil ISF en cours, il faut s’assurer que vous respectiez cette condition en parallèle de la conservation des titres durant le délai résiduel de 6 ans pour ne pas perdre l’exonération ISF des dernières années.

Étape 2 : la transmission des titres

Vous l’aurez compris, l’exonération de 75 % de la valeur des titres apportée par le dispositif Dutreil s’applique à l’ensemble des transmissions à titre gratuit à savoir :

- les donations

- les successions

L’œil patrimonial de gestiondepatrimoine.com

Outre l’envie de transmettre votre entreprise de votre vivant, la mise en place d’un pacte Dutreil vous permet également de diminuer de façon massive les droits à payer si vous venez à décéder. La seule contrainte est que l’un de vos héritiers doit s’engager à exercer une fonction de direction de l’entreprise.

La transmission peut également sous conditions être faite en démembrement. Vous allez alors pouvoir dans un testament ou un acte de donation transmettre la nue-propriété des titres à certains et l’usufruit à d’autres. De nombreux montages vont alors pouvoir être envisageables.